CaixaBank dispara su colchón de liquidez hasta casi 100.000 millones

La entidad crea deuda respaldada por créditos al consumo que puede llevar al BCE; empaqueta préstamos por 3.550 millones

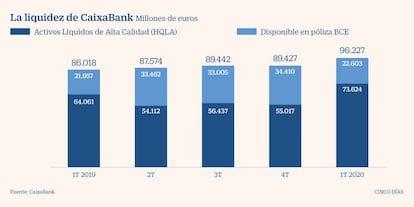

La gestión de la tesorería vuelve a ser crucial, al igual que en la crisis de deuda soberana que asoló España entre 2010 y 2012. El BCE se ha puesto manos a la obra para que el grifo del dinero siga muy abierto. Y los bancos también. CaixaBank ha registrado bonos de titulización por 3.550 millones en la CNMV. No los ha vendido, sino que se los quedará en balance para llevarlos, si así lo necesita, a la ventanilla del BCE. Su colchón de liquidez a cierre de marzo era de 96.227 millones. Con la cantidad anterior, que computa en el mismo cajón, se aproxima a la cifra mágica de los 100.000 millones, siempre y cuando no haya consumido nada de esa reserva desde el cierre del primer trimestre.

El banco que dirige como consejero delegado Gonzalo Gortázar ha empaquetado créditos al consumo en un fondo de titulización que emitirá esos bonos y que después se quedará en balance. Pero esa operación es necesaria para poder ir con ese instrumento al Banco Central que preside Christine Lagarde para pedir liquidez en las subastas que realiza habitualmente a corto plazo, también para las teledirigidas para conceder crédito (TLTRO) o para las nuevas operaciones de refinanciación a largo plazo de emergencia (PELTRO).

En el documento registrado en el supervisor explica que “el fondo se constituye con la finalidad de transformar los derechos de crédito, que agrupará en valores de renta fija homogéneos, estandarizados y, por consiguiente, susceptibles de generar colateral ante el Banco Central Europeo”. CaixaBank no venderá los bonos entre inversores, sino que se los autocomprará.

Activos computables

Estos activos computan como activos líquidos totales en el balance de la entidad. Esta contaba con un total de 96.227 millones a cierre de marzo, divididos en dos tipos. Por un lado, están los activos líquidos de alta calidad (HQLA, por sus siglas en inglés) que deben cumplir con la máxima de que puedan transformarse en efectivo fácil e inmediatamente con pérdida de valor escasa o nula. Es decir, efectivo, reservas de los bancos centrales y determinados valores negociables. De este tipo, CaixaBank contaba con 73.624 millones a 31 de marzo.

La segunda clase de activos que computan como liquidez son todos aquellos que pueden llevarse a la ventanilla de Christine Lagarde y que serán transformados sin el menor problema en dinero contante y sonante. De estos, tenía 22.603 millones, a los que han de sumarse los 3.550 de los recientes bonos de titulización.

Requisitos

El banco cumple sobradamente con los requisitos de liquidez que impone, en su vertiente de supervisor, el propio BCE. En su último informe, CaixaBank revela que la ratio de cobertura de liquidez (LCR, por sus siglas en inglés) a 31 de marzo de 2020 era del 234%, muy por encima del mínimo requerido del 100%.

Este indicador garantiza que los bancos tienen un fondo adecuado de activos líquidos de alta calidad que puedan cubrir sus necesidades de liquidez en un escenario de problemas de liquidez de 30 días naturales. Se calcula dividiendo los activos líquidos entre las salidas de dinero programadas en el mencionado escenario de tensión.

CaixaBank informó la semana pasada a la CNMV de que sus peticiones al BCE en la tercera edición de las rondas de financiación destinadas a conceder crédito (TLTRO III), adjudicada el 17 de junio, ascendían a 40.700 millones de euros. A esta cantidad se añaden a los 9.025 millones que la entidad solicitó en la subasta TLTRO de diciembre del pasado año. Los grandes bancos españoles pidieron en conjunto unos 180.000 millones.

Ya hay entidades que venden estos bonos en el mercado

BBVA. La entidad que preside Carlos Torres logró un hito el pasado 11 de junio. Ese día reabrió el mercado europeo de titulizaciones desde que estalló el Covid-19 con la colocación de bonos respaldados por créditos para la compra de vehículos nuevos y de segunda mano. Vendió 1.105,5 millones de euros entre grandes inversores, y la entidad transfirió así su riesgo al tiempo que obtuvo liquidez, como publicó CincoDías el 12 de junio. La rentabilidad que se marcó para los bonos del tramo más sénior, de 951,1 millones de euros, fue de euríbor más 75 puntos básicos. El BCE, a través de su programa de compra de activos, también contribuyó al éxito de la operación, según fuentes financieras.