Cómo reclamar por el IRPH tras la sentencia de Europa

El TJUE no ha despejado las dudas sobre el índice, pero los afectados se preparan ya para entablar las demandas que les permitan modificar sus préstamos y recuperar lo abonado de más

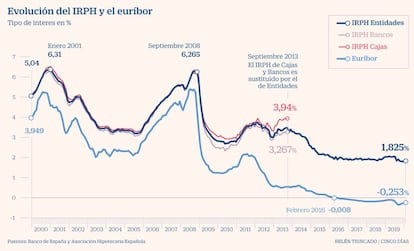

España llevaba esperando dos años la sentencia del Tribunal de Justicia de la Unión Europea (TJUE) sobre la transparencia del índice de referencia de préstamos hipotecarios (IRPH) al que se referenciaron muchas hipotecas antes de la crisis –en 2011, el euríbor rondaba el 1,5% y el IRPH llegó a rozar el 4%–. Sin embargo, el TJUE ha devuelto la cuestión a los jueces españoles con una sentencia que ha generado interpretaciones contradictorias de la banca y las asociaciones de consumidores.

1. ¿Por qué se ha llevado el IRPH a Europa?

En 2013, la Ley de Emprendedores sustituyó el IRPH de cajas y el IRPH de bancos por el IRPH conjunto de entidades. Entre ese año y 2016, las fuertes diferencias existentes entre el nuevo índice, que rondaba el 3%, y el euríbor, cerca del 0%, provocaron un aluvión de demandas pidiendo su nulidad por abusivo.

A finales de 2017, el Tribunal Supremo dictaminó que su uso era válido y no era posible someterlo a un control de transparencia por ser un índice definido y regulado por una norma jurídica. Dos meses después, el Juzgado de Primera Instancia número 38 de Barcelona solicitó al TJUE que se pronunciara sobre si el IRPH estaba sujeto o no a un control de transparencia y determinara si debía sustituirse o dejar de aplicarse.

2. ¿Qué ha sentenciado el TJUE?

Europa ha dejado en manos de los jueces españoles la valoración caso por caso de los préstamos con IRPH y la determinación de su anulación en función de si su comercialización fue "clara y comprensible". Así, el TJUE ha subrayado que para que fuera transparente, la cláusula en la que se incluía la información sobre el índice debía permitir al consumidor "comprender el funcionamiento concreto" de su cálculo y ser capaz de "valorar las consecuencias de dichas cláusulas para sus obligaciones financieras". En este sentido, se debía haber suministrado, entre otras cosas, la evolución histórica del índice. En cualquier caso, si un juez determina su nulidad, el préstamo no será cancelado, sino que el citado índice se sustituirá por uno alternativo.

3. ¿Cómo se ha recibido la sentencia?

Las interpretaciones han sido dispares. De hecho, la banca subió en Bolsa tras la publicación de la sentencia. La Asociación Española de Banca (AEB) y la CECA desprenden de las palabras del TJUE que este "considera plenamente válida la utilización del IRPH" y que "la publicación de la Circular del Banco de España con la fórmula de cálculo en el BOE es suficiente para comprender cómo funciona".

Aunque en la Asociación Hipotecaria Española predomina la prudencia, afirman que el sector bancario está satisfecho, pues el escenario de devolución masiva de intereses que esperaban los clientes no será posible, pero apuntan que habrá que esperar a ver cómo se expresa el Supremo tras las demandas particulares y si modifica su dictamen de 2017.

Al mismo tiempo, las asociaciones de consumidores también celebraron la sentencia. "Europa vuelve a dar la razón a los consumidores españoles y, una vez más, corrige al Tribunal Supremo", subrayó Asufin. Mientras, Adicae instó al Gobierno y al ministro de Consumo a posicionarse en favor del consumidor y pedir al Banco de España que proporcione el número de hipotecas afectadas y sus importes.

4. ¿Cómo pueden reclamar los consumidores?

Asufin explica que el consumidor debe preparar la documentación necesaria para proceder con la demanda: escritura de la hipoteca, cuadro de amortización donde se vea el histórico del crédito (que se puede solicitar en la entidad) y seis recibos del pago de dicho préstamo. Con estos documentos debe acudir al despacho de abogados correspondiente, aunque, previamente, ha de realizar una reclamación extrajudicial en el banco. Aunque no se haya recibido respuesta de este, que suele demorarse dos meses, desde el momento que se notifique a la entidad, se puede iniciar el trámite judicial.

5. ¿Qué puede lograr el hipotecado?

Si los tribunales españoles declaran que sí hubo falta de transparencia, los créditos referenciados al IRPH de entidades –el tipo que sustituyó al IRPH cajas e IRPH bancos en 2013–, podrían ser referenciados al euríbor o incluso darse el caso de que se amortice el crédito sin intereses, explican desde Asufin. En el sector bancario defienden que las demandas no prosperarán, una afirmación con la que están "confundiendo a propósito al consumidor", afirma Patricia Suárez, presidenta de Asufin, que recuerda que la demanda no puede resolverse con una sustitución por el propio IRPH de entidades, según explica la banca, ya que es índice que se aplica en la actualidad, como relevo del IPRH previo a 2013.

La ley de 2013 obligó a los bancos a que aquellos contratos en los que no figurase un índice alternativo quedaran referenciados al IRPH entidades. Hubo, no obstante, algunas hipotecas en las que el IRPH cajas o bancos fue sustituido por el euríbor –porque así figuraba en el contrato– o por un tipo fijo, determinado por el IRPH vigente el mes previo. Los clientes a los que se les aplicó alguna de estas dos situaciones no irían a los tribunales y serán tan solo los clientes a los que se les sustituyó el índice por el IRPH entidades los que presentarán las demandas correspondientes.

6. ¿La sentencia tiene efecto retroactivo?

Aunque el Gobierno solicitó al TJUE que limitara el efecto retroactivo de la sentencia, el tribunal europeo ha rechazado esta petición. Esto implicaría que los consumidores podrían recuperar todo el dinero abonado desde la firma del contrato si la demanda sale adelante e incluso aquellos que ya hayan amortizado el préstamo en los últimos cinco años tendrán posibilidades de reclamar un importe que oscila entre los 25.000 y los 30.000 euros, calculan desde Asufin, para un préstamo de unos 200.000 euros firmado entre 2004 y 2005.