Las empresas y las familias españolas tienen ya menos deuda que las europeas

Los particulares adeudan el 59% del PIB, en la media europea; y las sociedades, un 75%, ya inferior a la Unión Económica y Monetaria

La descomunal burbuja de deuda de los agentes económicos privados españoles que en 2008 desató las dudas sobre sus capacidades de repago, se ha desinflado completamente. El intenso desapalancamiento producido por las empresas y los hogares ha llevado sus niveles de pasivos a los mismos que tienen sus pares europeos, a la media de las empresas y las familias en la zona euro. En paralelo, y en un proceso inverso, las administraciones públicas han engordado sus volúmenes y niveles de endeudamiento también hasta niveles europeos, de entorno al 100% del PIB, aunque con mejores condiciones de financiación que en el arranque de la crisis de deuda.

Esa es la principal conclusión del balance financiero de todos los agentes económicos realizado por el profesor de la Universidad Autónoma de Barcelona Josep Oliver, para el think tank EuropeG. Un balance que recoge también la mejora financiera de la economía española, con una posición internacional neta de inversión mucho más saneada que a principios de la crisis, aunque alejada todavía de las recomendaciones de estabilidad y solvencia de la Unión Europea, y que ha sido reorientada por la mejora de la competitividad y el mantenimiento sostenido durante varios años del superávit por cuenta corriente desconocido antes por España.

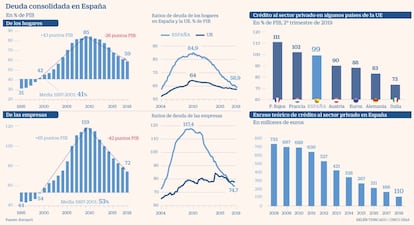

Los máximos del endeudamiento de los hogares se alcanzaron en 2010, dos años después de saltar la crisis financiera, y tras una carrera de toma de crédito vertiginosa iniciada en 1999. En los diez primeros años del siglo la deuda de las familias pasó del 40% del PIB al 85%, para descender después en un proceso de desapalancamiento lento hasta el 59% del PIB ya en 2018, generado tanto por amortización de crédito vivo como paralización de nuevos compromisos financieros.

Con este descenso de los pasivos, comprometidos fundamentalmente para la financiación hipotecaria, los particulares españoles se han situado ya en los niveles medios de la zona euro. En la Unión nunca se superó el 64% por parte de los hogares, ni siquiera cuando más euforia desatada existía por la toma de recursos ajenos para financiar la inversión, sobre todo en los países del sur, desacostumbrados a tipos de interés reales negativos y con déficits de inversión muy notables.

En cuanto a las sociedades no financieras, su proceso de toma de deuda fue mucho más intenso que en el caso de los hogares: en la primera década del siglo XXI, en los diez primeros años del euro, pasó del 52% del PIB al 119%, nada menos que 65 puntos adicionales, o 6,5 puntos anuales, algo solo comparable con economías como la irlandesa. Pero el desapalancamiento ha sido también más intenso que entre los particulares, con un descenso del saldo vivo de crédito de 42 puntos hasta 2018, que lo sitúa incluso ya por debajo de la media de la Unión Monetaria Europea, ligeramente por debajo del 75% del PIB. En todo caso, estos niveles siguen siendo nada menos que 30 puntos superiores sobre la producción en el caso de las empresas alemanas, que pasan por ser de las más saneadas de la zona euro.

Buena parte de la deuda empresarial ha supuesto reducciones intensas de balance, sin el cual habría sido imposible la continuidad de la actividad, y otra parte importante ha pasado a ser endeudamiento público.

La toma de crédito de las sociedades no financieras fue más intenso que en los hogares

Globalmente considerada, la deuda privada de España (empresas y familias) llegó al 204% del PIB en 2008-2009 (se había multiplicado por dos desde el arranque de la centuria) para descender ahora al 134% del PIB. Se trata de la media europea, pero es muy superior a la alemana, la italiana o la austríaca, mientras es más manejable ya que la portuguesa, francesa u holandesa, que duplica a la española. En octubre de este año la financiación a las empresas era de 899.000 millones de euros (un tercio de procedencia externa), y a las familias de 702.000 millones de euros (de los que 515.000 cubrían los compromisos para la adquisición de vivienda), según las estadísticas del Banco de España.

Crédito desproporcionado

El volumen de crédito (deuda con entidades financieras) es del 99% del PIB, y supera a Alemania (83%), Italia (73%), o la media de la propia área euro, donde se sitúa en el 88%. España ha mantenido durante toda la crisis niveles de crédito muy superiores a los que le corresponderían por el tamaño de su economía; pero ha corregido buena parte de ese exceso en los últimos años.

Los préstamos siguen siendo superiores a los que corresponden a España por su PIB

Así, ahora el exceso cuantitativo está entorno a los 110.000 millones de euros; pero hace diez años era de más de 730.000 millones de euros, una cantidad solo sostenible con tipos bajos, y que era la mejor medida de la burbuja de endeudamiento en la que se había embarcado la economía española con los tipos bajos y la estabilidad de su divisa (euro y no peseta) desde el arranque del siglo.

El destino preferido del crédito durante la primera década de la centuria fue la actividad constructora e inmobiliaria, así como las hipotecas de los particulares. La financiación a la construcción y actividad inmobiliaria llegó a representar nada menos que la mitad (49,3% del total) del préstamo al sector privado productivo, mientras que ahora ha descendido hasta el 21,5%, un nivel muy similar a la media histórica previa a la burbuja del crédito generada con la llegada del euro. Y su descenso ha sido también el responsable del ajuste en el crédito al sector privado desde un 172% del PIB a un 99% en los años de crisis y recuperación recientes.

En cifras absolutas el préstamo de entidades de crédito a los sectores residentes es ahora, según el Banco de España, de 1,21 billones de euros, de los que menos de la mitad, 547.899 millones, se destinan ahora a actividades productivas. Y de estas, solo 28.583 millones financian la construcción y 85.629, los servicios inmobiliarios. Un total de 512.000 millones se destinan a vivienda, tanto para compra como rehabilitación; el crédito al consumo duradero roza ya los 57.000 millones de euros.

El Estado y el riesgo del alza de tipos

El descenso de los pasivos de los agentes económicos privados (empresas y familias) se ha producido en los últimos diez años en paralelo al avance de los de las administraciones públicas. En parte por hacerse cargo de una parte de la deuda de los agentes insolventes privados (fundamentalmente la banca) y en parte para hacer frente a los impagos embalsados por las comunidades autónomas y otras administraciones hasta 2012. Pero la partida que más ha incrementado la deuda de las administraciones públicas han sido los estabilizadores automáticos con la llegada de la crisis, así como el avance de la factura de las pensiones, que no ha dejado de crecer en perceptores y en cuantías. En términos medios la factura de la Seguridad Social ha avanzado un 50% desde el inicio de la crisis, y su déficit acumulado (deuda) supera ya los 50.000 millones de euros.

Cuando se desató la recesión de 2008 la deuda pública española no llegaba al 40% del PIB, y ahora ronda el 98%, niveles en los que se ha estabilizado en el periodo de recuperación del crecimiento, que neutraliza en términos relativos el déficit de cada ejercicio. Los niveles cercanos al 100% de deuda de las administraciones públicas son también similares a los de las economías centrales de la Unión Europea, aunque la estructura de sus economías es más sólida que la española, y una buena parte (casi la mitad, el 47%) está en manos de tenedores exteriores, que pueden poner en cuarentena su respaldo si hubiese sospechas de dificultades en el repago, y una subida de los tipos de interés.

Pero pese a la fuerte alza de la deuda pública, su coste se ha reducido notablemente por la relevante bajada de los tipos de interés, y su refinanciación es menos problemática por el alargamiento de la vida media de los títulos en circulación. Ahora la vida media es de 7,4 años (máximo de este siglo) y casi el 54% del saldo vivo está en bonos emitidos a más de cinco años, mientras que solo el 25% lo están a plazos inferiores a dos años.