Guía para blindar la cartera de deuda ante el alza de tipos

Las estrategias pasan por duraciones cortas y de deuda de empresas defensivas ante el entorno de menor crecimiento mundial

La inestabilidad vivida en 2018 se incrementará en los próximos meses. Antes de que concluya el año, Mario Draghi dejará de comprar deuda y se limitará a reinvertir los vencimientos, siguiendo el camino marcado por la Reserva Federal. Los inversores deberán hacer frente a un nuevo escenario en el que el incremento de la volatilidad y unos niveles de crecimiento más moderados serán las señas de identidad. Todo ello redundará en un repunte de las rentabilidades que tanto en la deuda de los Gobiernos como en la corporativa estaban en mínimos históricos.

Desde que en marzo de 2015 el BCE comenzara a comprar deuda de los Estados de la zona euro, la institución ha amasado en su balance hasta 2,1 billones de títulos soberanos. El gran beneficiado ha sido Alemania, al que ha adquirido hasta 515.050 millones. Le siguen Francia con 417.798 millones; Italia con 363.219 millones, y España con hasta 259.203 millones. Al programa de deuda pública le siguió en junio de 2016 el corporativo. Fruto de ello el BCE ha adquirido 177.679 millones de euros en dos años y medio. De este importe, 145.890 millones fueron adquiridos en el mercado secundario.

Los inversores de renta fija deberán convivir además con otros factores que tendrán su efecto en el mercado. La Reserva Federal de EE UU continuará con el proceso de subida de los tipos. Para el año próximo, el mercado descuenta una única subida, lejos de las tres que anticipó la institución en la reunión de octubre, una estimación que quizá actualice en la reunión de la próxima semana.

El proceso de retirada de estímulos de los bancos centrales abre por tanto un nuevo escenario para la inversión en renta fija. Ya sin sus compras masivas de deuda, los precios de estos activos han tocado fondo y los inversores no podrán esperar apenas revalorización, en especial en la deuda soberana. Con precios a la baja, y en un entorno de subidas de los tipos de interés oficiales, las rentabilidades de la renta fija son mayores, lo que da más atractivo a la inversión en deuda a vencimiento. Los gestores aconsejan por tanto la toma de posiciones en los plazos más cortos, donde las rentabilidades están incluso superando al largo plazo, como estos días se ve en EE UU.

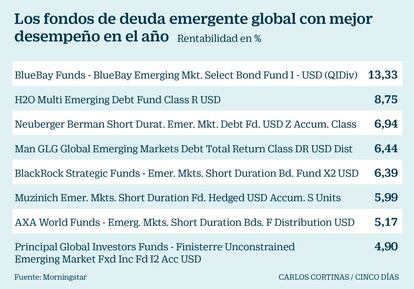

Además, la menor fortaleza del dólar puede dar retornos atractivos en la renta fija emergente siempre y cuando las tensiones comerciales entre EE UU y China estén contenidas y el menor crecimiento del gigante asiático no acelere la ralentización en el resto de países emergentes.

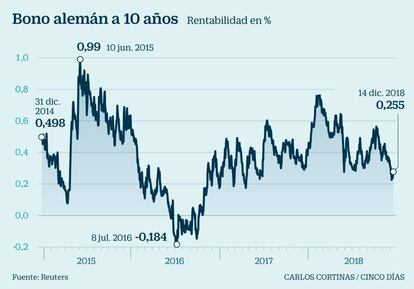

Soberana: alza de la rentabilidad en los activos que han servido de refugio, como el ‘bund’

Los gestores preparan sus carteras para un 2019 en el que la retirada de los estímulos monetarios cogerá carrerilla en la zona euro. En un contexto marcado por el fin de las compras netas de deuda, es de esperar que las rentabilidades refuercen la senda alcista. “La gran volatilidad de 2018 ha permitido que los bonos refugio hayan tenido un comportamiento relativo mejor que otros títulos, pero nuestra visión sobre estos activos es negativa”, afirma Rosa Duce, economista jefe de Deutsche Bank España. La experta prevé que la rentabilidad de la deuda alemana a diez años suba al 0,8%, desde el 0,25% actual, mientras el bono americano con vencimiento en 2028 repunte del 2,88% al 3,25%. Estos ascensos se traducen en la caída de los precios, por lo que la inversión estaría condenada a las pérdidas.

Borja León-Sotelo, gestor de inversiones de Merchbanc, afirma que quien quiera optar por la deuda pública, la mejor fórmula es hacerlo invirtiendo en estrategias de diferenciales, apostando por un aplanamiento de la curva de tipos como ya ha sucedido en EE UU. “Es interesante abrir posiciones cortas –apostar por la caída– en el bono alemán a cinco años y mantenerse largos en el 30 años”. explica. Para un inversor particular la manera de implementar estas fórmulas es invirtiendo en fondos de renta fija que apliquen estas estrategias y que además lleven a cabo una gestión activa y flexible.

Fuera de Europa son muchos los que empiezan a mirar a la deuda de EE UU. Karina Sirkia, gestora de EDM Ahorro, ve valor en los bonos estadounidenses a dos y cinco años que ofrecen rentabilidades “suficientemente atractivas y como activo refugio tiene sentido ante las expectativas de ralentización económica”, sostiene. Eso sí, la experta aclara que para un inversor europeo que necesita cubrir la divisa deja de ser una opción atractiva “porque los costes de cobertura alcanzan a día de hoy el 3,2%”. David Ardura, director de gestión de Gesconsult, subraya que invertir en deuda pública de EE UU solo es interesante si el fondo está en dólares.

Corporativa: duraciones cortas y firmas defensivas, sin perder de vista la banca italiana

Octubre y noviembre estuvieron marcados por la fuerte corrección que se extendió tanto a la Bolsa como a la renta fija. Ignacio Victoriano, gestor de renta fija de Renta 4, considera que a lo largo de 2019 los inversores deberán acostumbrarse a convivir con momentos de sobresaltos que se verán amplificados por la retirada del BCE. Ante esta situación el gestor recomienda invertir en compañías conocidas y si se busca el medio plazo aconseja estar en firmas anticíclicas, más resistentes a la ralentización económica a la que apuntan los últimos datos macro que se van conociendo.

Los sectores defensivo son la alternativa en deuda corporativa que más adeptos despierta entre los gestores. Borja Léon-Sotelo, de Merchbanc, combina esta estrategia con las duraciones cortas. “Vemos valor en los plazos que no vayan más allá de 2021 y activos con liquidez ya que el mercado puede adolecer de esto último después de la finalización del programa de compras del BCE”, afirma.

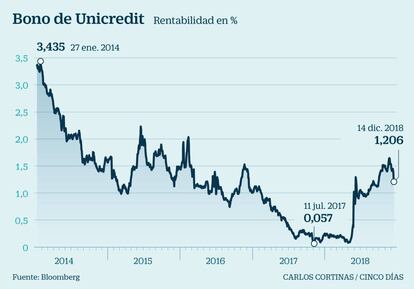

Pero la incertidumbre que ha reinado en los últimos meses no se debe al fin de las compras de Mario Draghi sino más bien a otros factores. Jim Leaviss, jefe de renta fija minorista de M&G, afirma los problemas presupuestarios de Italia y los temores del Brexit han acelerado las pérdidas en la renta fija corporativa europea. La incertidumbre italiana parece que empieza a solucionarse, pero no así la británica, lo que augura ruido en el inicio del próximo año.

David Ardura, de Gesconsult, se decanta por duraciones cortas que no excedan el año, especialmente en el sector financiero. En 2018 la deuda subordinada y los cocos, dos de las fórmulas que más gustaba a los expertos, han experimentado un severo castigo. No obstante, Ardura lo califica de excesivo y señala que la situación de los bancos en la actualidad dista mucho de la de hace 10 años. El gestor escoge a las entidades italianas, Unicredit e Intesa San Paolo como sus preferidas. “En plazos cortos la ecuación riesgo-rentabilidad compensa”, señala. En M&G también despierta interés la deuda bancaria con rendimientos relativamente altos y alta calidad crediticia.

‘High yield’: ser selectivos y decantarse por Europa, con recorrido después de la corrección

En un mal año para la renta fija, la deuda estadounidense high yield escapa por la mínima a los números rojos (0,14%). Sin embargo, desde Merchbanc creen que esto no se repetirá en 2019 porque le ha surgido un competidor directo en el mercado americano: el bono estadounidense a dos años, que ofrece una rentabilidad atractiva del 2,73% sin riesgo. Los expertos prevén un trasvase de flujos de la deuda de alto rendimiento a la gubernamental, algo que se traducirá en un alza de las rentabilidades de los primeros y su consiguiente caída de los precios. El creciente atractivo de la deuda soberana de EE UU y los altos niveles de apalancamiento de muchos emisores, llevan al consenso de los analistas a preferir el mercado europeo de high yield frente al estadounidense.

Para los inversores que quieran diversificar y dotar de un extra de rentabilidad a su cartera de deuda, estos activos son la mejor fórmula. Aunque los expertos recomiendan ser muy selectivos. “En Europa los fundamentales del crédito corporativo high yield siguen siendo buenos y las valoraciones han mejorado tras la corrección de los últimos meses”, recuerda Karina Sirkia, gestora de EDM Ahorro. La experta señala que entre octubre y noviembre los títulos europeos en calidades BB y B han ampliado de media los diferenciales en 140 puntos básicos hasta los 479, ofreciendo una rentabilidad próxima al 4,48%. Hace solo un año la situación era bien distinta cuando los spreads rondaban los 200 puntos básicos y la rentabilidad ofrecida se situaba ligeramente por encima del 2%. Sirkina recuerda que pese a la reciente corrección, “las valoraciones siguen siendo exigentes, por lo que no nos sorprendería ver más ampliaciones de los diferenciales”. Antes de que se pusieran en marcha las medidas de estímulo monetario el high yield ofrecían entre un 6%-7%. Es decir, hay margen para el ajuste.

Ardura, por su parte, prefiere permanecer al margen estos activos y más en un escenario de ralentización económica como el que auguran las principales instituciones. No obstante, para los perfiles más tolerantes al riesgo recomienda los plazos cortos.

Emergentes: la tensión comercial resta atractivo pese a la previsión de un dólar menos fuerte

Los mercados emergentes son especialmente sensibles a las subida de tipos en EE UU. En 2013 la insinuación por parte del expresidente de la Fed, Ben Bernanke, de la retirada de las compras de deuda provocó una sacudida en estas economías. El escenario de los últimos años ha cambiado y estas economías se han esforzado por corregir los desequilibrios estructurales y rebajar su dependencia de la financiación en dólares. Sin embargo, la intensa subida de tipos emprendida este año por la Reserva federal, y la consiguiente apreciación del dólar, han vuelto a hacer daño en 2018 a las economías emergentes.

La deuda emergente se ha mostrado vulnerable a la depreciación de sus divisas frente al dólar y al enrarecimiento del crecimiento global. La guerra comercial ha sido este 2018 la principal amenaza, un riesgo que está lejos de solucionarse, pese al acercamiento de los últimos días en EE UU y China. “La deuda emergente sigue ofreciendo cupones muy elevados, pero las continuas tensiones comerciales y el miedo a un debilitamiento de China, junto con problemas específicos de algunos países (Turquía), hacen que estas altas rentabilidades potenciales vayan a venir acompañadas de una importante volatilidad”, afirma Rosa Duce, economista jefe de Deutsche Bank. De cara a los próximos meses desde la firma se decantan por bonos emergentes en moneda fuerte (dólar o euro) frente a la moneda local para evitar añadir a esta inestabilidad de las divisas locales.

Desde EDM señalan que la ralentización económica augurada para 2019 correrá en contra de estos activos. A esto hay que sumar la fuerte dependencia de muchos de estos países de las materias primas, cuyos precios han experimentado una caída significativa en 2019.

No obstante, Jim Leaviss, de M&G, afirma que una adecuada selección puede proporcionar rentabilidades atractivas. El experto ve oportunidades en los procesos electorales de Nigeria, Ucrania, India o Sudáfrica. Como aliciente Leaviss señala una menor fortaleza del dólar ante el creciente déficit presupuestario de EE UU.