No espere un verano tranquilo en la Bolsa... siete de infarto para no olvidar

La guerra comercial iniciada por Trump o la inestabilidad política en algunos países preocupan a los analistas El referendum del 'brexit' en 2016 o la devaluación del yuan chino de 2015 son algunos de los veranos más memorables

Se tiende a pensar que el verano es la época más tranquila del año para los mercados pero la historia está llena de ejemplos que contradicen esta teoría y que hacen aconsejable estar preparados por lo que pueda pasar.

Y es que el hecho de que el volumen de negocio sea inferior al del resto del año hace que ante cualquier acontecimiento. los movimientos de las acciones y los índices pueden ser más bruscos. “Si analizamos los momentos de mayores turbulencias durante los últimos años, nos daremos cuenta de que muchos de ellos se produjeron precisamente en los meses de verano”, explica Victoria Torre, jefa de análisis y producto de Self Bank.

La experta advierte que durante las próximas semanas podríamos ver episodios de volatilidad en función de cómo evolucionen los aspectos que más preocupan al mercado a día de hoy y que son “la guerra comercial iniciada por Donald Trump, la inestabilidad política en algunos países o las expectativas sobre tipos de interés, por citar algunos”. Los expertos advierten de que son numerosas las incertidumbres que sobrevuelan los mercados y que pueden tener un efecto negativo en las BolsasSe tiende a pensar que el verano es la época más tranquila del año para los mercados pero la historia está llena de ejemplos que contradicen esta teoría y que hacen aconsejable estar preparados por lo que pueda pasar.

Los expertos advierten de que son numerosas las incertidumbres que sobrevuelan los mercados y que pueden tener un efecto negativo en las Bolsas.

Patricia García Sánchez de la Barreda, analista de MacroYield, hace un repaso de los factores dando un lugar destacado a la guerra comercial. La experta asegura que esta “es una de las armas que está utilizando Trump de cara a la campaña electoral de noviembre [elecciones mid term], con lo que no esperamos una relajación de la guerra antes de esas fechas (en septiembre entrarían en vigor los aranceles a productos importados de China por valor de 200.000 millones de dólares). La posible respuesta de China también generará turbulencias en el mercado, así como y la posible evolución del yuan, que podría ser especialmente desestabilizadora”.

Otros aspectos políticos podrían ser fuente también de inestabilidad. En Europa, el frágil acuerdo migratorio alcanzado en la cumbre europea de junio supone todavía un riesgo (este mes todavía se prevé que se negocien algunos aspectos, que podrían poner en duda partes importantes del acuerdo). El brexit mantendrá en vilo también el Gobierno en Reino Unido.

Además, los precios del petróleo se mantendrán en el punto de mira durante el verano con varios frentes abiertos, como las sanciones a Irán y la percepción de que no hay capacidad suficiente para restablecer el suministro previo al anuncio de las sanciones, que presionarán al alza los precios y ante las presiones de EE UU a Arabia Saudí para que incremente la producción y baje el precio del barril de crudo.

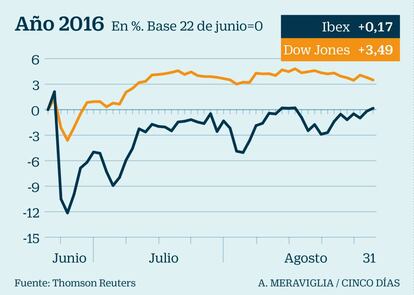

1. Brexit, junio de 2016

La votación del referéndum del brexit de junio de 2016 que se celebró el 23 de junio llevó al Ibex en la jornada posterior a registrar la mayor caída del Ibex intradía al perder un 12,35%. Y es que el inesperado resultado de dicho referéndum en el que la mayoría de los británicos votó por una salida de Reino Unido de la UE pilló por sorpresa a los mercados. Los escasos avances en la negociación de los términos de dicha salida aun siguen coleando dos años después de que se celebrara el referendum.

Sin ir más lejos, esta semana, han dimitido dos ministros, que no parecen estar de acuerdo con la línea “blanda” de negociación del brexit que está impulsado May. La libra ha reaccionado con bajadas, mostrando la preocupación por la situación y temiendo por la capacidad de la premier británica de liderar la difícil misión de divorciarse de la UE.

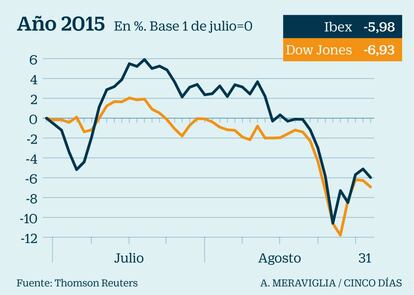

2. China y la devaluación del yuan en agosto de 2015

La moneda del gigante asiático arrastró a las Bolsas de todo el mundo en agosto de 2015 y a principios de enero de 2016. En la madrugada (española) del 10 al 11 de agosto de 2015, el Banco Popular de China anunció la mayor devaluación del yuan desde los años 90 a la vez que flexibilizaba la cotización de su divisa. Su decisión abrió la caja de los truenos en los mercados y activó todas las dudas que asaltaban desde tiempo atrás a los inversores sobre la verdadera salud de la economía china.

Y es que la devaluación fue entendida como un signo de preocupante debilidad, una medida casi desesperada con la que apuntalar la economía y evitar que su desaceleración desde crecimientos cercanos a los dos dígitos no degenerara en una recesión. La devaluación pilló por sorpresa a los inversores y tuvo su réplica en los días siguientes, con tres recortes en el plazo de tres jornadas. China desencadenó así el pánico de los inversores, temerosos de que el frenazo en el gigante asiático tuviera un alcance planetario y sus miedos se amplificaron con la volatilidad y escaso volumen de negocio propios del mes de agosto.

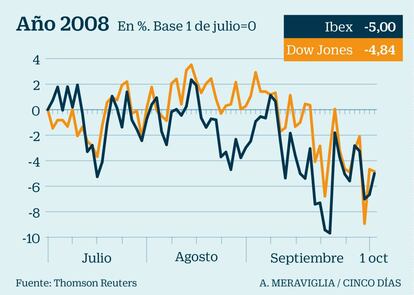

3. La quiebra de Lehman en septiembre de 2008

Aunque este hecho tuvo lugar en septiembre. Fue la gota que colmó el vaso y que tuvo su origen un año antes en la crisis de las hipotecas subprime (basura) en Estados Unidos. La caída de Lehman Brothers fue el estallido de la peor crisis financiera global de la historia. Un crac originado en la crisis financiera de los bancos por las emisiones de titulaciones subprime en EE UU y distribuidas a nivel global, que contagió rápidamente a la economía real, provocando la peor crisis de liquidez internacional y el estallido de las burbujas inmobiliarias americana, islandesa, irlandesa y española. A raíz de esta debacle, hubo quiebra de empresas y de bancos, a la par que medidas urgentes de rescate para el sector bancario. Se generó tal desconfianza en los bancos que impidió el préstamo entre las propias entidades, afectando a la liquidez de los países.

4. Pinchazo tecnológico en 2001

A lo largo de la historia ha habido muchos veranos complicados para las Bolsas, pero 2001 es uno de los peores, ya que al intento de hacer frente a los efectos del pinchazo puntocom se unieron en septiembre las consecuencias que tuvieron los atentados terroristas del 11-S. El Ibex 35 perdió entre julio y agosto un 6%. Las caídas del Nasdaq fueron más cuantiosas, al superar el 15% entre esos dos meses. Los atentados contra las Torres Gemelas el 11 de septiembre terminaron de rematar un verano de caídas en las Bolsas. Ese mes, el Ibex bajó un 12%, al tiempo que el Nasdaq cedió un 16%.

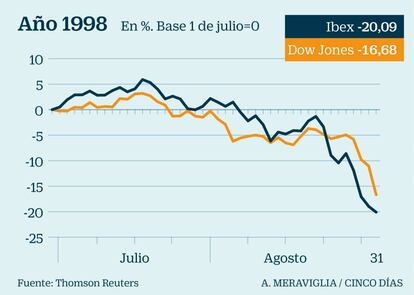

5. Efecto vodka de 1998

La crisis del rublo o, como se llegó a conocer después por sus consecuencias en el resto del mundo, el efecto vodka, golpeó a Rusia el 17 de agosto de 1998. Su origen estaba en la crisis de los países asiáticos de 1997. La fuerte caída experimentada por el precio de las materias primas, que descendió un 40% entre 1996 y 1998, acrecentó esta grave situación. Dado el declive consiguiente en los precios mundiales de las commodities, los países que dependían fuertemente de la exportación de materias primas estuvieron entre los más severamente perjudicados (el petróleo, el gas natural, los metales y la madera conformaban más del 80% de las exportaciones rusas, dejando al país vulnerable a las oscilaciones de los precios mundiales. El petróleo era, además, el recurso que mayores ingresos fiscales generaba al Gobierno ruso).

El deterioro profundo en el precio del petróleo tuvo consecuencias severas para Rusia; sin embargo, la causa primordial de la crisis financiera rusa no fue directamente la caída de los precios del crudo, sino el resultado de la falta de pago de los impuestos por parte de las industrias energéticas y manufactureras. Esta crisis también se tradujo por una crisis económica que culminó en 1998, que fue marcada por una enorme devaluación del rublo y un defecto sobre la deuda rusa. Este crac se produjo en el contexto del comienzo de una desaceleración económica a nivel mundial. La inflación anual de 1997 fue del 84% en Rusia. Estos acontecimientos provocaron el hundimiento de las Bolsas a nivel mundial y tuvieron como paradigma de ese contagio la quiebra del hedge fund Long Term Capital Management (LTCM), que perdió 4.600 millones de dólares en cuatro meses y provocó la intervención de la Fed.

6. El tequilazo mexicano de 1994

El tequilazo consistió en una crisis que sufrió México en 1994 y que se extendió por toda Iberoamérica. Fue provocada por la falta de reservas internacionales, lo que originó una repentina devaluación del peso mexicano. Muchas empresas tuvieron que cerrar al devaluarse la moneda, ya que los contratos con proveedores los tenían en dólares y con la devaluación, las deudas aumentaron de forma desproporcionada. Durante el tequilazo, el entonces secretario del Tesoro de EE UU, Robert Rubin, tuvo que hacer frente a esta crisis financiera. Junto con su subsecretario, Larry Summers, fueron los artífices del “paquete de rescate” que otorgó la Administración Clinton por 20.000 millones de dólares, más otros 30.000 millones de “ayuda internacional” que requirió México para amortiguar la crisis, que obligó a establecer un sistema de libre flotación.

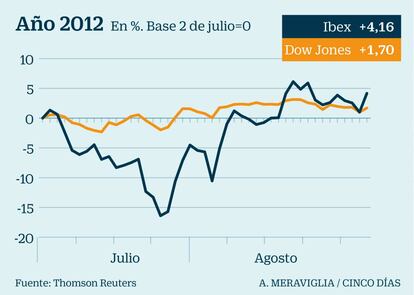

7. La crisis de deuda soberana de 2012

El verano de aquel año quedará grabado a fuego en la memoria de los inversores como el verano en que más cerca estuvo el euro de fracasar. La presión sobre la deuda soberana de Italia y España comenzó a ser insostenible y un problema demasiado grave tratándose de dos países de tamaño grande en la zona euro. Nada que ver con Grecia, cuyo peso en el PIB de la zona euro, de apenas el 2%, también había hecho temblar a la UE. En febrero de ese mismo año había quedado aprobado el segundo rescate europeo para Atenas, pero el punto de mayor tensión llegó a finales de julio. En España, la nacionalización de Bankia había terminao por precipitar además la petición de un rescate para el sector financiero por hasta 100.000 millones, que no evitó que la prima se disparara más allá de los 600 puntos básicos. Solo las palabras de Draghi y su compromiso con el euro lograron apagar el incendio.

Archivado En

- Brexit

- Lehman Brothers

- Theresa May

- Yuan

- Donald Trump

- Euroescepticismo

- Referéndum UE

- Unión política europea

- Elecciones europeas

- Reino Unido

- Bolsa

- China

- Moneda

- Referéndum

- Dinero

- Elecciones

- Medios de pago

- Mercados financieros

- Unión Europea

- Ideologías

- Empresas

- Organizaciones internacionales

- Europa

- Relaciones exteriores

- Política