Empresas en la picota ante la amenaza de guerra comercial

Un efecto dominó de proteccionismo, aún improbable, es el gran temor del inversor ArcelorMittal, Acerinox, ThyssenKrupp, Fiat y BMW son las compañías más vulnerables

Trump ha hecho oídos sordos tanto al FMI, a sus socios comerciales, y hasta a sus propias filas y consejeros económicos, que alertaban de los peligros de desatar una guerra comercial. Después de las amenazas vertidas el viernes de la semana pasada (2 de marzo), el jueves, el presidente estadounidense anunció que impondrá aranceles de 25% y del 10% a la importación de acero y aluminio respectivamente, cumpliendo así con el enésimo capítulo de su deriva proteccionista.

El anuncio llevaba días creando nerviosismo en los mercados, y el jueves los valores relacionados con el sector siderúrgico cayeron cerca de un 2% en Bolsa, en una sesión que fue más positiva de lo esperado. Eso se debió en parte a que los inversores ya se habían adelantado el pasado 2 de marzo, y en parte a que el alcance de los aranceles planteados por Trump parece que será menos agresivo de lo que cabía esperar en un primer momento: excluye a sus dos principales socios comerciales, Canadá y México –primer y cuarto proveedor de acero y aluminio a EE UU– y deja en el aire la forma en que se aplicará al resto de países, entre ellos los de la Unión Europea. Una forma de contentar sobre el papel a sus votantes, pero con escaso alcance en la práctica, o eso esperan los analistas. Por tanto, más que el efecto directo que pueda tener la imposición de estos aranceles, los expertos coinciden en señalar que lo que verdaderamente preocupan son los efectos indirectos, esto es, que el empeño proteccionista derive en un profundo malestar entre socios, genere represalias y detone una guerra comercial.

A priori, y según la mayoría de expertos, los nuevos aranceles no deberían perjudicar a las grandes acereras españolas que operan en suelo estadounidense, como Acerinox o ArcelorMittal, ya que su producción se comercializa allí mismo. En cambio, sí podría tener efectos negativos para aquellas que no operen exclusivamente en EE UU, o cuyo negocio con el país se base en la exportación, como ocurre con Tubos Reunidos. También podría suceder que el exceso de oferta de los países asiáticos que ya no se pueda comercializar en suelo estadounidense haga bajar los precios en el mercado europeo. “El problema puede surgir si el acero que en principio iba destinado a EE UU –principalmente el de los productores asiáticos– es derivado a Europa, provocando una fuerte caída de su precio y perjudique a los productores locales”, advierte Juan Fernández-Figares, analista de Link Securities.

El sector automovilístico europeo también se muestra preocupado por el efecto dominó que supondría una batalla arancelaria. Y es que Trump ha amenazado con imponer barreras a la importación de coches en caso de que la UE tome represalias por el acero y el aluminio. Lleguen a materializarse las amenazas o no, lo que parece claro es que habrá mayor volatilidad en los mercados, como respuesta a la incertidumbre y a los impulsos del jefe de la Casa Blanca.

Acerinox: La baza de la fuerte presencia en Estados Unidos

A pesar de las caídas de entre el 1,6% y el 2,4% de los últimos días, los expertos sostienen que el fabricante de acero inoxidable se beneficiaria positivamente de las barreras a la importación por su amplio negocio en EE UU. “En el mercado estadounidense Acerinox genera la mitad de sus ventas y el 70% de su resultado operativo, por lo que mayores restricciones a la importación le resultarían positivas”, precisa César Sánchez-Grande, de Ahorro Corporación. Según el analista, las nuevas tarifas también podrían frenar la joint venture entre la americana Allegheny y la china Tsingshan, lo que beneficiaria a Acerinox, que cotiza a 12 euros la acción y tiene un potencial de revalorización del 14%. No obstante, cabe señalar que el impacto indirecto para sus fábricas en Sudáfrica (Columbus) y Malasia (Bahru) podría ser negativo si otros países toman represalias, aunque el balance general sería positivo pese a todo.

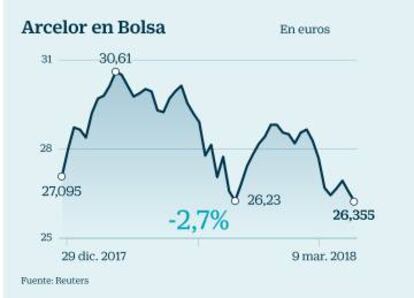

ArcelorMittal: Juego de suma cero por la diversidad geográfica

La mayor compañía acerera del mundo cayó el 3,7% el 2 de marzo, cuando Trump lanzó su primera amenaza sobre aranceles al acero. Pese a tener negocio en suelo estadounidense, Francisco Rodríguez, analista de Banco Sabadell, ve más complicado que la cotizada pueda beneficiarse en conjunto: “EE UU, México y Canadá le reportan el 20% de su beneficio operativo, pero también tiene plantas en otros mercados”, por lo que, pese a beneficiarse de sus plantas en el área NAFTA, el grupo podría verse limitado por las barreras a la producción de sus otras fábricas.El valor, que cotiza a 26,17 euros y tiene un potencial de revalorización de casi el 20%, no solo se ha tambaleado en Bolsa en los últimos días por la incertidumbre de las medidas arancelarias de Trump. Según explica Ivan San Felix, de Renta4, no parece convencer a los inversores que el gigante del acero quiera aliarse con Nippon Steel para adquirir la india Essar Steel, que pasa por problemas financieros.

Tubos Reunidos: Mermada por sus ventas a EE UU y la sobrecapacidad

El fabricante de tubos de acero podría verse bastante perjudicado por las barreras arancelarias ya que, a diferencia de Acerinox y ArcelorMittal, el volumen de negocio que obtiene en Estados Unidos no lo produce allí sino que lo importa. “El 40% de sus ventas son a EE UU por lo que el impacto sería claramente negativo”, valora el experto de Ahorro Corporación, César Sánchez-Grande. La compañía, que cotiza a 0,545 euros en el mercado continuo y se deja ya en lo que va de año un 27%, no sufriría solo por el volumen de exportaciones a suelo estadounidense, sino también, por la “sobre capacidad en el sector de tubos de acero de carbono sin soldadura de alrededor del 50%”, según el analista. A eso se le añade el hecho de que no se prevé que el precio de este producto vaya a subir en igual medida que el arancel (25%), y eso, sumado a un descenso en las exportaciones, hace adelantar que sufrirá un deterioro en los márgenes.

ThyssenKrupp: En el foco del ataque a la siderurgia europea

De los países europeos, Alemania es el país que más puede sufrir la subida de aranceles al acero, ya que lidera las exportaciones del metal dentro del mercado de la UE y es el octavo socio siderúrgico más importante de Estados Unidos, con más de 1,38 millones de toneladas. Eso explica que esta semana la Bolsa alemana se hundiera a mínimos de hace seis meses. La amenaza comercial ha motivado también una visita inmenente del Gobierno de Merkel a Washington. Alemania sería uno de los países europeos donde más puede afectar a los precios del acero el exceso de oferta que no tenga salida en EE UU. También ha repercutido en ThyssenKrupp, la metalúrgica más importante del país, que el 2 de marzo cayó el 4% –ante la primera amenaza de aranceles en EE UU –y se deja ya un 10% en lo que va de año. Precisamente por la volatibilidad del mercado del acero, la compañía está inmersa en un cambio de negocio para depender menos de la industria siderúrgica.

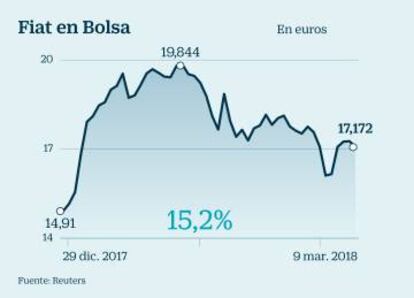

Fiat: El más vulnerable a un arancel al automóvil

Las empresas siderúrgicas no son las únicas que temen los vaivenes de Trump. El sector automovilístico también está pendiente de lo que teclee el presidente estadounidense en twitter, que ha amenazado con imponer barreras a la importación de automóviles europeos, algo nada desdeñable, ya que los coches representan el 10% del comercio total entre EE UU y EuropaFiat fue una de las más castigadas por la amenaza de guerra comercial de Trump y perdió de entrada el 5,7% en Bolsa. Según Felipe López, de Selfbank, la firma italoestadounidense sería la más perjudicada por su volumen de negocio: “El 66% de sus ingresos proceden de EE UU, y su porcentaje se eleva hasta el 83% si de lo que hablamos es del beneficio del grupo”.Fue de hecho por la deriva proteccionista de Trump y su decisión de renegociar el NAFTA por lo que el fabricante de automóviles decidió en enero trasladar su planta de producción de camionetas de México a Estados Unidos para 2020.

Daimler y BMW: El 20% de ingresos en suelo estadounidense

La italiana no es la única. Los fabricantes alemanes mostraron esta semana su malestar ante eventuales tasas a la importación de vehículos. “En una guerra comercial solo hay perdedores, en todos los bandos”, dijo el presidente de la asociación alemana de la industria automotriz, Bernhard Mattes. En 2017, Alemania exportó a EE UU casi 494.000 coches. Felipe Lopez, experto de Selfbank, cree que las germanas Daimler y BMW se verían incluso más perjudicadas que Volkswagen, ya que para las dos primeras “EE UU es una región clave de donde proceden un 28% y un 17% de los ingresos, mientras que en Volkswagen, esta proporción se reduce al 16%”. Al igual que con Fiat, un aumento de los aranceles incrementaría el precio de estos vehículos, considerados de alta gama en el mercado estadounidense, lo que reduciría sus ventas. El primer anuncio de establecer aranceles al acero provocó en Daimler y BMW caídas del 2% de las que aún no se han recuperado.