Consecuencias de un dólar fuerte

Chiste de dentistas

Paciente: cuánto me cobra por sacar este diente? Dentista: con dolor $100 y sin dolor $50. Paciente: qué bien, sin dolor es más barato!!! Sáquelo SIN dolor. Sin anestesia ni nada, el dentista comienza a extraer el diente cuando el paciente grita: Aaaahhhhhhhh !!!!! Mire que CON dolor cuesta $100 eh !!!, responde el dentista.

Yellen, en su última comparecencia, no había proporcionado indicaciones estadísticas en relación a las consecuencias de una apreciación del dólar sobre la actividad económica. Cuando un periodista le preguntó sobre el asunto, simplemente alcanzó a esbozar que el sector exterior drenaría crecimiento. Pasados unos días se hace más evidente los efectos sobre crecimiento y los precios.

En Finagentes, hemos encontrado en otros análisis fuera de la FED conclusiones relevantes. Macro Advisors considera que el impacto en el primer año después de que haya existido una apreciación del dólar del 10% (Tipo de cambio efectivo amplio) sería de una detracción en el PIB de un 0,4%. Por lo que respecta al objetivo de precios de la Fed, Core PCE deflactor, en el primer ejercicio tras experimentarse la apreciación del dólar, existiría un efecto desinflacionario de cerca del 0,5%, si bien esta moderación en los precios no tendrían un impacto constante en los sucesivos años.

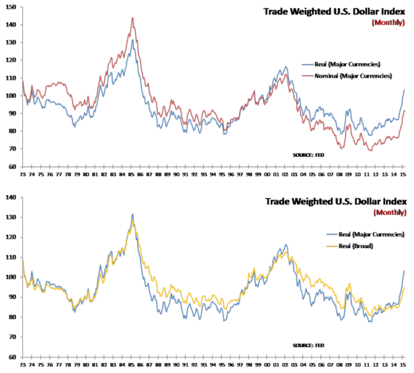

Hasta la fecha el “Trade Weighted US Dollar Index” (tipo de cambio efectivo amplio del dólar) se ha apreciado cerca de un 13% y resulta, cuanto menos, difícil de esperar que esta apreciación no tendrá una reversión significativa.

En cualquier caso se antoja harto complicado que, si el indicador de precios de la FED (core-PCE deflactor) cede por debajo del 1% en tasa interanual, la institución decida acometer una subida de tipos. Reiteramos que lo más probable es que la primera subida de tipos tenga lugar ya el próximo año. La Fed además debe tener la convicción de que el primer ajuste de tipos sea en un contexto económico sólido dado que una reversión del movimiento socavaría muy seriamente la credibilidad de la institución.

Ayer, las acta se conocimos que los miembros del Comité de Política Monetaria de la Reserva Federal (FOMC) mostraron fuertes diferencias en su última reunión respecto a si la economía americana estaría preparada en junio para comenzar a subir los tipos de interés.

Eso se reflejó en las actas de la última convocatoria publicadas ayer. Si bien varios miembros defendieron que junio es el momento adecuado para elevar el precio del dinero, otros señalaron que los descensos en los precios de la energía y la fortaleza del dólar estan reduciendo las presiones sobre los precios, lo que justificaría mantener los tipos de interés cerca de 0%, nivel en el que están desde diciembre de 2008.

Un par de miembros del FOMC sugirieron que "...las perspectivas económicas seguramente no instarán a una subida en los tipos hasta 2016". Recordemos que en el comunicado posterior a dicho encuentro, la palabra "paciente" fue eliminada del mismo, hecho que a priori era considerado como un anticipo a que el primer incremento de tipos se produjera en junio.

Desde la reunión, varios indicadores macroeconómicos han venido dando muestras de que el año empezó con una desaceleración del crecimiento. Especialmente es de destacar el dato de nóminas no agrícolas (NFP) de marzo, publicado el pasado viernes, y que mostró una menor creación de empleo de lo esperado (245.000) hasta tan solo 126.000 y una fuerte reducción de las estimaciones iniciales de los dos meses precedentes. Lo mismo pasa con otros datos económicos "...que se han publicado en los últimos meses, en donde las cifras han sorprendido básicamente a la baja", dijo Dudley, presidente de la FED de Nueva York ayer. "Es razonable pensar que el listón está ahora un poco más alto" para que el banco central actúe en junio añadió.

De las actas también se desprende que los miembros expresaron temores sobre las perspectivas económicas incluso antes de este último conjunto de datos. Esto incluye varias referencias a la fortaleza del dólar, que tiende a deteriorar las exportaciones al encarecer el coste de los bienes vendidos en el extranjero, y mantiene baja la inflación al reducir los costes de los bienes importados.