La época de ganar un 4% sin riesgo llega a su fin: guía para exprimir las cuentas remuneradas y los depósitos

El Banco Central Europeo (BCE) bajará, previsiblemente, los tipos de interés esta semana y de forma paulatina los intereses que pagan los bancos por el ahorro también tenderán a la baja

Conseguir una rentabilidad del 4% sin apenas riesgo ha sido relativamente fácil en el último año y medio, pero esa época está llegando a su fin. Las previsibles bajadas de tipos de interés que comenzará a aplicar el Banco Central Europeo (BCE) a partir de esta semana reducirán la oferta y los intereses que pagan los bancos por los depósitos y las cuentas remuneradas, que son los productos favoritos para conseguir un dinero extra con el ahorro acumulado. Pero antes de que lleven a cabo los recortes todavía quedan opciones para exprimir el ahorro más conservador.

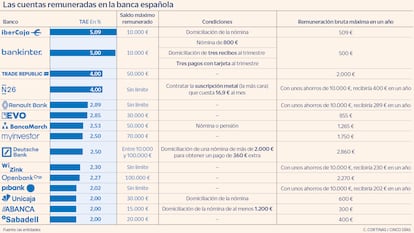

En el escaparate de cuentas remuneradas, se pueden obtener intereses de entre el 2% y el 5%. En general, los grandes bancos españoles se han mantenido a la zaga a la hora remunerar por los depósitos (en relación a otros mercados europeos), dado que tienen exceso de liquidez debido al ahorro acumulado por los hogares en los últimos años y no necesitan lanzar ofertas para captar más. Pero las entidades de menor tamaño han aprovechado esa incomparecencia para captar clientes. Se trata de una forma fácil de generar un dinero extra con los ahorros y para los bancos resulta la manera más barata de financiar sus operaciones.

Los intereses más altos los paga Ibercaja, con un 5,09% anual, siempre que el cliente domicilie la nómina. Eso sí, el saldo máximo remunerado son 10.000 euros (un tope más bajo que otras ofertas). Si el cliente mantiene ese saldo a lo largo del año, puede ganar un máximo de 509 euros brutos. Igualmente, Bankinter ofrece un 5% el primer año para un máximo de 10.000 euros, con el requisito de domiciliar una nómina, tres recibos al trimestre y realizar al menos tres pagos con tarjeta cada tres meses. Cumpliendo estas condiciones, el cliente puede obtener hasta 500 euros en un año.

En un escalón algo inferior, Trade Republic remunera con un 4% el dinero en cuenta. El neobroker de origen alemán establece un límite de 50.000 euros, por lo que el cliente podría ganar un máximo de 2.000 euros en un año. N26 acaba de lanzar una promoción por la que remunerará también con un 4% el ahorro de los clientes que tengan contratada la suscripción metal (la más cara, con precio de 16,9 euros al mes). La ventaja que ofrece el neobanco es que no pone un límite máximo del saldo a remunerar, así que todo el dinero que se deposite en la cuenta se verá beneficiado.

Donde más aprieta la banca en sus ofertas es en el rango de intereses de entre el 3% y el 2% anual. Renault Bank ofrece un 2,89% y además no establece un tope del saldo remunerado (por poner un ejemplo, si el cliente mantiene 10.000 euros, el cliente recibiría 289 euros en un año). EVO, el banco digital del grupo Bankinter, paga el 2,85% para un máximo de 30.000 euros, Banca March el 2,53% sobre 50.000 euros (siempre que se domicilie la nómina o pensión), MyInvestor paga el 2,5% sobre 70.000 euros (manteniendo esa cifra el cliente ganaría 1.750 euros en un año), WiZink el 2,3% sin límite de saldo máximo y Openbank el 2,27% sobre 100.000 euros (permite ganar 2.270 euros). Sabadell paga un 2% sobre 20.000 euros, lo que supone que permite ganar un máximo de 400 euros brutos en un año.

Dada la variedad de ofertas, a la hora de elegir qué oferta de remuneración conviene más, hay que tener cuenta tres aspectos: el ahorro del que se dispone, la TAE que paga el banco y el saldo máximo que remunera. En general, los bancos que ofrecen una TAE más elevada pagan sobre una cantidad inferior de dinero. Y al revés, los que ofrecen una TAE más baja remuneran más saldo. En ese sentido, el cliente tiene que tener en cuenta el volumen de su dinero para sacarle el máximo rendimiento.

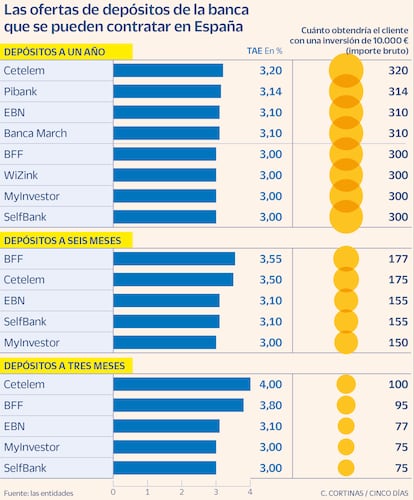

Los depósitos se desinflan en los plazos más largos

En lo que respecta a los depósitos, la oferta es similar y los intereses se concentran entre el 3% y el 4%. En estos productos el inconveniente es que el dinero invertido se queda bloqueado y no se puede disponer de él hasta que expire el plazo acordado, ya sean tres, seis o doce meses. La ventaja que ofrecen frente a las cuentas es que no tienen límites sobre el dinero máximo remunerado y en le caso de que existan topes son mucho más altos, por lo que el cliente puede encontrar opciones para que todo su ahorro se beneficie de la remuneración.

Hay que tener en cuenta que la TAE hace referencia al interés anual, pero los depósitos que pagan los intereses más altos solo lo hacen a tres meses. Es decir, la remuneración final que va a recibir el cliente en un depósito a tres meses es un cuarto de lo que obtendría si mantuviese el saldo durante doce meses. Por dar un ejemplo, para un saldo de 10.000 euros, en un depósito a un año que paga al 4%, al final del periodo el cliente recibiría 400 euros brutos. Con ese mismo saldo, al mismo tipo de interés, pero con una duración de tres meses, el cliente ganaría unos 100 euros.

Dado que ahora los tipos de interés están más altos de lo que estarán dentro de unos meses, las duraciones más cortas son las que ofrecen los mejores rendimientos. Cetelem paga el 4% y el banco italiano BFF el 3,8%. Un poco más lejos, EBN ofrece el 3,1%, y MyInvestor y SelfBank el 3%. Si la duración se amplía a seis meses, la rentabilidad cae medio punto: Cetelem paga el 3,5%, EBN el 3,1%, BFF el 3,55%, MyInvestor el 3% y SelfBank el 3,1%. Y a 12 meses la oferta está anclada en el entorno del 3%: Cetelem ofrece un 3,2%, Pibank un 3,14%, EBN y Banca March el 3,1% y BFF, WiZink, MyInvestor y SelfBank el 3%.

Y si se quiere contratar un depósito a un año, la oferta se concentra exclusivamente en rentabilidades del 3%: Cetelem paga el 3,2%, Pibank el 3,14%, EBN y Banca March el 3,1% y BFF, WiZink, MyInvestor y SelfBank el 3%.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días