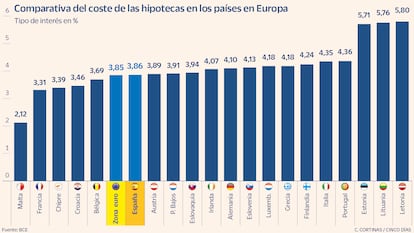

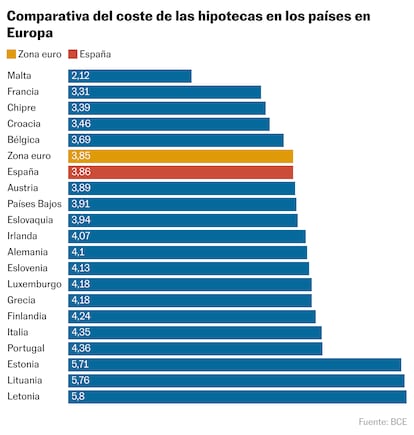

¿Dónde es más barato y más caro pedir una hipoteca en la zona euro?

Según los datos para hogares medios del BCE, Malta es el país más económico, con un tipo aplicado del 2,12%, y Letonia se coloca en el extremo opuesto, con un interés del 5,8%. España está en la media europea

La banca ha sido más rápida en trasladar la fuerte subida de los tipos de interés de la zona euro, que actualmente se sitúan en el 4,5%, al precio de las hipotecas que al pago de los depósitos. Con todo, el consejero delegado de BBVA, Onur Genç, aseguró ayer que, pese al encarecimiento de la financiación, las hipotecas se venden a pérdidas. El sector bancario defiende que los créditos para viviendas se ofrecen a precios más bajos que en los países del entorno. Lo cierto es que España se sitúa en la media de la zona euro, con un tipo aplicado en las nuevas operaciones del 3,86%, y ocupa el sexto lugar en la lista de los países más económicos, según los últimos datos disponibles para hogares medios del Banco Central Europeo (BCE) correspondientes a agosto.

Pero, ¿cuánto cuesta solicitar una hipoteca en el resto de Europa? Malta, con un coste medio del 2,12%, es de lejos el país más barato para financiar la compra de una casa. Francia ocupa el segundo puesto y Chipre, el tercero, con tipos del 3,31% y del 3,39%, respectivamente. El top cinco lo completan Croacia (3,46%) y Bélgica (3,69%). España se sitúa en sexta posición, ligeramente por encima de la cifra media de la zona euro (3,85%).

En el extremo opuesto, con el precio más caro, se encuentra Letonia, donde el interés medio aplicado es del 5,8%. También superan el umbral del 5% Lituania, con el 5,76%, y Estonia, con el 5,71%. En varios países, entre ellos Alemania, Grecia, Italia y Portugal, el coste está por encima del 4%.

En España, el precio de las hipotecas ha ido subiendo a la par que aumentaban los tipos oficiales del BCE y escalaba el euríbor. De acuerdo con el Instituto Nacional de Estadística (INE), el tipo de interés medio ronda el 2,9% en las hipotecas a tipo variable, el nivel más alto desde abril de 2017, y el 3,54% en las de tipo fijo, máximos desde diciembre de 2018.

La mayoría de las hipotecas variables en España están referenciadas al índice euríbor, que cerró octubre con una moderada subida hasta el 4,16%. El indicador, que lleva cinco meses sobrepasando el nivel del 4%, ha ralentizado su crecimiento en las últimas semanas en consonancia con la política monetaria del BCE, que en su última reunión pausó el alza de los tipos de interés por primera vez en más de año y medio. El euríbor acabó octubre algo más alto que el nivel registrado en septiembre (4,149%), pero 1,530 puntos más elevado que la tasa de hace un año (2,629%), de manera que sigue encareciendo las hipotecas en unos 125 euros de media al mes.

En HelpMyCash apuntan que, efectivamente, los bancos españoles aplican unos tipos más bajos que en la mayoría de los países del entorno. Si embargo, destacan que en España los ingresos medios son inferiores a los del conjunto de la zona euro, de manera que se dedica un mayor porcentaje del sueldo a pagar las mensualidades. “Así que nuestra situación no es tan ventajosa como parece”, afirman en el comparador.

En el informe bianual de estabilidad financiera del Banco de España publicado ayer, de cara al futuro, el organismo estima que alrededor del 30% de las hipotecas a tipo variable experimentarán una revisión al alza de sus tipos de interés de más de un punto porcentual en los 12 meses posteriores a junio de 2023. Sobre las nuevas operaciones, el coste del servicio de la nueva deuda hipotecaria está aumentando por la subida de tipos de interés, indice, aunque subraya que para la mayoría de los hogares se mantiene en “niveles moderados”. En concreto, el 74,3% de la nueva producción tiene una ratio de esfuerzo inferior al 30%, umbral que se considera “prudente”.

Desde la fintech Hipoo apuntan a que, tras el parón del BCE, las entidades financieras se mantendrán con la misma oferta hipotecaria en los próximos meses. “No habrá una variación grande en relación al tipo de interés, dentro de las diferentes modalidades”, sostienen. Ricard Garriga, CEO de Trioteca, indica que, como no está previsto que el BCE baje los tipos en un corto plazo, “cabe esperar que la financiación se pueda encarecer”. Igualmente, desde Idealista advierten de que las hipotecas podrían encarecerse ligeramente. A su juicio, la postura del BCE “supondrá seguramente un mantenimiento o incluso un ligero encarecimiento de las hipotecas, en la línea de tipos más altos durante más tiempo”. Con todo, la fuerte competencia entre los bancos, unida a la curva de tipos invertida (con tipos más bajos a medio que a corto plazo), permite que se puedan encontrar opciones de hipotecas a tipo fijo y sobre todo mixto que se sitúan por debajo de la cotización actual del euríbor.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días