El Tesoro contiene el coste de la deuda por debajo del 2%, al nivel de 2019

El tipo de las nuevas emisiones se sitúa en el 3,2%, máximos de 2011, mientras el coste medio sube en el año 0,21 puntos

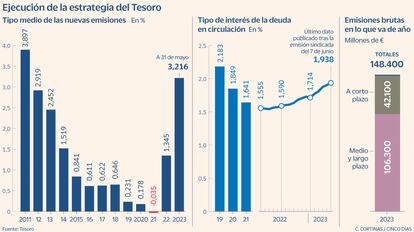

El apetito de los inversores por la deuda española se sobrepone al adelanto electoral, el aumento de los tipos de interés y las turbulencias financieras. El interés que suscita el papel español ha sido aprovechado por el Tesoro para ejecutar con paso firme su estrategia de financiación. En un inicio de año en el que las letras se han convertido en uno de los productos más demandados, el organismo que dirige Carlos Cuerpo ha efectuado emisiones brutas por valor de 148.400 millones. Es decir, el 57,78% de los previsto para el conjunto del año (256.846 millones) mientras mantiene el coste del total de la cartera de deuda por debajo del 2%, en el 1,938%, niveles de 2019.

Los tipos de interés están lejos del cero que registraban hace 12 meses y el Tesoro ha seguido dando prioridad a los bonos a largo plazo, en su estrategia de contención del coste de financiación. El grueso de lo emitido en los primeros seis meses del año corresponde a la deuda de mayor vencimiento. En estas referencias España ha vendido 106.300 millones, el 61,62% de su programa de financiación a medio y largo plazo para 2023. Además de las subastas previstas en el calendario, dentro de ese saldo se incluyen tres emisiones sindicadas. A través de estas operaciones (que se dirigen directamente al inversor institucional) España ha captado 31.000 millones, con una demanda conjunta para las tres operaciones que ronda los 201.266 millones. Mientras los tipos suben, la sobresuscripción ayuda a bajar los diferenciales.

Es precisamente la confianza que los inversores tienen en la economía española lo que está permitiendo contener el aumento del coste de financiación. A medida que el BCE ha ido elevando los tipos de interés, las rentabilidades de la deuda han ido dejando atrás los mínimos históricos. Las letras son el producto donde mejor se aprecia este fenómeno. De los tipos de interés negativos que venían registrando desde que en 2015 por primera vez el Tesoro cobrara por emitir deuda a muy corto plazo, han pasado a rendimientos que superan el 3% y que rondan máximos no vistos desde la crisis de deuda de 2012. El repunte de rentabilidades ha sido muy intenso en la deuda a corto plazo. Jorge Ceballos, responsable de distribución de renta fija de Beka Finance, señala que es precisamente la parte de la curva a corto plazo la más afectada por su mayor sensibilidad a las alzas de tipos.

El aumento de las rentabilidades se extiende al resto de vencimientos. Fruto de este proceso, a cierre de mayo –último mes de que se disponen datos– el coste de las nuevas emisiones del Tesoro en lo que va de ejercicio alcanzaba el 3,216%, 187 puntos básicos más que el registrado a cierre de 2022 y lejos del -0,035% logrado en 2021, periodo en el que los tipos de interés estaban en el 0% y el BCE compraba ingentes cantidades de deuda como parte del programa de compras antipandemia. En cambio, desde finales de marzo el tipo de interés de las nuevas emisiones ronda máximos de 2011.

Más contenido ha sido el aumento del coste del total de la cartera de deuda, de 21 puntos básicos en lo que va de año. En la emisión sindicada del pasado 7 de junio, la rentabilidad exigida a la deuda española (3,556%) fue la mayor desde 2014, tras lo que el coste de la deuda en circulación se sitúa en el 1,938%. Es decir, sigue anclado por debajo del 2%, nivel que registraba en 2019. Los esfuerzos efectuados por ampliar la vida media de la cartera de deuda están ayudando a mantener su coste en unos niveles asumibles.

Cristina Gavín, responsable de Renta Fija de Ibercaja Gestión, señala que esos niveles van a ayudar a que el efecto de la subida de tipos y el fin de las compras de deuda se vea mermado. Aunque en julio el BCE pondrá fin a las reinversiones del programa de compras de activos APP, la gestora cree que su impacto será reducido. En un contexto en el que el sentimiento de los inversores es positivo, Gavín considera que inevitablemente el coste de emisión se elevará, pero continuará estando por debajo del tipo medio. Para mantener a raya ese coste, el crecimiento y el esfuerzo por contener el gasto serán clave, según la experta.

Ceballos también se muestra optimista. Aunque el BCE ha reiterado que seguirá haciendo lo que sea necesario para devolver la inflación al 2%, el experto opina que las subidas de tipos serán limitadas. El enfriamiento de la economía ayudará a frenar el alza de los precios y desde Beka Finance señalan que, una vez finalizado el ciclo de subida de los tipos, Lagarde se verá obligada a bajar el precio del dinero en 2024. “Los costes de financiación no deberían subir tanto”, señala Ceballos.

Más que el alza de los tipos, los expertos consideran que lo que más pesará en la economía española será la vuelta a las reglas fiscales, algo que está previsto para el año que viene. “Hay que vigilar el volumen de deuda sobre PIB”, resalta Ceballos. El experto advierte del problema de economías como la española o la italiana, con un elevado ratio de deuda sobre PIB, un indicador que a cierre de mayo se situaba en 113% para España. Es decir, lejos del objetivo del 60% de la UE. Aunque los ingresos fiscales derivados del aumento de la inflación están ayudando a contener los ratios de endeudamiento, los expertos ven imprescindible su reducción.

La banca compra 7.920 millones en el primer trimestre

Tenedores. El interés de los inversores por la deuda española ha sido generalizado. Aunque los no residentes siguen siendo los principales tenedores de la deuda española, en los tres primeros meses del año las entidades han comprado deuda por valor de 7.920 millones. El aumento del cupón y el fin de las rentabilidades negativas está siendo un aliciente para que los bancos mejoren sus ingresos vía operaciones financieras. A cierre de marzo los bancos domésticos tenían en su poder 176.537 millones, el 13,88% del total de la deuda. Se trata del mayor volumen desde 2015, pero a diferencia de entonces, la tenencia de deuda soberana no supone un riesgo para el sector financiero, con la prima de riesgo estable por debajo de los 100 puntos básicos.

Particulares. Desde comienzos de año el apetito de los inversores minoristas por las letras está siendo una constante. Según datos del Banco de España a cierre de abril, los particulares disponían de letras del Tesoro por valor de 13.206 millones. Si se incluyen los bonos la exposición de los particulares en deuda española sube a los 14.937 millones. Ceballos espera que este furor minorista por las letras se vaya diluyendo en los próximos meses a medida que las entidades mejoren la retribución del pasivo.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días