La paradoja de la baja inflación y de los tipos de interés reales

Son los tipos reales los que gobiernan una economía e inciden sobre las decisiones de consumo o inversión

Los tipos de interés, por sí solos, no dicen nada. El tipo de interés nominal de un crédito sin referencia a la inflación no informa lo suficiente sobre lo restrictiva que pueda ser la condición del crédito. Para situarlo convenientemente, debemos conocer el contexto de esos tipos, y en una economía donde se usa dinero para las transacciones, este es la inflación esperada. De la combinación de ambos surge el tipo de interés real.

Imagina que no hay dinero. Imagina que quieres criar gallinas y pides prestadas 100 para iniciar el negocio de carne de pollo con la condición de devolver dicha cantidad en un año con un 10% de interés. Como no hay dinero, en un año debes devolver 100 gallinas más 10 en concepto de interés. Ese 10 % es el tipo de interés, y en este caso es lo que llamamos tipo real, ya que lo valoras en bienes o servicios.

Imagina ahora que hay dinero. Ahora no te dan gallinas, sino unidades monetarias (um) para que las compres. Imagina que cada gallina cuesta 100 um, así que necesitarás 10.000 um para adquirir la misma cantidad de aves. Supongamos que el tipo de interés, nominal en este caso, pues se establece sobre el dinero y no sobre los bienes directamente, es igualmente del 10%. En un año debes devolver 11.000 um. Si en un año cada gallina aún vale 100 um, deberás vender el equivalente a 110 gallinas para obtener el dinero necesario para saldar la deuda, en términos reales igual que antes.

Pero, ¿qué pasa si el precio de la gallina ha aumentado en ese año hasta 110 um? Pues solo tendrás que vender 100 gallinas para saldar tu cuenta, es decir, que el tipo nominal será del 10% pero no habrás tenido que usar más recursos que los recibidos un año antes para devolver la deuda con intereses. Así, por 100 gallinas de ayer pagarás hoy 100 gallinas: el tipo real es cero. Y es que el tipo real es el tipo nominal menos la inflación (esperada). A ti, en el segundo año, te dará igual cuánto tienes que devolver en dinero, lo que te importará es qué parte de tu esfuerzo, recursos u horas de trabajo debes dedicar para saldarlo, y esto es el tipo real. Y es el que importa, ya que las monedas, billetes o saldos bancarios no se comen.

Sirva esta larga introducción para justificar que son los tipos de interés reales aquellos que gobiernan una economía e inciden sobre las decisiones de consumo o inversión, aunque conscientemente muchos no lo tengamos interiorizado. Si tienes que hacer frente a un tipo nominal del 20% para la compra de tu casa, pero sabes que el año que viene tu hora de trabajo se pagará un 20% más, el esfuerzo adicional que debes dedicar para pagar intereses es cero. Es, por ejemplo, lo que pasaba en los años setenta, cuando los aumentos en los tipos para ajustar la inflación, que fueron insuficientes, iban acompañados de una espiral de inflación que incluso impedía que la política monetaria fuera efectiva, ya que los tipos reales seguían siendo bajos, lo que incentivaba las presiones sobre los precios. Si realmente querías enfriar la economía, debías subir tipos reales a positivo, y cuánto más, mejor para el propósito. Para ello, debías colocar los tipos nominales de intervención por encima de la inflación esperada. Y esto es lo que hizo Volcker en 1979, cortando de raíz la espiral.

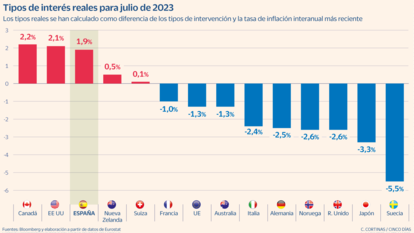

La cuestión que nos trae a hablar de tipos reales se centra, una vez más, en el euro. Una misma política monetaria para diferentes países con inflaciones diferentes y rentas que crecen de forma diferente tiene efectos, lógicamente, diferentes. Antes de la Gran Recesión, España, por su crecimiento e inflación, necesitó tipos más elevados durante buena parte de la década anterior al estallido de la burbuja. No los tuvo porque entonces Alemania necesitaba tipos bajos para terminar de digerir la reunificación y los planes de reforma de Schroder. ¿La consecuencia? Flujos de capital norteños y burbuja inmobiliaria. La consecuencia de tener tipos reales inapropiados mucho tiempo. ¿Y ahora?

Ahora nos encontramos en el extremo opuesto. La evolución de los precios es mucho más moderada en España que en el norte de Europa, y los salarios han crecido a ritmos inferiores que en esos países, lo que implica, paradójicamente, que la presión financiera ejercida por los tipos de interés al alza del Banco Central Europeo sea más gravosa. Las familias españolas, que tienen expectativas de inflación a corto plazo más bajas que las alemanas, paradójicamente se enfrentan, debido a la política monetaria común, a mayores costes reales por su endeudamiento. Obviamente, esto es así mientras mantengamos la ventaja en inflación, pero no necesariamente durará mucho. Lo paradójico es que tener menos inflación te penaliza en términos de política monetaria.

Por lo general, los shocks asimétricos en la inflación están determinados por los tipos de productos que generan esas subidas de precios y por las políticas aplicadas para amortiguarlas. El comportamiento de los mercados laborales y la reacción de las rentas salariales y empresariales completan el panorama. En este sentido, España ha mostrado un menor impulso inflacionario. Esto no suele ser normal cuando tenemos una evolución de la inflación que responde de manera más endógena al ciclo, como suele ser la norma en gran parte del tiempo. Sin embargo, en momentos “extraños”, la falta de una unión económica completa y real impide que los ciclos, y con ellos sus desequilibrios, sean completamente simétricos, lo que impide que una única política monetaria tenga un efecto similar y completo en todos y cada uno de los países que conforman la unión.

La suerte es que estamos en media menos endeudados, tanto familias como empresas. El riesgo es mayor para las administraciones, aunque el trabajo previo de refinanciación ha ayudado a amortiguar este impacto. Ya veremos qué pasa en el futuro cercano, pero de momento, y aunque cueste entenderlo, tener menos inflación conlleva algunos costes.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días