Hasta dónde van a subir los tipos de interés en EE UU y la zona euro

La Fed y el BCE no ven aún el final de las alzas, a la vista de la persistencia de las subidas de precios y salarios y la resistencia de la economía

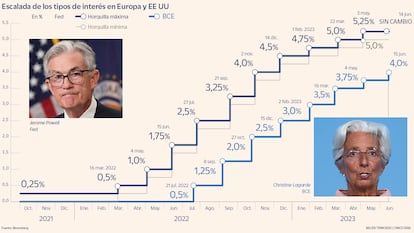

Los bancos centrales estarían consiguiendo el aterrizaje suave, la cuadratura del círculo, si no fuera porque llevan subiendo los tipos de interés sin pausa desde hace un año sin haber logrado aún abatir a la inflación. El crecimiento y el empleo están mostrando una excepcional resistencia ante las subidas fulminantes de los tipos de interés: en menos de un año el BCE los ha subido ya en 400 puntos básicos, y la Reserva Federal ha ido aún más lejos y ha encarecido el precio del dinero en 525 puntos básicos desde marzo del año pasado, después de nada menos que diez aumentos consecutivos. No ha decidido hacer una pausa hasta esta semana, en que los ha dejado sin cambios en la horquilla del 5%-5,25%, aunque sin renunciar a nuevas alzas. En concreto, una adicional de medio punto antes de que acabe el año. Y el BCE no solo los ha vuelto a subir en otro cuarto de punto, tal y como se esperaba, sino que ha apuntado a otra subida más en julio y reforzado la expectativa de un último incremento en septiembre.

Los bancos centrales sí aprecian ya el efecto de las alzas de tipos. Los precios han frenado la imparable escalada alcista y avanzan más despacio, aunque aún lejos de las tasas de inflación deseadas del 2%. Y el coste de financiación se ha incrementado con fuerza y contribuido con ello a restringir el crédito, elemento indispensable para procurar el enfriamiento económico que apague la inflación. Sin embargo, el mercado laboral continúa mostrando una fortaleza que retrasa la derrota definitiva de la inflación. Para tumbarla, van a ser necesarias más alzas de tipos, por más tiempo de lo esperado y de nuevo ante el riesgo de causar finalmente la recesión.

El BCE reconoció esta semana que la inflación va a seguir siendo “demasiado alta durante demasiado tiempo”, en gran medida por el incremento de los costes laborales, que están pesando sobre una tasa subyacente que la institución ha vuelto a revisar al alza. Desde el 4,6% de media este año que auguraba en marzo al 5,1% de la nueva estimación lanzada este jueves. En el caso de la Reserva Federal, espera que la inflación sea este año en EE UU del 3,2% y no afloje hasta el 2,2% en 2025. El BCE también prevé para ese año que la tasa general de la inflación baje al 2,2%, no antes.

El mercado duda de las alzas de tipos que prevé Powell y sí tantea una última subida de Lagarde en septiembre

Según señala Paolo Zanghieri, economista de Generali Investments, dada la persistencia de una fuerte inflación, la cuestión no es ya si van a seguir subiendo los tipos sino cuánto. “Esta tendencia alcista se deriva de una revisión al alza de las perspectivas de inflación y de la actividad económica para el segundo semestre de este año, motivada a su vez por el hecho de que los datos económicos han sorprendido sistemáticamente al alza en los últimos meses”, señala a propósito de la Fed y de la economía de EE UU. Como resumen desde Pimco, en la Fed ahora anticipan un menor desempleo, un mayor crecimiento y una inflación más estable este año. Son los argumentos de Powell para esperar que será necesario endurecer más la política monetaria.

En la mayor gestora de renta fija del mundo muestran en cambio sus dudas respecto a la subida adicional de medio punto para los tipos a la que ha apuntado la Fed, que ha optado por hacer una pausa con la que la economía digiera el impacto de todas las alzas precias antes de ascender un nuevo peldaño. “La Fed sigue considerando que los riesgos de hacer demasiado poco para enfriar la inflación son mayores que los riesgos de hacer demasiado. Aunque el presidente Powell insinuó que podría subir los tipos en cada dos reuniones, nuestra previsión de debilitamiento macroeconómico en el segundo semestre plantea dudas sobre si la Fed llevará a cabo todas las subidas (es decir, al menos dos más) incluidas en sus últimas proyecciones”, defienden Tiffany Wilding y Allison Boxer, economistas de Pimco.

La previsión de esta gestora es que la economía de EE UU acabará entrando en recesión este año, una tesis a la que también se suma Fidelity. En la firma Lombard Odier señalan directamente a que la Fed bien podría dar ya por concluida su tarea frente a la inflación. “La mayor parte del endurecimiento monetario se ha producido. La economía y la inflación se están comportando en línea con las expectativas, y si esta tendencia continúa, nuevas subidas serían un riesgo innecesario. La Fed está muy cerca del final de su ciclo de subidas, y lo más probable es que ya lo haya alcanzado”, defiende Bill Papadakis, estratega macro de la firma suiza.

Sin recorte de tasas en 2023

La vigencia del mensaje duro, de más alzas de tipos, lanzado esta semana por los bancos centrales tiene mucho que ver con la persistencia de la inflación y con el retardo con que esas alzas de tipos acaban calando en todas las capas de la economía. La presidenta del BCE, Christine Lagarde, reconoció este jueves que ese decalaje puede llevar entre 18 y 24 meses, lo que fía para largo la expectativa de una rebaja de tipos. Ya no se espera para este año, ni en la zona euro ni en Estados Unidos, donde sí podría darse ya un recorte el próximo año. La Fed espera de hecho una bajada de tipos de 100 puntos básicos en 2024, por lo que “aunque puede que aún no hayamos doblado la esquina, el final de este ciclo es inminente”, según señala Charles Diebel, responsable de renta fija de MIFL.

Frente a las dudas sobre las alzas de tipos adicionales de la Fed, el mercado sí tiene claro que al BCE le queda aún camino por delante. La subida del precio del dinero en julio se da por descontada, después de que la propia Lagarde lo haya reconocido como “muy probable”. Y crecen las opiniones de quienes esperan ahora un último aumento en septiembre. Es el caso de Goldman Sachs, que ha elevado su previsión para la tasa terminal de los tipos en la zona euro al 4% –para la tasa de depósito y del 4,5% para los tipos de refencia–, con un alza final de 25 puntos básicos en la cita de septiembre. “Las previsiones de inflación actualizadas apuntan a más obstáculos para finalizar el ciclo de subidas en julio, y el comunicado no ha intentado sentar las bases para una pausa”, argumenta el banco estadounidense. En Bank of America no esperan rebajas de tipos en la zona euro hasta la segunda mitad de 2024 y ven muy probable una última subida también en septiembre, hasta ese 4% en la facilidad de depósito.

En Pimco insisten en que “la incertidumbre, especialmente en torno a la trayectoria de la inflación subyacente a medio plazo, sigue siendo elevada”. Al menos, como reconocía Lagarde este jueves, la buena noticia en Europa seguirá siendo el empleo, con una tasa de paro que seguirá a la baja desde sus actuales mínimos históricos.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días