La banca se desprende de activos tóxicos por 263.000 millones desde 2008

A partir de 2015, cuando la grandes entidades pisaron el acelerador, el sector traspasa 205.000 millones. Los bancos mantienen 43.300 millones en sus balances

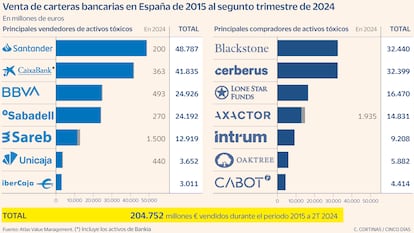

La banca ha avanzado, desde el estallido de la burbuja inmobiliaria de 2008, en desprenderse de activos tóxicos ligados al ladrillo por casi 263.000 millones de euros. Así lo recoge un informe de la consultora Atlas Value Manegement publicado ayer en el que se analizan estas transacciones. Desde 2015, cuando comenzaron a vender grandes carteras las mayores entidades financieras como Santander, Caixabank o BBVA, el sector financiero español se ha desprendido de cerca de 205.000 millones, según este estudio.

Aun así, a las entidades les quedan 43.300 millones de este tipo de activos (fallidos en la jerga del sector y también inmuebles adjudicados), a fecha de cierre de 2023. El pasado año el desagüe fue de aproximadamente 13.500 millones, según Atlas.

Fue a partir de que el estallido de la burbuja inmobiliaria contagiara a los bancos y se produjese una profunda crisis financiera, fundamentalmente a partir de 2011 y hasta 2014, cuando las entidades comenzaron a desprenderse de más carteras.

El año con mayor traspasos se produjo en 2017, al alcanzar un volumen superior a los 51.000 millones. Ese ejercicio fue cuando Santander transaccionó con Blackstone el 51% de una cartera proveniente del Banco Popular con valor contable de 30.000 millones (10.000 millones de tasación), que dio el pistoletazo de salida a las operaciones de los grandes bancos para quitarse del balance esa exposición al ladrillo, con la vigilancia y la presión del Banco Central Europeo. Caixabank hizo lo propio con el fondo Lone Star y BBVA y Sabadell con Cerberus.

Otro de los grandes vendedores de carteras es Sareb (Sociedad de Gestión de Activos procedentes de la Reestructuración Bancaria), que recibió los activos de las cajas de ahorro con graves problemas. Desde 2015, la entidad ahora pública se ha desprendido de cerca de 13.000 millones, de los que 1.500 millones corresponden a la primera mitad de 2024 por una venta a Axactor.

“Cabe destacar que este último año, el grueso del volumen de operaciones cerradas ha sido de NPL unsecured [deudas fallidas sin colateral inmobiliario, en inglés y en la jerga del sector], un 73% del valor transaccionado”, afirma José Masip, socio de servicios financieros y real estate de Atlas Value Management. “En concreto, las carteras Victoria (3.000 millones), Nébula (2.000 millones) y Valhalla (1.200 millones), de Sareb, Blackstone y Deutsche Bank, respectivamente, han sido las mayores transacciones del pasado 2023 de NPL unsecured”, añade.

Masip indica que, en estos dos últimos años, la tasa de morosidad de los hogares se ha mantenido estable, “por lo que es lógico que las entidades financieras continúen poniendo el foco en la desinversión” de los créditos fallidos.

Por el lado de los compradores, desde 2015, los principales han sido Blackstone (32.440 millones), Cerberus (32.399), Lone Star (16.470 millones), Axactor (12.896 millones, de los que 1.935 millones corresponden a los primeros seis meses de 2024) e Intrum (9.208 millones).

La situación de la banca

Según se desprende del análisis elaborado sobre diez entidades bancarias y recogido en este informe de Atlas, CaixaBank se posiciona como el banco con mayor financiación al sector de la construcción (4.388 millones), seguido por Santander (2.433 millones), Sabadell (2.208 millones) y BBVA (2.105 millones).

“Si ya en el 2022 hubo una reducción del 11,2% de la exposición inmobiliaria total, este año la bajada se ha incrementado hasta llegar a un 13,5%, pasando de 35.381 millones en 2022 a 30.600 millones en 2023″, apunta Masip.

Tal como publicó CincoDías en marzo, los grandes bancos se sacudieron 3.000 millones vinculados, concretamente, al ladrillo tóxico, de préstamos fallidos y adjudicados. Las seis entidades cotizadas (Santander, BBVA, CaixaBank, Sabadell, Bankinter y Unicaja) redujeron un 11,5% su exposición al inmobiliario problemático en 2023.

Esos créditos e inmuebles se han ido agrupando en carteras improductivas que habitualmente se venden a inversores institucionales y fondos buitres y que llevan aparejados fuertes descuentos respecto al valor nominal, que en los casos más extremos pueden llegar al 90%. En cualquier caso, los bancos prefieren deshacerse de los activos a cambio de una pequeña cantidad de su valor con tal de aliviar su exposición a créditos dañados y dedicar recursos a su recuperación.

A su vez, este tipo de activos suelen estar gestionados, para banca y grandes fondos, por los conocidos como servicers, como son Intrum, Hipoges, Aliseda/Anticipa, Servihabitat, Gescobro, doValue o Diglo. En este sector, en concreto, se está produciendo una concentración debido a la bajada de comisiones por la gestión de las carteras. Actualmente se espera conocer si finalmente Lone Star vende Servihabitat a DoValue, negociaciones que adelantó este diario en mayo.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días