El Ibex exprime la caída de las rentabilidades de la deuda y recupera los 7.900 puntos

El Ibex sube un 0,64% en su cuarta sesión consecutiva al alza

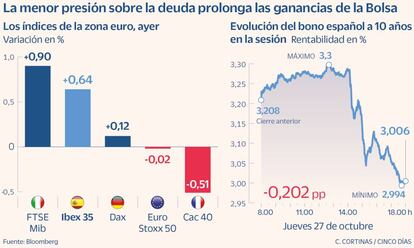

La caída de las rentabilidades de la deuda ayuda a las Bolsas a prolongar el rally. El compromiso del BCE de mantener sin cambios los programas de compra de activos sirvieron para contrarrestar la subida de tipos. En una jornada en la que la política monetaria compartió el protagonismo con la temporada de resultados y la mejora de la economía en EE UU, el Ibex 35 sumó un 0,64%. El selectivo español encadena cuatros sesiones consecutivas al alza en las que se revaloriza un 4,97% y recupera la barrera de los 7.900 puntos. El próximo reto para la Bolsa española pasa por recuperar los niveles previos a Jackson Hole. Dentro del Ibex 35 el sector energético lideró las ganancias. Respol sumó un 4,97%; Endesa, un 4,14%; Red Eléctrica, un 4% y Enagás, un 3,93%.

Aunque todavía quedan muchas incógnitas por despejar, el tono más moderado de Christine Lagarde ha ayudado a aliviar la presión sobre la deuda, una tendencia que ha venido imperando en las últimas jornadas ante los rumores de que la Reserva Federal aminore el ritmo de las subidas. Silvia Dall’Angelo, economista senior de Federated Hermes Limited, señala que, aunque el BCE reiteró su previsión de nuevas subidas de tipos en el futuro, el tono fue más cauto y menos agresivo que en reuniones anteriores. “Lagarde hizo hincapié en los riesgos a la baja de las perspectivas de crecimiento y en la mayor probabilidad de una recesión inminente”, destaca.

La posibilidad de que Lagarde vuelva a la senda de las subidas de 25 puntos básicos en 2023, unido al hecho de que el BCE mantiene intactos sus programas de compra de activos permitieron a la deuda española bajar 20 puntos básicos y se sitúa al filo del 3%, a cierta distancia del 3,5% que registró en pasado 20 de octubre. Los descensos se replicaron en el conjunto de la zona euro. La deuda alemana a 10 años cedió 15 puntos básicos y pierde la barrera del 2% por primera vez desde el pasado 4 de octubre. Más acusados fueron los recortes en el mercado italiano. La deuda transalpina con vencimiento en 2032 cayó 32 puntos básicos, hasta el 4%. El recorte experimentado por el bono italiano es el mayor en un día desde marzo de 2020, coincidiendo con la puesta en marcha del programa de compra de deuda para hacer frente a la pandemia.

El riesgo de fragmentación que tantos nervios generó en verano empieza a diluirse. Una buena muestra de ello fue la caída que experimentaron las primas de riesgo periféricas. El diferencial de la deuda alemana y española baja a los 104 puntos básicos, niveles del pasado mes de julio. Por su parte el riesgo país italiano se desfonda a los 205 puntos básicos, niveles de hace tres meses

Junto a la caída de las rentabilidades y los descensos de las primas de riesgo, el comportamiento de los bonos contribuyó a aplanar la curva de deuda. Es decir, se estrecha la diferencia entre las rentabilidades de la deuda a corto y largo plazo. El bono alemán a dos años se sitúa en el 1,77% y el 10 años, en el 1,96%, un comportamiento que se ha visto amplificado por los temores de recesión aludidos por Lagarde en su comparecencia.

El comportamiento del Ibex se mantuvo en línea con el resto de índices Europeos. El Mib italiano sumó 0,9%; el Dax alemán, un 0,12% mientras el Cac francés retrocedió un 0,51% y el Euro Stoxx concluyó en tablas. Al otro lado del Atlántico la salida de la recesión en EE UU no fue suficiente para aplacar la caída de las tecnológicas. Al cierre de los mercados europeos el Nasdaq caía un 1% y el Dow Jones subía un 0,93%. El problema que existe ahora con los datos buenos es que mcuhas veces son interpretados como negativos por los inversores. La idea de que la economía mantiene resistencia al alza de los tipos da margen a la Reserva Federal para mantener el ritmo de subida de tipos.

Además de su impacto en las Bolsas y en la deuda, el euro no permaneció ajeno a los cambios de política monetaria. Después de que el miércoles la divisa europea recuperar la paridad con el dólar, ayer los temores de recesión llevaron al euro a caer un 1%, hasta los 0,997 billetes verdes. El departamento de análisis ya lo advertía, la moneda europea se moverá en la horquilla de los 0,9-1% dólares hasta finales de año.