Tipos, compras de deuda y “lo que sea necesario”: los momentos en que el BCE salvó (o sacudió) las economías

El factor sorpresa es una de las herramientas favoritas de los bancos centrales para hacer más efectiva sus medidas monetarias. Lo ha vuelto a hacer este miércoles el Banco Central Europeo, si bien la sorpresa de la reunión no se ha traducido en sorpresas en el contenido: la autoridad monetaria apoyará la deuda periférica y ha anunciado que prepara una nueva herramienta anticrisis, un paso adelante sobre unos planes ya esbozados semanas atrás. Es una más de las ocasiones en las que la entidad ha aparecido en un momento crítico para salvar la moneda única y, en cierta manera, las economías de la unión. Este es un repaso de otros momentos en los que la autoridad monetaria europea tomó el mando.

26 julio 2012. Draghi y su "whatever it takes"

Es sin duda una de las grandes frases desde la creación del euro. La pronunció el anterior presidente del BCE, Mario Draghi, hoy primer ministro italiano, cuando más arreciaba la tormenta financiera sobre la deuda europea, especialmente la periférica. Sin previo aviso, durante una conferencia en Londres, pronunció las dos frases que fueron el gran bálsamo para los mercados a lo largo de una década. "En nuestro mandato, el BCE está dispuesto a hacer lo que sea necesario para salvar el euro. Y créanme, será suficiente". El "whatever it takes" del italiano estaba ya sobre la mesa. ["The ECB is ready to do whatever it takes to preserve the euro. And believe me, it will be enough", en inglés].

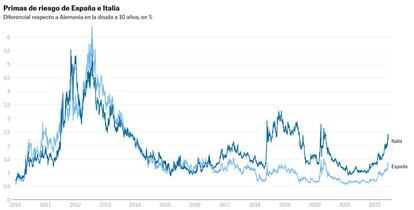

La escueta comparecencia, en la que ni siquiera desveló qué medidas se tomarían, fue suficiente para salvar la moneda única. Las primas de riesgo de España, Italia bajaron drásticamente, después de haber superado los 600 puntos básicos. Primero cien puntos, después doscientos, trescientos menos... hasta quinientos abajo en pocos años.

Y es que, tras la mítica frase, cambiaron las normas del juego. La política monetaria se reforzó y pasó de intentar reaccionar a los movimientos del mercado a marcar el paso de la partida. Ya no solo se trataba de subidas o bajadas de tipos: las palabras de Draghi indicaron al mercado que ya no permitiría especular con las primas de riesgo. Quien lo intentara podría salir escaladado porque la potencia de fuego del BCE es imbatible. De hecho, el banco ni siquiera puso en marcha el mecanismo de compras masivas con el que Draghi pensaba actuar, porque solo la amenaza y el mierdo a salir escaldados torció la mano a los especuladores.

Llegarían después otros planes relajación cuantitativa (QE), compras de deuda no solo del Estado sino también bonos corporativos, la facilidad de depósito (precio al que se presta a los bancos) en negativo. Y así se alejaron los fantasmas del euro, evitando el colapso de la moneda única y, probablemente, de la Unión Europea.

11 de marzo de 2016. Tipos cero y programa de compra de deuda corporativa

En marzo de 2016 Draghi no rehusó en echar mano de todas las herramientas que estaban a su alcance para garantizar la estabilidad del euro y devolver la estabilidad a los mercados. A la rebaja del precio del dinero se sumó el recorte de la facilidad de depósito, la ampliación del programa de compra de deuda pública, la puesta en marcha de una nueva inyección de liquidez y el esperado programa de compra de deuda corporativa. Junto a los 80.000 millones al mes de bonos soberanos, la institución pasó a comprar deuda emitida por empresas no financieras que estaban denominados en euros, con grado de inversión y no estuvieron controlas por un grupo bancario.

2017 y 2019. Las dos citas de Draghi en Sintra que movieron el euro

Draghi se convirtió en 2012 en el gran salvador del euro, pero anteriormente ya había sido protagonista de dos momentos de fuerte repercusión en los mercados, en los que dejó entrever su firmeza para defender sus políticas. En los dos casos, el escenario fue el mismo, pero las consecuencias en la moneda única y en los bonos, justo la contraria. El italiano aprovechó dos veces su visita a la localidad portuguesa de Sintra para mandar mensajes al mercado... y provocar de paso sacudidas.

Con los tipos al 0% y un programa de estímulos en marcha, el 27 de junio de 2017, Draghi decidió cambiar el ritmo de los mercados. "El BCE va a acompañar la recuperación ajustando sus políticas", dijo el responsable del regulador bancario europeo. La recuperación económica iba bien, la incertidumbre política se diluía. Sin decirlo explícitamente, anticipaba subidas de tipos (aunque nunca llegarían) y apuntaba a una retirada de estímulos. Nada más dar su discurso, el euro se disparó y las ventas de deuda se aceleraron, con el consiguiente repunte de rentabilidades.

Dos años después, el mismo escenario: Sintra, también en la conferencia anual del BCE. La fecha fue el 18 de junio de 2019, poco tiempo antes de dejar su puesto (se retiraría en noviembre de 2019), y unos meses antes del zarpazo del Covid. Draghi provocó otra pequeña sacudida en el euro, e incluso enervó a Donald Trump, entonces presidente de EE UU. Primer mensaje: el italiano aseguraba que el BCE aún tenía “un margen considerable” para los estímulos monetarios. La autoridad monetaria podría, por ejemplo, decidir “nuevas bajadas en los tipos de interés" además de "medidas de mitigación para contener cualquier efecto secundario". Segundo mensaje: "Siguen siendo parte de nuestras herramientas”. El mercado interpretó que los tipos podrían llegar a situarse en negativo (como en Japón) o se podrían ampliar las compras de deuda (luego se ampliarían considerablemente para luchar contra la pandemia). El euro se desplomó y Trump se enfadó. El mandatario estadounidense dijo que se trataba de una "competencia injusta" . "Se han salido con la suya durante años, junto con China y otros", declaró.

18 de marzo de 2020. ... y llegó el Bazuka de Lagarde contra el Covid

Draghi se retiró en noviembre de 2019, apenas cuatro meses antes de que los gobiernos europeos decidieran el gran cierre de las economías para frenar el virus del Covid. A finales de 2019 en China ya se empezaban a dar casos, pero pocos preveían el tsunami en Europa. Y llegó. Italia, España. Se produjo el cerrojazo. Comercios cerrados, calles vacías, vuelos suspendidos, confinamientos domiciliarios. Europa entraba en un periodo de hibernación.

En otra reunión imprevista y de urgencia, la presidenta del BCE, Christine Lagarde, anunció su gran bala para luchar contra los efectos económicos de la pandemia. Con un bazuka de 750.000 millones de euros y una herramienta que ya se usaba desde la era Draghi, las compras de deuda, pero en con mucha mayor potencia y con condiciones mucho más abiertas.

En principio se lanzó un programa de 750.000 millones de euros para comprar bonos, tanto públicos como de empresas y de entidades financieras, que posteriormente se ampliaría en medio billón de euros, hasta marzo del 2022. Se podían comprar bonos de Estado y de empresas con grado de inversión, BBB-–, con total flexibilidad, sin tener en cuenta de manera minuciosa activos o países. Por su parte, los tipos de referencia se mantuvieron en el 0% y a facilidad de depósito en negativo y la facilidad de depósito, en negativo, en el -0,5%.

2008 y 2011. El gran fiasco de Trichet: subió tipos cuando no debía

Mucho antes del Covid y de la guerra de Ucrania, la zona euro enfrentó otro gran desafío: la caída de Lehamn Brothers y la convulsión que provocó en los mercados financieros. Pero algunas delas decisiones del entonces presidente de la institución, Jean Claude Trichet, han sido muy cuestionadas.

Trichet había llegado a la presidencia del BCE en 2003 en sustitución del que había sido presidente desde su funciación, en 1998, el holandés Wim Duisenberg. Dos años después de su nombramiento como presidente, en 2005, el francés comenzó la carrera de las subidas de tipos. Ocho en total, lo que llevó la tasa de referencia desde el 2% en 2005 hasta el 4,25% en 2008. De ese periodo, la subida de julio de 2008, es considerado el gran error. La caída de Lehman Brothers, en septiembre de ese año, estaba a las puertas. En ese verano, la Reserva Federal de Estados Unidos, ya había bajado tipos siete veces, desde septiembre de 2007, para recortarlos del 5,25% al 2%. La gran crisis financiera se barruntaba: Bear Stearns había sido adquirida en marzo de 2008 por JP Morgan, en una especie de rescate de la entidad estadounidense, y la financiación bancaria daba signos de estar secándose. La crisis se echaba estaba encima pero Trichet no lo vio venir y en julio de 2008... subió los tipos al 4,25%.

Casi al mismo tiempo, en EE UU, llegaron los rescates de Fannie Mae y Freddie Mac. Luego el batacazo de Lehman Brothers. Semanas después, y en un histórico movimiento concertado de los principales bancos centrales, el BCE tuvo que dar marcha atrás: bajó los tipos al 3,75%.

No fue la única pifia de Trichet. Repetiría subidas de tipos a destiempo tres años después. Era 2011, la crisis del euro estaba ya casi sobre la mesa. Grecia, Irlanda y Portugal habían sido rescatadas, la banca española, a pocos meses también (sería en junio de 2012). De nuevo, el BCE acordaba de forma prematura dos subidas de tipos de interés que resultaron punzantes para la zona euro. En abril de 2011, el BCE subía tipos un cuarto de punto (del 1% al 1,25%) y en julio, por segunda vez ese mismo año, hasta el 1,5%. Con la excusa de "frenar las presiones inflacionistas", Trichet apostó por un alza del precio del dinero que azuzó los fantasmas sobre el euro.

De 2011 a 2016: siete bajadas de tipos de interés

El tropezón de Trichet duró lo que tardó Draghi en alcanzar la presidencia, en noviembre de 2011. Nada más llegar al cargo, y apenas unas horas después de tomar el mando de la autoridad monetaria, Mario Draghi bajó el precio del dinero, primero al 1,25% y pocas semanas después, al 1%. Siete rebajas en cinco años, hasta dejar los tipos en el 0% actual.

En medio, la tormenta sobre la deuda europea, y la presión desbocada sobre las primas de riesgo, especialmente de Italia y España. El diferencial de la deuda española con la alemana llegó a estar en 638 puntos (máximo que marca Bloomberg el 24 de julio de 2012). Dos días después llegó el "whatever it takes" de Draghi...