El derecho a contaminar, una oportunidad para los especuladores

El precio de los derechos de emisión de carbono se ha duplicado en 2021 El Banco de España se hace eco de la intervención de los fondos de inversión

El mercado europeo de derechos de emisión de CO2 ha dejado de ser el gran desconocido para protagonizar casi a diario titulares informativos. Este cambio obedece a un tema concreto: la luz. “El incremento del precio de los derechos de emisión ha dado lugar, en particular, a un aumento, de magnitud significativa, de los costes de producción de la energía eléctrica mediante tecnologías que descansan sobre el uso de combustibles fósiles y, por tanto, sobre la emisión de gases de efecto invernadero”, explica el Banco de España en un informe.

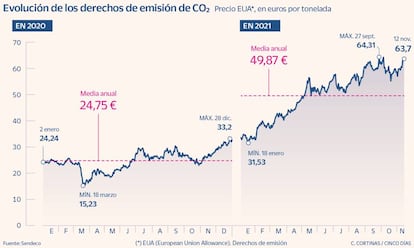

Según el organismo, el repunte de los derechos, que ha pasado de los 30,92 euros la tonelada de media en diciembre de 2020 a los casi 60 euros de este mes, ha encarecido un 20% la factura de la electricidad.

Lo razonable sería una adecuada intervención y regulación para frenar los precios

El mercado de derechos del carbono es como una Bolsa al uso, donde se puede comprar y vender; las empresas que sobrepasan los límites establecidos de contaminación tienen que pagar por ello. El objetivo final es la reducción progresiva del CO2, pero el desarrollo que está siguiendo pone en duda para muchos su efectividad. “Es una señal de que contaminamos mucho y que nos sale más caro que antes”, dice Samer Ajour El Zein, profesor de EAE Business School.

El Banco de España observa que la situación se intensificó tras la aprobación, el 11 de diciembre de 2020, por parte del Consejo Europeo, de una elevación de carácter vinculante del objetivo de reducción de las emisiones de gases de efecto invernadero hasta el 55% en 2030. Pero se hace eco de algo más: “La escalada ha sido de una magnitud tan elevada que, según algunos analistas, no puede descartarse que exista un componente especulativo significativo”.

Anticipar el momento

Luis Benguerel, consejero de Anattea Gestión, comenta que “los fondos de inversión llevan tiempo anticipándose a este escenario, comprando derechos y esperando el momento de la tormenta perfecta”. Algunos intermediarios aprovecharon también los meses de confinamiento por la pandemia que casi paralizó la economía; los derechos cotizaron sobre los 20 euros la tonelada entre marzo, abril y mayo.

Parte de este efecto lo recogen algunos fondos cotizados como el KraneShares Global Carbon, que fue creado en julio de este año y que acumula una revalorización superior al 100%. Su objetivo es replicar el precio del CO2. “La previsión es que se llegue a los 100 euros; por ende, los EUA (European Union Allowance) son un activo con un amplio recorrido”, dice José Lope, profesor del IEB.

Los expertos avisan de que este sistema deja de ser una iniciativa sostenible

Ajour El Zein añade que “el mercado ayuda a sostener la oferta del 16% del sector industrial, pero deja de ser una iniciativa sostenible cuando dicho activo financiero se convierte en especulativo”. En su opinión, debería haber un límite del número de contratos para negociar y también en los beneficios que reciben las hidroeléctricas mediante un consenso entre las empresas, el consumidor y el Gobierno. “Las hidroeléctricas y las nucleares disfrutan de unos beneficios altísimos por el modelo econométrico que computa sus costes y, además, sin la necesidad de pagar el impuesto de los derechos de emisión de CO2. Con una buena intervención y regulación se beneficiaría la empresa (al ganar algo razonable), el consumidor (al pagar algo razonable) y el medio ambiente (al sufrir algo razonable)”, agrega.

Benguerel, por su parte, no encuentra sentido a que los derechos coticen de forma diferente en Europa, EE UU o China, y May López, profesora de OBS Business School, dibuja un escenario complicado: “La UE va a poner ecoetiquetas a los productos que se consumen en Europa y el mayor proveedor puede ser el mayor emisor de CO2. Hay muchos conflictos políticos”.

Origen y objetivos del mercado de carbono

Estrategia. La creación del EU Emission Trading System (EU ETS) constituye uno de los elementos de la estrategia de la Unión Europea para combatir el cambio climático y tiene como principal y único antecedente el Protocolo de Kioto, cuyo objetivo es limitar las emisiones de gases de efecto invernadero de los países desarrollados. La UE es uno de los firmantes de este protocolo, a través de sus Estados miembros, y en él se definen una serie de objetivos de reducción de las emisiones de CO2.

Negociación. El EU ETS es un mecanismo de mercado basado en un esquema de cap and trade, a través del cual se establece un volumen máximo de emisiones y se atribuye un valor económico a los derechos de emisión de CO2. La Comisión Nacional de los Mercados y de la Competencia explica que se trata de un sistema basado en mecanismos de negociación, en el que las actividades económicas emisoras, con potencial de reducción de las emisiones a un coste bajo, tienen incentivos para vender los derechos de emisión a las actividades económicas emisoras con mayor dificultad para reducir sus emisiones, debido a su alto coste. Esta interacción comercial, entre agentes emisores de las más diversas actividades económicas, da como resultado el mercado de carbono. La asignación de derechos se hace por subasta desde 2013.

Archivado En

- COP26 Cambio Climático

- Conferencia cambio climático

- Cumbre del clima

- Cumbres internacionales

- Cmnucc

- Acuerdos ambientales

- Relaciones internacionales

- Cambio climático

- ONU

- Contaminación atmosférica

- Protección ambiental

- Contaminación

- Problemas ambientales

- Organizaciones internacionales

- Relaciones exteriores

- Medio ambiente