Powell entreabre la caja de Pandora: el reto de controlar la inflación sin agitar los tipos

El anuncio de la Fed de dos subidas en 2023 coloca en primer plano el dilema de cómo abordar la retirada de estímulos desplegada con la crisis

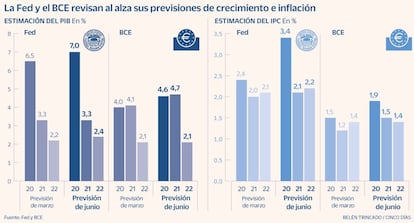

Seis días han separado las reuniones del Banco Central Europeo (BCE) y la Reserva Federal (Fed) estadounidense en este junio con un denominador común: sus economías crecerán este año y el siguiente más de lo previsto y la inflación también será más elevada. Economistas e inversores agudizan ahora su ingenio para leer más allá de las palabras de Christine Lagarde y Jerome Powell, presidentes de los más importantes bancos centrales del mundo, que encadenan una situación excepcional provocada por la pandemia del Covid-19 con tipos de interés al cero por ciento y programas de compras masivas de deuda.

Más allá de las interpretaciones, el mensaje de Lagarde revisando al alza el crecimiento y la inflación, y sobre todo las declaraciones de Powell sobre dos posibles subidas en el precio del dinero para 2023, han puesto en guardia a los inversores. La Reserva Federal podría comenzar a reaccionar ante el alza de precios antes de lo previsto y sus decisiones provocarán una onda expansiva a escala planetaria. El mercado está ahora ansioso por saber cuándo comenzarán a relajarse los programas de compras mensuales de deuda, de 120.000 millones de dólares (100.460 millones de euros) en la Fed, como paso previo al alza de tipos.

De momento, el problema más grande por tensiones en los precios está claramente al otro lado del Atlántico, hasta el punto de hacer temer por un calentamiento excesivo de la economía de EE UU, que este año crecerá al 7% según estima la Fed. En la eurozona, los pronósticos de Lagarde apuntan a que la inflación podría cerrar el año en el 1,9% (frente al 1,5% estimado en marzo), mientras la Fed espera que la subyacente (sin energía ni alimentos) termine en el 3%, muy por encima del 2,2% previsto en marzo. Y eso tras el susto del 5% de subida de precios con los que cerró el índice general estadounidense en el mes de mayo.

Carmen Reinhart, vicepresidenta y economista jefe del Banco Mundial, señalaba esta semana “hay motivo de preocupación de que el componente inflacionario sea más que transitorio, y podría generar tasas de interés más altas y dinámicas difíciles de controlar”.

Los bancos centrales insisten en la continuidad de sus medidas pero les aguarda una transición difícil ante la remontada de la economía

Los analistas de la firma A&G Banca Privada apuntan que en la subida de la inflación en EEUU hay elementos transitorios como subidas de componentes por cuellos de botella en la oferta y por las fricciones de una reapertura macro, pero “comienzan a verse algunos componentes de efecto más permanente, con repuntes notables muy por encima de lo esperado, además de la llamada greenflation, que es la subida de precios de bienes y servicios por la transición a una economía sostenible”, explican.

Inflación en EE UU

“Estamos cada vez más preocupados por la inflación en EEUU”, apuntan desde Bank of America. Su inquietud tiene que ver con que los precios están al nivel más alto desde 2008, mientras que la inflación subyacente se encuentra en máximos desde 1992, un incremento al que han contribuido de forma decidida los estímulos fiscales, con ayudas directas a los ciudadanos. Y añaden: “en principio vemos que el incremento de precios es transitorio y debido a efectos de base, pero estamos cada vez más inquietos ya que creemos que la economía de Estados Unidos se puede estar recalentando”, explican. Y todo ello con un posible efecto en los mercados.

“El riesgo de este escenario podría empujar a la Fed hacia la normalización de las políticas y, en algunos escenarios, desencadenar la volatilidad”, concluyen. Una visión con la que coincide Martin Wolburg, Economista senior de Generali Insurance AM: “Vemos el riesgo de un aumento de los rendimientos internacionales impulsado por Estados Unidos”.

Sin embargo, desde el banco suizo Julius Baer se muestran más cautos respecto a los movimientos de la Fed de acuerdo a la evolución de la inflación. Su economista jefe, David Kohl, apunta a que la subida de precios del 5% en EE UU en mayo responde en gran medidas a factores de apertura de la economía. Si se eliminan esos factores (ventas de coches de segunda mano, mobiliario doméstico, etc…), la cifra de inflación se reduce al 3%. “La mayoría de alzas de precios son transitorias en un horizonte de seis a nueve meses. Por ello, esperamos que la Reserva Federal reconozca este punto y se abstenga de señalar un endurecimiento de la política monetaria”, explica.

Muchos expertos empiezan a temer el calentamiento de la economía de Estados Unidos

La eurozona no preocupa a los analistas en cuanto a la evolución de sus precios, aunque los expertos de Bank of America sí advierten una gran confusión en las palabras de Christine Lagarde. “Las previsiones del PIB fueron revisadas al alza de manera significativa para este año del (4% al 4,6%) y el próximo. Ese es un gran cambio en el crecimiento sin un desencadenante claro, y un gran cambio en el vínculo entre crecimiento e inflación. La interpretación sería que el banco central no puede (o no quiere o no puede aceptar) hacer algo sobre la inflación estancada por debajo del objetivo cualquiera que sea el pronóstico de crecimiento, de lo contrario habrían tenido que actuar”, explican. No en vano, la actual perspectiva de precios en la zona euro está muy lejos de la de Estados Unidos.

Los mercados reaccionaron rápidamente a las palabras de Jerome Powell tras la reunión de la Fed. Las Bolsas cayeron moderadamente, los tipos de interés de la deuda se elevaron y también el dólar salió fortalecido. Desde Bank of América explican que si continúa la elevada inflación, la Fed reaccionará apoyando el dólar a finales de este año. Una visión en la que no coincide el economista jefe de Julius Baer: “la fortaleza del dólar en respuesta a las expectativas de un endurecimiento más temprano de la política monetaria de EEUU no será duradera y mantenemos nuestra opinión sobre el un cambio de un euro por 1,21 dólares a tres meses”, explica.

'Tapering'

La retirada de estímulos (tapering, en inglés) por parte de los bancos centrales es la gran incógnita que inquieta a los inversores. Anna Stupnytska, economista global de la gestora Fidelity International, avisa de una importante cita en agosto que puede arrojar algunas pistas. Se trata del simposio de Jackson Hole, que reúne a los principales banqueros centrales del mundo. “Creemos que la Fed será cauta y comedida a la hora de reducir el estímulo monetario”, explica. En Goldman Sachs esperan que en el verano las compras de deuda se reduzcan en Europa de los 80.000 millones mensuales a los 75.000 millones por simple cuestión de estacionalidad.

Como señalan los analistas de Bankinter, en la reunión del miércoles, Powell reconoció que habían comenzado las deliberaciones sobre la reducción de compra de activos. “La Fed comenzará a valorar los progresos hacia sus objetivos de empleo e inflación reunión a reunión, y será anunciando con antelación al mercado”, señalan.

Sin embargo, en Deutsche Bank creen que el tapering no se hará esperar mucho: “Nuestros economistas piensan que tendremos señales de tapering después de verano y algún anuncio oficial a final de año. Los movimientos se podrían acelerar si la presión inflacionista crece”.

“Ahora corresponderá a Powell y a otros oradores de la Fed volver a asegurar a los mercados que el endurecimiento en 2023 no tiene por qué ser perturbador”, señala Seema Shah, Estratega Jefe de Principal Global Investors. Hasta entonces, a la Fed, y en mucha menor medida al BCE, le aguarda una dura tarea en la que procurar que la retirada de todo el entramado de estímulos monetarios lanzados con la crisis no cree la inestabilidad financiera que precisamente quiso evitar con su puesta en marcha.

Los bancos, el sector más sensible a los tipos y el que más espera una subida

La banca está siendo uno de los sectores estrella en la Bolsa este año con fuertes revalorizaciones después de los duros castigos sufridos en pasados ejercicios. Sabadell lidera el ranking del Ibex 35 con un alza del 66% y Santander, BBVA y Caixabank han logrado ganancias que rondan el 30% en lo que va de ejercicio. En Estados Unidos las cosas no han sido muy distintas, y los bancos suben el 25% como grupo, solo por detrás del sector energético.

Como explica Ben Laidler, estratega de mercados globales de eToro, el crecimiento económico, una brecha de valoración PER frente a la media del mercado y altos niveles de capital dan espacio para resistir ante la crisis y distribuir capital a los inversores, aunque en la zona euro las restricciones establecidas por el BCE sobre dividendos aún siguen vigentes.

Los tipos de interés juegan en dos direcciones para la banca. El mayor efecto positivo es sin duda la posibilidad de repreciar al alza el interés que aplican en la cartera crediticia, después de largos años de deterioro del negocio por los tipos cero. Además, las posibles subidas de tipos les benefician si adquieren títulos de deuda nuevos con los que obtener mayor rentabilidad, pero, por otra parte, la bajada de los precios de los bonos perjudica la valoración de sus carteras actuales.

A fecha de cierre de marzo, según datos del Tesoro Público, la banca residente es propietaria del 14,7% de los bonos y obligaciones en circulación. Un peso que han ido reduciendo año tras año, apoyados también en las compras del BCE. Su saldo se eleva a 164.200 millones de euros. En 2014 eran los propietarios de más del 29% de la deuda española y llegaron a poseer el 36% en 2003.