2021: mejores hipotecas pero peores depósitos

El aumento de los estímulos del BCE para dar apoyo a la economía frente a la pandemia tiene su efecto en el bolsillo de los consumidores. Los tipos al cero y la sobrada liquidez de la banca alargan la agonía de las remuneraciones del ahorro y auguran intereses aún más bajos en los préstamos

El aumento de los estímulos monetarios del Banco Central Europeo (BCE) para revitalizar una economía gravemente herida por el coronavirus afecta directamente a los productos bancarios y, por ende, a las finanzas de los consumidores. La política actual del organismo que dirige Christine Lagarde lastra todavía más el ahorro conservador pero, por otro lado, favorece la financiación.

Los tipos de interés se mantienen en mínimos históricos del 0% desde 2016, lo que ha acabado con la rentabilidad de los depósitos. Y, sin expectativas de cambios a medio plazo, los ya maltrechos retornos seguirán bajo mínimos, precisamente en un momento en el que las familias atesoran más depósitos que nunca a causa de la pandemia. Además, aunque la banca se resiste, no se descarta que llegue el día en el que cobren por los depósitos a los particulares. De momento, las entidades capean el escenario de tipos negativos con mayores comisiones.

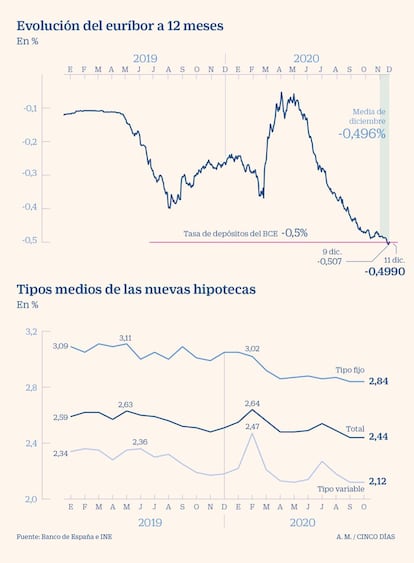

Por otro lado, los tipos al cero y las inyecciones de liquidez del BCE han hundido el euríbor a un año, hasta situarlo por debajo de la barrera del -0,5% de la tasa de depósitos del BCE por primera vez en su historia. Se esperan así rebajas en las cuotas de las hipotecas en revisión y una financiación más barata.

“El escenario de frenazo económico nos ha llevado estos últimos años a una situación nunca antes vivida en cuanto a tipos de interés. Aquellos que vayan a iniciar procesos de financiación, o aquellos que se encuentren ya inmersos en uno, como los millones de hipotecados, verán favorecida su economía. En la otra cara de la moneda, los ahorradores disponen de capital a cambio de una rentabilidad históricamente baja”, apuntan en BBVA.

Fernando Romero, de Abaco Capital, explica que, a raíz del coronavirus, “la mayoría de bancos centrales han ido tomando una serie de medidas para paliar esta crisis. En primer lugar, bajaron los tipos de interés al 0%, después han impreso el dinero necesario para no paralizar la economía y, por último, han comprado directamente activos”, y apunta que, “a la hora de la recuperación estas medidas se irán deshaciendo en el sentido inverso”. La bajada de tipos de interés sería la última medida en deshacerse y, a pesar del impacto positivo que tendrá en la economía la llegada de la vacuna, su efecto no será inmediato y los tipos podrían seguir al cero en la zona euro hasta 2023 como mínimo.

La última reunión del BCE hace unos días prolonga de hecho la percepción de tipos cero por un periodo de tiempo todavía más largo. “La mayor compra de bonos y la extensión y aumento de los LTRO propicia bajadas de tipos”, asegura Enrique Lluva, subdirector de renta fija de Imantia. Desde Monex Europe, Olivia Álvarez sostiene que, al ampliar el BCE la magnitud de los programas PEPP y TLTRO en su última reunión de esta semana, la autoridad monetaria garantiza así la prolongación de los estímulos en condiciones similares a las actuales, al menos, hasta entrado 2022.

En definitiva, los tipos cero llevan condicionando la remuneración del ahorro y el precio de los créditos durante mucho tiempo. El resultado puede ser un cóctel insospechado: pagar por los depósitos y cobrar por las hipotecas.

AHORRO: Rentabilidad casi nula y más comisiones en la cuenta corriente

Uno de los grandes afectados por los tipos en mínimos es el ahorro conservador. Así, como viene sucediendo en los últimos años, los depósitos y cuentas bancarias a los que recurren los perfiles menos arriesgados apenas ofrecerán rentabilidad. Las tasas rectoras llevan ancladas en el 0% desde marzo de 2016 y las previsiones apuntan a que el panorama no va a cambiar en los próximos dos o tres años, como mínimo. Las medidas extraordinarias del BCE estimulan la economía, pero son letales para las remuneraciones del ahorro. Los tipos medios de las nuevas operaciones a plazo fijo han caído del 0,04% en enero al 0,02% en septiembre, según los últimos datos del Banco de España. Los expertos coinciden en que, mientras el BCE no cambie el rumbo de su política, los intereses seguirán rozando el cero y los productos financieros conservadores no serán rentables.

Además, la facilidad de depósito, que es lo que cobra el BCE a los bancos por su excedente de liquidez, está en negativo desde 2014, se redujo al -0,5% en 2019 y ahí sigue, un revés para el sector financiero que ha provocado que las entidades busquen fórmulas para compensar los tipos negativos. Una de ellas es cobrar comisiones por dejar dinero en la cuentas, como anunció recientemente ING, que a partir de abril cobrará 10 euros a los titulares de una cuenta con más de 30.000 euros que no tengan domiciliada su nómina en el banco. En general, las entidades han endurecido las condiciones de las cuentas corrientes a cambio del coste cero. Y, precisamente, en un momento en el que los depósitos de los hogares alcanzan máximos históricos por la incertidumbre ante a la pandemia. El volumen supera los 890.000 millones de euros.

Mientras el BCE no cambie su política expansiva, los intereses rozarán el cero

“En tiempos de pandemia el ahorro se eleva porque los ciudadanos tienden a posponer el consumo, llevándolo, como en esta crisis, a máximos históricos, pero el panorama es muy poco halagüeño para el ahorrador”, asegura Enrique Lluva, de Imantia, que no vislumbra rentabilidades superiores a las actuales hasta “quizás” 2022, como muy pronto. “Que la remuneración sea distinta de una zona muy próxima a cero llegará cuando los bancos centrales de manera efectiva drenen liquidez del sistema, y para eso quedan años”, detalla.

Igualmente, Fernando Rojas, consultor del área de banca de Analistas Financieros Internacionales (Afi), sostiene que “si los tipos negativos continúan en el tiempo, los depósitos estarán al cero”. Apunta que las perspectivas del mercado de tipos bajos se extienden incluso hasta 2030 y que una eventual subida de las remuneraciones de los depósitos “dependerá de cómo evolucione la curva de tipos”. Cree, en todo caso, que si alguna entidad opta por elevar los intereses es “para captar clientes para luego intentar vincularlos”.

Solo las entidades que quieran captar clientes para vincularlos lanzarán ofertas algo más atractivas

Actualmente, los depósitos más atractivos los ofrecen entidades extranjeras a través de la plataforma Raisin, como el banco checo J&T Banka y el italiano Banca Sistema, que rentan hasta el 1,32% TAE a un plazo de diez años. A un año, los intereses rondan el 0,9%. En España, algunas entidades online tienen promociones, como la de Banco Finantia Spain al 1,40% TAE a tres meses. Pibank tiene un depósito a 12 meses al 0,80% TAE y una cuenta remunerada al 0,50% TAE, mientras que WiZink da un 0,80% a 36 meses y un 0,10% en la cuenta de ahorro. “No es fácil encontrar depósitos bancarios a plazo fijo rentables en los que tu dinero no salga de España”, comentan desde el portal financiero HelpMyCash, que añade que “los depósitos extranjeros tienen rentabilidades más altas y cuentan exactamente con la misma garantía europea”.

Por su parte, Azad Zangana, economista senior para Europa de Schroders, recalca que las prórrogas del programa de compra de activos del BCE y las medidas de liquidez sugieren que los tipos de interés probablemente se mantendrán bajos hasta 2024, o incluso más tiempo”.

CRÉDITO PARA VIVIENDA: Financiación más barata pero una mayor vinculación

Los bajos tipos de interés garantizan un euríbor en negativo durante un largo periodo de tiempo. Sin una subida de las tasas rectoras en el horizonte a medio plazo, y ante la abundante liquidez en el sistema financiero, el tipo hipotecario por excelencia continuará rondando los niveles mínimos actuales. El índice a 12 meses ha roto ya la barrera del -0,5% y los expertos no descartan más caídas. Así, las hipotecas referenciadas al euríbor seguirán abaratándose, beneficiando al hipotecado. Se da la circunstancia de que algunos préstamos hipotecarios con diferenciales muy bajos, por debajo del 0,5%, apenas pagan ya intereses o incluso arrojan tipos negativos. El debate sobre si los clientes deberían cobrar por sus hipotecas con euríbor negativo está sobre la mesa, aunque la banca establece un suelo del 0%. Su justificación es que un contrato de préstamo no puede tener, por naturaleza, un interés negativo.

La mayoría de las previsiones apuntan a que el euríbor a 12 meses seguirá por debajo del umbral del cero unos años más. “La normalización del euríbor a territorio positivo dependerá crucialmente del ritmo de recuperación de la actividad económica y de la demanda de créditos, pero eso podría tomar al menos un par de años”, augura Olivia Álvarez, de Monex Europe. Según la propia banca, el euríbor permanecerá hundido en cotas del -0,3% o inferiores hasta avanzado el año 2023. Así, y teniendo en cuenta la fuerte competencia entre los bancos, se espera que las nuevas hipotecas también sean más baratas. Actualmente, los tipos medios de los créditos para la compra de vivienda se sitúan en mínimos históricos del 2,44%. En el caso de los variables, el interés medio es del 2,12% y en el caso de los fijos, de un 2,84%, lo nunca visto. Los expertos creen que hay margen para más caídas, aunque de menor intensidad que en los últimos años. A cambio, la banca tratará de vincular más al cliente para arañar rentabilidad.

La banca espera que el euríbor siga en negativo hasta al menos 2023

Fernando Rojas, de AFI, opina que el precio de las hipotecas seguirá a la baja, como está ocurriendo ahora. Apunta que hay bancos que en año y medio han reducido los tipos fijos del 2% al 1,7%. “Sigue habiendo ofertas a tipo fijo”, apostilla. “Las hipotecas a tipo fijo se verán beneficiadas por la guerra hipotecaria que se libra entre los bancos por tener las más competitivas”, señalan desde iAhorro.

Por su parte, Eduardo Areilza, de la consultora Alvarez & Marsal, considera que “los tipos medios están ya casi repreciados o poco les queda”. A su juicio, los intereses de las hipotecas se mantendrán parecidos y la banca primará los tipos fijos, con los que obtiene más rentabilidad. “A los tipos actuales, para el cliente son una buena opción tanto las hipotecas fijas como las variables”, afirma. En cualquier caso, Areilza declara que lo que “intentará la banca es ofrecer también otros productos al cliente”, para ligarlo a la entidad. “Lo que más le interesa a los bancos es tener la nómina o la pensión porque, teniendo la capacidad de pago del cliente, es posible colocarle otros productos como tarjetas o préstamos al consumo”, asevera.

Los expertos ven margen para más caídas en los precios por la fuerte competencia entre entidades

Recientemente, Bankinter rebajó sus hipotecas a tipo fijo al 2,28% TAE a 30 años, cumpliendo condiciones como ingresos mensuales superiores a 2.000 euros, seguro de vida, seguro de hogar y plan de pensiones. Y, en septiembre, ING lanzó su primera hipoteca fija al 1,79% TAE a 25 años. Openbank llega a ofrecer un 1,50% TAE, cumpliendo las bonificaciones, y BBVA, desde el 1,76% TAE a 15 años contratando productos. El neobanco MyInvestor bonifica el interés fijo hasta el 1,704% TAE a un plazo de 15 años. En las hipotecas a tipo variable los diferenciales son incluso inferiores al 0,8%, como el 0,69% que ofrece MyInvestor.

Por otro lado, la subrogación se ha convertido en una opción atractiva, ya que la mayoría de las entidades están dispuestas a asumir las hipotecas de otros bancos mejorando las condiciones de los clientes.

Y frente al mínimo margen que los bancos obtienen con las hipotecas, sí lo logran con los créditos al consumo, a un tipo medio del 6,48% en las nuevas operaciones, que aun así cae desde el 7,29% de enero.