Los mejores fondos cotizados de cara a la jubilación

Están diseñados para un ahorro siempre a largo plazo

Una de las máximas comúnmente aceptadas en el sector de la inversión es que para apostar por la gestión pasiva hay que tener paciencia. El largo plazo es la clave. De ahí que sea una herramienta cada vez más utilizada cuando se trata de ahorrar para la jubilación.

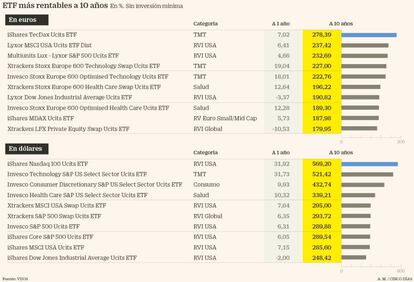

De hecho, aquellos que han mantenido sus inversiones durante los últimos 10 años han tenido la oportunidad de cosechar muy buena rentabilidad. Los ETF que mejor lo han hecho en este periodo consiguen ganancias acumuladas que superan el 500%, en el caso de los vehículos en dólares, y de más del 200% en las estrategias en euros.

Los más rentables ganan en los últimos 10 años más del 500%

Francisco Quintana, director de estrategia de inversión de ING España, es tajante al afirmar que la gestión pasiva es la mejor opción para un ahorro a largo plazo como es el de previsión, bajo dos argumentos: las comisiones y la volatilidad en el corto plazo. “Las comisiones siempre son importantes, pero en inversiones a largo plazo, como es la jubilación, aún más”, resalta Quintana. Por ejemplo, en una inversión de 100.000 euros a 30 años con una rentabilidad del 5%, un punto menos de comisión (es decir, un 1% en lugar de un 2%) puede suponer unos 80.000 euros extra de beneficio.

En cuando a la volatilidad, el responsable de ING explica que si se invierte para un periodo corto, “estás expuesto a que esas caídas que ocurren cada cierto tiempo te hagan perder dinero. En una inversión a largo plazo eso es irrelevante, la volatilidad tendrá un efecto ínfimo en tu rentabilidad. Por lo tanto, no es necesario pagar a gestores caros para que te protejan de pérdidas a corto plazo”. Eso sí, en la entidad han comprobado que para que un inversor esté cómodo con estos instrumentos de inversión es fundamental que los entienda bien.

En Bankinter optan por gestionar activamente productos pasivos

No obstante, Josep Bayarri, director de inversión y análisis de Arquia Gestión, es algo escéptico con el atractivo de las comisiones. “Generalmente, existe una tendencia a recomendar productos de gestión pasiva, no por el tipo de gestión en sí, sino por las comisiones. Pero es aún más importante, si están justificadas”, afirma, al tiempo que advierte de que estas no siempre son bajas y nos podemos encontrar muchas sorpresas.

Pero no se trata solo de quedarse en un tipo de gestión u otro. “Hay que dar un paso más y distinguir entre ser pasivo y tener una gestión activa utilizando productos de gestión pasiva”, matiza Javier Turrado, director comercial de Bankinter Gestión de Activos, que apuesta por ser dinámico “no solo en la distribución de activos, sino también de los subyacentes. Por mucho que invirtamos a largo plazo, ¿se imaginan lo que sería una cartera diseñada hace 15 años muy centrada en financieras y con muy poco componente tecnológico?”.

BlackRock, Invesco y Lyxor firman las estrategias con mayores retornos

En CaixaBank resaltan que una correcta planificación a largo plazo pasa por un perfilamiento adecuado del inversor y una correcta construcción de la cartera, de manera que permanentemente tengamos la asignación de activos adecuada para el cliente. En ese sentido, “la gestión pasiva puede ser una opción válida en algunos mercados como instrumento en los procesos de inversión a largo plazo en la medida en que se ajuste a estas directrices básicas”.

En el banco en proceso de fusión con Bankia creen que tanto un ETF (fondo cotizado) como un fondo indexado (fondo que replica un índice) pueden ser buenas alternativas, pero que, en cualquier caso, “se debe elegir atendiendo a la premisa básica de eficiencia en la réplica, liquidez y bajo coste. Asimismo, desde un punto de vista fiscal, el tratamiento es distinto y debe tenerse en cuenta”.

“Más que la gestión pasiva, nos parece una buena alternativa la gestión indexada combinada con la gestión activa”, indica Enrique Borrajeros, presidente del Comité de Comunicación de EFPA España, ya que, “en un horizonte de largo plazo, renunciar a oportunidades de inversión es tirar piedras contra tu propio tejado”. Desde su punto de vista, gestión activa y pasiva son perfectamente complementarias y compatibles.

De la misma forma que al confeccionar nuestra cartera diversificamos por geografía o tipo de activos, debemos también contar con fondos de gestión activa y pasiva, aconseja Enrique Silla, director de producto de Fundsfy. Entre estos últimos, es importante elegir un ETF en el que haya mucha participación y liquidez; “una vez esto esté definido, debemos pensar en si le damos más o menos peso a la renta variable según nuestro perfil de aversión al riesgo o a mercados más o menos desarrollados”. También a materias primas, como el oro, que ahora pueden tener cabida en nuestras carteras por el entorno macroeconómico actual, analiza Silla.

Invertir en dólares sale a cuenta

Nasdaq y S&P. Un 570%. Hasta esa extraordinaria cota llega el iShares Nasdaq 100 Ucits, el mejor ETF de la década. Es un fondo cotizado de BlackRock que toma como referencia el índice tecnológico estadounidense. También se centra en ese sector, pero en este caso representado en el S&P, el Invesco Technology S&P US Select Sector Ucits. En ambos casos la divisa es el dólar.

Euros. En nuestra moneda, el más rentable es un producto de BlackRock, el iShares TecDax Ucits, que replica el índice tecnológico alemán; seguido del Lyxor MSCI USA Ucits, que copia el índice de las grandes y medianas cotizadas estadounidenses.