Inditex se enfrenta al examen de los resultados para subir nota

La líder textil presenta cuentas trimestrales el próximo miércoles. Tras un alza en Bolsa del 30% en el año, hay dudas sobre su margen de mejora a futuro en rentabilidad y ventas

La mayor empresa de la Bolsa española, con una capitalización superior a los 90.000 millones de euros, encara los resultados del tercer trimestre con dudas sobre la marcha de sus ventas y de su rentabilidad. Con la acción en máximos anuales, y después de subir en el año el 30% en el mercado, los analistas hilan muy fino en los informes previos a esta presentación de cuentas y ofrecen precios objetivos muy contradictorios.

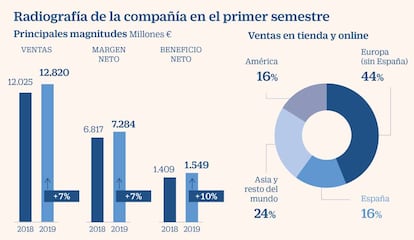

Y eso que el ejercicio ha sido muy positivo para el accionista de Inditex. A la importante plusvalía suma una rentabilidad por dividendo superior al 3% tras pagar 0,88 euros por acción y unas previsiones de crecimiento tanto de sus beneficios como de su facturación. El consenso de analistas de Bloomberg apunta a que Inditex terminará el año con unos ingresos de 28.082 millones, un 7,4% más; un ebitda (resultado de explotación) de 7.385 millones, un 34% más; y un beneficio neto ajustado de 3.809 millones, un 11,9% más. Pero el mercado espera señales para ver si Inditex sigue su camino alcista o con estas cuentas ya está bien valorada, incluso más de lo que debiera. Preocupan los cambios en los hábitos de consumo y la aparición de nuevos competidores online y cómo afecta a largo plazo a sus ventas y márgenes.

El analista de Banco Sabadell Ignacio Romero cree que el foco del mercado “estará puesto en el deterioro de la rentabilidad de la compañía. “El margen bruto ha caído 300 puntos básicos desde el pico de 2012 hasta 2018 y aunque parte de esta reducción se deba al tipo de cambio (un euro fuerte le hace daño) creemos que también se debe al aumento de la competencia y a la estructura de costes del canal online cuando éste canibaliza a las tiendas físicas, algo que resulta más preocupante”, explica en su informe del pasado 3 de noviembre.

Y así, “vemos un mercado dividido entre los que consideran que el crecimiento de ventas se va a resentir y los márgenes a largo plazo van a caer con fuerza y los que confían que la compañía pueda mantenerlos en niveles relativamente elevados. Nosotros nos situamos en este segundo grupo. Reiteramos nuestra recomendación de comprar con un precio objetivo de 32,71 euros por acción”, concluye.

La dueña de Zara, Pull&Bear, Bershka, Massimo Dutti y Stradivarius, entre otras marcas, no despierta el mismo optimismo en los expertos de Bank of America, que dan un valor objetivo de 21 euros por acción. En su opinión, debería cotizar a un PER (número de veces que el precio contiene el beneficio) de 19 veces “para reflejar los vientos en contra estructurales en el comercio minorista y la reducción de la calificación crediticia de sus competidores globales de ropa”. Algo que Inditex no sufre directamente al carecer de deuda.

Destacan como catalizadores de subida del valor que “supere a sus principales mercados en más de lo que anticipamos o si los costes de Inditex aumentan menos de lo que esperamos. Los riesgos a la baja responderían a un debilitamiento de la demanda de los consumidores en sus principales mercados, o si el euro se fortalece en comparación con otras monedas”, explican.

En la misma línea de precio objetivo se mueve Credit Suisse que en su recientísima revisión lo elevan hasta los 23 euros desde los 22 anteriores, lejos de su actual precio de cotización de casi 29 euros, considerando que el valor está sobrevalorado. Y recuerda que 2019 será el quinto año consecutivo de desaceleración del crecimiento de las ventas y el séptimo año de disminución de márgenes.

Por el contrario, Citi coincide con Goldman Sachs en la valoración de Inditex, que sitúan en los 31 euros. Citi apuesta por un fuerte incremento de sus ingresos en el trimestre. Espera que las ventas suban el 9% en este periodo hasta 6.989 millones de euros con un margen estable superior al 60%. Un alza que se explica por la debilidad del euro frente al dólar y también por el aumento del 4,5% en las ventas comparables de todo su grupo debido al incremento de la superficie comercial de la firma. Una firme recomendación de compra que coincide con el 56% de los analistas del consenso facilitado por Bloomberg.

Además, destacan su dividendo con una rentabilidad cercana al 4% que es muy interesante en estos tiempos de menores beneficios en muchas firmas cotizadas. Goldman prevé un crecimiento de ingresos en torno al 6,5% anual para el periodo 2020-24, suficiente para mantener su recomendación de compra a 31 euros.

En la Cumbre del Clima

Impacto en el medio ambiente. Los analistas de Credit Suisse son los únicos que en este “juego” de pronósticos de las cuentas de Inditex tocan el tema de la sostenibilidad en el plan presentado por Inditex. Continuamente se generan noticias sobre el gran impacto ambiental que provoca la industria textil. En 2020 todas las tiendas de Inditex dispondrán de contenedores de recogida de prendas usadas y en 2023 todos los residuos de las instalaciones serán recogidos y clasificados para ser reutilizados o reciclados y se eliminarán el 100% de los plásticos de un solo uso a clientes.

Objetivos. Estos expertos indican que “llegamos a la conclusión de que Inditex probablemente cumplirá sus compromisos relacionados con materias primas, plásticos de un solo uso, uso de energía y la implementación sostenible de su gama de productos Join Life (ropa sostenible). Sin embargo, el listón de este último se ha establecido bastante bajo en nuestra opinión”, concluye.