Radiografía de los países emergentes: ¿cuáles son los riesgos y las oportunidades?

Las gestoras los tienen en lugar preferente para perfiles arriesgados, con especial preferencia por India

La inversión en países emergentes está asociada a la idea de riesgo. Turbulentos episodios como el tequilazo mexicano de 1994 o la crisis del rublo en 1998, con repercusión a nivel mundial, mostraron la vulnerabilidad de estas economías, que también se resintieron con fuerza con la crisis de 2008 y la búsqueda generalizada de refugio –provocando la repatriación apresurada de inversiones– y que se estremecen ante las subidas de tipos de las economías desarrolladas. El actual proceso de normalización en los tipos de interés en EE UU, la zona euro y Japón –aunque a muy distintas velocidades– promete poner a prueba de nuevo a los países emergentes. Aunque esta vez las cosas pintan diferentes.

Grandes gestoras y firmas de análisis coinciden en que las economías emergentes son ahora menos débiles que en el pasado y más resistentes a la pérdida de inversión y al deterioro de sus reservas que pueden suponer las alzas de tipos en las economías desarrolladas. Y sin perder de vista la cautela y el análisis detallado que exige cada una de estas economías, reservadas en todo caso para los inversores más arriesgados, tienen a los mercados emergentes como una de sus principales apuestas de inversión para este año. Así, la inversión en emergentes se convierte en la oportunidad con la que seguir extendiendo el rally de ganancias que empieza a agotarse en los mercados desarrollados, aunque a costa de asumir mayor riesgo.

“Nos mantenemos alcistas en renta variable de países emergentes”, sostiene Goldman Sachs, que ve en las recientes turbulencias ocasionadas por la amenaza de guerra comercial más una oportunidad que un nuevo desafío. “Los beneficios y la valoración de las compañías emergentes continúa siendo más atractiva en relación a sus homólogas en países desarrollados. Somos especialmente positivos en India”, añade el banco estadounidense.

Para BlackRock, la mayor gestora de fondos del mundo, “el círculo virtuoso de fuerte crecimiento y entradas de inversión en el mundo emergente se mantiene vivo”, si bien advierte que requiere de la continuidad de dos factores clave que lo están haciendo posible: un alza gradual de los tipos de interés y la actual debilidad del dólar. De hecho, un billete verde débil es garantía para evitar la depreciación de las divisas emergentes, que están disfrutando de un entorno de relativa estabilidad que contribuye al fortalecimiento de sus reservas y a la reducción de su déficit por cuenta corriente.

“La gran diferencia con el pasado es que las subidas de tipos que se esperan van a ser graduales y encuentran a estos países más preparados”, explica Nereida González, analista de mercados de AFI. Elke Speidel-Walz, economista jefe de mercados emergentes de DWS, argumenta que “la mayoría de emergentes afronta las alzas de tipos en una situación mucho más estable en comparación a ciclos anteriores. Los menores déficit por cuenta corriente les hacen menos vulnerables. Y la inflación está bajo control en la mayoría”. Desde Fidelity, también con una visión positiva sobre emergentes, su director de inversiones Tom Stevenson añade que “por primera vez en la historia hay un crecimiento sincronizado en todos los mercados emergentes”.

Los emergentes atrajeron el pasado año inversión de no residentes por 1,2 billones de dólares, y el mercado de bonos emergentes alcanzó la cifra récord de 113.000 millones de dólares, según estimaciones de JP Morgan. BlackRock prevé para este año la continuidad de este intenso flujo y mantiene su visión positiva incluso para la deuda emergente en moneda local, mucho más volátil y arriesgada. “La aceleración prevista en el crecimiento económico y los precios más altos de las materias primas servirán para compensar una eventual salida de flujos ante tipos más altos”, añade.

India: La nueva promesa tecnológica, favorita en el mundo emergente

Se está convirtiendo en la niña bonita de los países emergentes, con posibilidades de tomar el testigo de China como promesa de crecimiento. El índice Nifty de la Bolsa india registra en el año una leve caída del 0,48%, después de encajar pérdidas del 3,6% en el mes de marzo y del 4,85% en febrero. En 2017, India desbancó a EE UU como segundo mayor mercado del mundo en smartphones y se convirtió en el cuarto productor mundial de automóviles, superando a Alemania. “India será, con toda probabilidad, una economía más orientada a los servicios de lo que nunca ha sido China, pero aún tiene que continuar en el círculo virtuoso actual de crecimiento con demanda interna”, señala Goldman Sachs, que tiene a India como su mercado bursátil emergente predilecto.

El acontecimiento clave que explica el resurgir de la economía india tuvo lugar en 2009, con el lanzamiento de la campaña de identificación de la población. Eso dio pie al inicio de la bancarización del país y al cobro directo de los subsidios públicos. La reforma fiscal de 2017 ha sido otro gran hito, con un sistema que permite que por primera vez desde su independencia India funcione como un mercado único. Elke Speidel-Walz, economista jefe de mercados emergentes de DWS reconoce tener en el foco a bancos y tecnológicas indias, visto el rápido aumento de usuarios de internet y la digitalización del país.

China: El gigante que sortea, de momento, la amenaza de guerra comercial

El gigante asiático está llamado a convertirse en la primera economía mundial. En el año 2050, China habrá contribuido al crecimiento mundial acumulado desde 2014 con el 24% del total, por delante del 10% de EE UU y el 12% de India, según cálculos del Banco Mundial y UBS. Pero la amenaza de guerra comercial lanzada desde Estados Unidos ha abierto una grieta en la visión positiva con que los inversores observan el mercado chino. La opinión mayoritaria es que el difícil momento que atraviesan la relación comercial entre China y EE UU se resolverá de forma negociada, aunque el índice CSI 300 de la Bolsa china cae en abril el 0,7%, que se suma al 3% de marzo. AFI ha decidido infraponderar la Bolsa china por la amenaza de aranceles.

Goldman Sachs mantiene en cambio su visión de sobreponderar, en la idea de que el impacto por la tensión comercial será limitado y ante el potencial que supone la inclusión, a partir de junio, de las acciones chinas clase A –que cotizan en los mercados de Shanghai y Shenzen– en el índice MSCI de mercados emergentes. Desde DWS recuerdan que las estimaciones de impacto económico por nuevas tarifas es limitado, con un recorte del PIB chino del 0,2% en caso de un alza media en los aranceles del 10%. La gestora alemana destaca la voluntad política china de ahondar en las reformas y prevé un alza del PIB este año del 6,5% y el 6,3% en 2019.

Brasil: Buen expediente económico pero con elecciones a la vista

S&P bajó el rating de la deuda brasileña a principios de año, hasta quedar tres escalones por debajo de grado de inversión, aunque eso no ha impedido un alza del Bovespa este año del 11%. Brasil ha logrado combatir la inflación y ahora se permite tipos de interés en mínimos del 6,5%, con margen para más recortes según su banco central. Las elecciones presidenciales que se celebran en octubre son sin embargo un factor de incertidumbre que apea al mercado brasileño de entre los favoritos en emergentes.

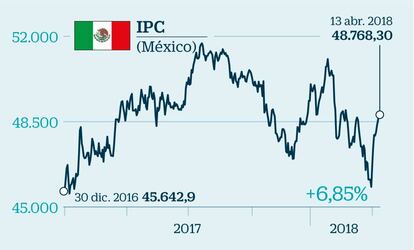

México: Pendiente de Trump y del desenlace de las negociaciones del NAFTA

“La campaña electoral en México (elecciones presidenciales el 1 de julio) comienza al mismo tiempo en que se espera que las negociaciones sobre el NAFTA puedan haber concluido. Esta coincidencia puede ser negativa para los inversores”, advierten desde la gestora Loomis Sayles. La Bolsa mexicana sube este año el 1% y el peso, el 8% frente al dólar. Los activos mexicanos están bajo la presión proteccionista de su poderoso vecino del norte, si bien por ahora el foco de Trump se dirige a China.

Corea del Sur: Valoración atractiva bajo el temor a la ola expansiva de los aranceles a China

“Corea del Sur es una de las economías emergentes más baratas. Es clave en muchos subsectores tecnológicos que se benefician del viento de cola actual”, señala Mathieu Nègre, responsable Bolsa global emergente de UBP. Goldman Sachs acaba en cambio de rebajar a neutral la Bolsa surcoreana, que sobrelleva la tensión política con una caída del 3% en el año. La amenaza de guerra comercial es un riesgo ya que el 40% de las exportaciones de China a EE UU se producen en buena parte en países vecinos.

Turquía: Ante del desafío de controlar la inflación y el riesgo político

Turquía está dentro del grupo de emergentes que los analistas observan con cautela, en especial por los riesgos políticos y las derivadas que puedan afectarle por la guerra siria. BBVA, con significativa presencia en el sector financiero del país, prevé un crecimiento económico del 4,5% este año, después de un alza del PIB en 2017 del 7,4%, y un incremento de los precios del 9%. En lo que va de año, el índice Bist 30 de la Bolsa turca registra un retroceso del 5,34%.

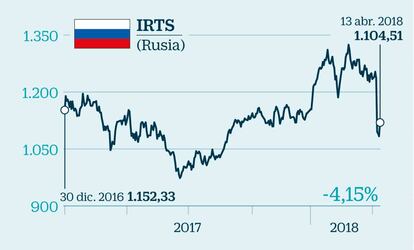

Rusia: Pendiente de la evolución del crudo y el alcance de las sanciones de EE UU

Rusia, una de las mayores economías emergentes, no pasa por su mejor momento como destino de inversión. Esta semana su mercado ha sufrido un duro revés, causado por las sanciones impuestas por EE UU que prohíben a ciudadanos estadounidense hacer negocios con empresas rusas. El rublo registró el lunes su mayor caída en un día desde 2016, cuando el país atravesaba por una grave crisis coincidiendo con los mínimos del petróleo. El alza del crudo podría servir ahora para afianzar la recuperación.

Sudáfrica: En manos de la evolución de las materias primas

“Aunque no afrontan elecciones este año, Turquía y Sudáfrica presentan riesgos políticos que podrían pesar sobre la visión de los inversores”, señala la gestora Loomis Sayles. La Bolsa sudafricana presenta el activo de acoger el potencial de la mayor economía del continente, con numerosas empresas vinculadas al positivo momento por el que atraviesan las materias primas. En lo que va de año, la Bolsa sudafricana registra una caída del 4,85%, tras el alza del 19,6% de 2017.