La creciente liquidez de Nvidia apunta a fusiones y adquisiciones

La ambición de Huang y una postura antimonopolio más indulgente por parte de Trump las ponen en el menú

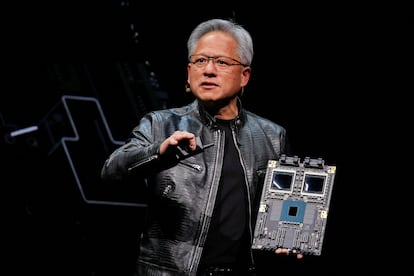

Nvidia gana tanto dinero que su fundador, Jensen Huang, no sabe qué hacer con él. El diseñador de chips está gastando más en dividendos y recompras, pero su pila de efectivo sigue creciendo, y se ha duplicado en el último año a 35.000 millones de dólares en medio de un frenesí por los diseños de chips de inteligencia artificial de la compañía. En combinación con la prodigiosa ambición de Huang y una postura antimonopolio más indulgente bajo la presidencia de Donald Trump, las fusiones y adquisiciones podrían volver al menú.

Nvidia ha pasado de ser una startup a convertirse en la empresa más valiosa del planeta (3,4 billones de dólares) en las tres décadas transcurridas desde su fundación. La participación del 3,8% de Huang vale más que todo el desvaneciente valor de mercado del gigante Intel (107.000 millones). La gran intuición de Nvidia fue ver cómo la industria podía seguir aumentando la potencia de cálculo, incluso cuando la velocidad de los procesadores tradicionales tocó techo a principios de los 2000. Para ello, proporciona chips y software que dividen el trabajo en partes para que pueda hacerse simultáneamente, lo que se conoce como computación paralela. El hardware que diseña tiene tanta demanda que fabricantes especializados como Taiwan Semiconductor Manufacturing (TSMC) tienen pocos incentivos para dedicar tiempo a suministrar a posibles rivales de Nvidia. El kit de Huang y el software asociado se han convertido en estándar entre los desarrolladores de IA y en centros de datos ultrarrápidos, que actúan como gigantescos centros de potencia de cálculo para grandes modelos lingüísticos como ChatGPT, de OpenAI.

Como resultado, Huang se está haciendo de oro. El efectivo de Nvidia se ha quintuplicado desde 2020 gracias a que sus ingresos se han multiplicado por ocho. Probablemente seguirá acumulándose. El flujo de caja libre, o cuánto arrojan las operaciones de la compañía después de restar los gastos de capital, será de 200.000 millones o más en los próximos dos años, esperan los analistas de Bank of America. Dos años de dividendos y recompra de acciones al ritmo actual consumirían unos 60.000 millones de esa suma, lo que significa que, en términos netos, la caja de la empresa aumentaría en unos 140.000 millones. Si añadimos esto a la pila de dinero existente, Huang empezaría 2027 con unos 175.000 millones de liquidez ociosa, una cifra superior a la del actual rey del efectivo, Apple. Junto con las acciones de la compañía, que están muy bien valoradas, esto proporciona una amplia capacidad para fusiones y adquisiciones.

Nvidia intentó por última vez una gran operación en 2020, cuando acordó pagar 40.000 millones en efectivo y acciones por Arm, especialista en arquitectura de chips. Huang quería utilizar los diseños básicos de semiconductores de la firma británica para ayudar a que los centros de datos fueran más eficientes en el consumo de energía. El acuerdo fracasó tras dos años de escrutinio por parte de Gobiernos y organismos de control de la competencia de EE UU, China y Gran Bretaña. Nvidia probablemente podría esperar un camino más fácil bajo una Administración Trump más laissez-faire y nacionalista, sobre todo si presentara cualquier acuerdo como el fortalecimiento de un paladín estadounidense de la IA. Pero la compra de otro fabricante de chips probablemente siga estando prohibida. Por ejemplo, Huang podría, en teoría, hacerse con Marvell Technology, de 78.000 millones, por su tecnología de redes para centros de datos y su capacidad para diseñar chips personalizados para desarrolladores de IA. Pero el sector de los semiconductores es global, y China y Europa probablemente se opondrían de nuevo si Nvidia intentara comprar empresas con tecnología escasa, como Marvell o Arm.

Otras opciones

Otras áreas probablemente estén abiertas. La última adquisición exitosa de Nvidia, la de Mellanox Technologies por 6.900 millones en 2019, da algunas pistas sobre el posible pensamiento de Huang. Compró la firma de redes porque podía ver que la computación estaba pasando de trabajar en paralelo en un solo procesador a dividir el trabajo aún más ampliamente entre diferentes chips. Todos estos equipos deben comunicarse entre sí, y Mellanox proporciona el equipo que facilita esas interacciones. La tendencia va en aumento, dada la enorme carga de trabajo que supone el entrenamiento y el uso de modelos de IA. Por poner un ejemplo estilizado, un grupo de 100 servidores que se comuniquen entre sí tendrá casi 5.000 conexiones distintas entre los diferentes puntos, mientras que un grupo de 1.000 tendrá casi 500.000. Esto pone un mayor énfasis en enviar señales por la red con extrema rapidez, razón por la que Nvidia podría en teoría comprar una empresa de redes ópticas como Coherent, valorada en 16.000 millones, y cuya tecnología puede conectar servidores de centros de datos entre sí a la velocidad del rayo.

Huang, que ha demostrado una asombrosa capacidad para prever grandes cambios tecnológicos, también podría ir en direcciones más inusuales. A medida que mejoran los chips de Nvidia, el coste de hacer tareas de cálculo en ellos se ha reducido aproximadamente a la mitad cada dos años y medio. Es probable que esta tendencia se mantenga durante algún tiempo, abaratando el hardware y haciéndolo más omnipresente, y permitiendo que aparezcan más chips de IA fuera de los centros de datos. Por eso, Huang ha hablado repetidamente de nuevos mercados como la robótica, la conducción autónoma y el desarrollo de fármacos. El creciente negocio de capital riesgo de la firma, que posee 1.800 millones de capital en empresas más pequeñas, frente a prácticamente nada hace unos años, ofrece una posible visión del futuro. Huang ha adquirido participaciones en la empresa de análisis Databricks, que está valorando una OPV, en las de robótica Serve Robotics y Figure, y en la de descubrimiento de fármacos Charm Therapeutics.

Por supuesto, las halagüeñas previsiones de los analistas para Nvidia podrían resultar demasiado optimistas. La IA ha avanzado deprisa en los últimos años, en gran parte porque las grandes empresas han dedicado más datos y potencia de cálculo al problema. Un riesgo para Nvidia es que este método de mejora puede estar ofreciendo rendimientos decrecientes, como advierten cada vez más investigadores, lo que llevaría a un crecimiento más lento y a una menor demanda de chips preparados para la IA. Otro peligro es que gigantes tecnológicos como Microsoft y Amazon podrían reorientar el gasto hacia diseños internos especializados como parte de un intento de aliviar el control de Huang sobre la industria. Si cualquiera de estos riesgos se materializa, la tesorería de Nvidia podría crecer más despacio de lo que sugieren las estimaciones actuales.

Por otra parte, una perspectiva menos halagüeña podría incluso impulsar la búsqueda de fusiones por parte de Huang, que tiene un historial de cambios en el negocio en un abrir y cerrar de ojos. Incluso la actual pila de efectivo de Nvidia supera el valor de mercado de casi la mitad de las empresas del S&P 500. Sería una sorpresa que Huang se quedara de brazos cruzados.

Los autores son columnistas de Reuters Breakingviews. Las opiniones son suyas. La traducción, de Carlos Gómez Abajo, es responsabilidad de CincoDías