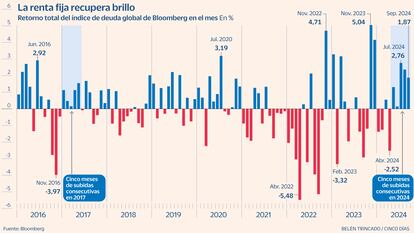

La rebaja de tipos espolea la deuda y suma cinco meses al alza, por primera vez desde 2017

Los gestores ven escaso recorrido a los bonos de gobierno y se decantan por deuda corporativa con grado de inversión

A comienzos de año parecía impensable. Con una inflación que se mostraba más resistente de lo deseado las previsiones que apuntaban a que 2024 estaba llamado a ser el ejercicio de la renta resultaban ser una quimera. Superado el bache de abril, el peor mes para la renta fija en medio año, los bonos han logrado levantar el vuelo y empieza a verse como una alternativa de inversión frente a la Bolsa. En septiembre, un mes en el que la renta variable ha pulverizado máximos, la renta fija no ha quedado atrás. El inicio de la flexibilización monetaria en EE UU y la segunda rebaja de los tipos en la zona euro han sido un revulsivo para que el índice de deuda global que elabora Bloomberg avance un 1,87%.

En comparación con los ascensos del 2% que registra Wall Street o el 4,2% que suma el Ibex, las ganancias resultan modestas, pero le permite encadenar su quinto mes consecutivo al alza por primera vez desde 2017. A medida que las rentabilidades se han ido moderando, el precio que evoluciona de forma inversa ha aumentado. Esta revalorización ha permitido que todas las categorías de deuda entren en positivo en el año, pero continúan sin borrar las pérdidas de los dos últimos años, cuando los bancos centrales se embarcaron en la lucha contra la inflación y llevaron las tasas a máximos de dos décadas. Desde su puesta en circulación el bono español a diez años emitido el pasado mayo gana un 4,33%, frente al 2,98% de la referencia portuguesa vendida a comienzos de año.

Amaury d’Orsay, jefe de renta fija para Amundi, afirma que la rebaja de 50 puntos básicos de la Fed ha desencadenado una impresionante revalorización de las expectativas de recortes y cree que sigue habiendo margen para la rebaja de los rendimientos en los plazos cortos ahora que los indicadores macroeconómicos apuntan a un crecimiento débil, especialmente en la zona euro, donde Alemania se contrajo un 0,1% en el segundo trimestre. “Es posible que el BCE tenga que acelerar el ritmo de los recortes”, subraya. Esta idea se ha visto reforzada en las últimas jornadas con la moderación que muestran los precios.

Unos días después de conocerse que la inflación de Francia y España había caído del 2% en septiembre, ayer se supo que en Italia está ya por debajo del 1%. Los inversores no dudaron en reaccionar y los operadores dan una probabilidad del 85% a un recorte de los tipos en la próxima reunión. “Nos posicionamos a favor de un estrechamiento de los diferenciales de rentabilidades entre EE UU y Europa”, remarca d’Orsay. A pesar de este optimismo, el experto recuerda que los bancos centrales siguen dependiendo de los datos, por lo que la incertidumbre es elevada y la renta fija seguirá siendo volátil. En un contexto en el que los plazos largos de la deuda soberana seguirán estando presionados por los déficits (la semana pasada la rentabilidad de la deuda francesa superó a la española por primera vez desde 2007), desde Amundi creen que las oportunidades más atractivas están en crédito de alta calidad y los mercados emergentes.

Rafael Valera, consejo delegado y gestor de renta fija de Buy & Hold, sigue viendo recorrido a la deuda, especialmente la corporativa, aunque los diferenciales se hayan reducido. “Mantenemos sin cambios la duración media de nuestras carteras y hemos aumentado la calidad crediticia”, destaca. Para el fondo B&H Deuda, que dispone de una rentabilidad media próxima al 4%, la duración es de apenas 1,9 años. En el caso del vehículo B&H Bonds los vencimientos rondan los 3,3 años.

Aunque las rentabilidades de la deuda a más corto plazo han experimentado un fuerte descenso (las letras a 12 meses en España pagan menos del 3%) José María Lecube, director de renta fija en Dunas Capital sigue apostando por los plazos que van desde los 12 meses a los tres años en deuda corporativa. El experto le ve escaso valor en los bonos a medio y largo, especialmente los soberanos. “Con unos déficits elevados, los bancos centrales reduciendo su balance, la necesidad de un mayor gasto en defensa, la creciente dificultad para contener el gasto y la baja productividad será difícil ver a los bonos a medio y largo plazo más abajo del 2% de manera sostenida”, indica. Dentro de la deuda pública, Olivier Sayac, responsable de renta fija tradicional de Crédit Mutuel Asset Management, infrapondera los bonos de Francia y se decanta por los bonos de España y Portugal.

En la misma línea se mueve, David Azcona, economista jefe de Beka Finance, que cree que los plazos ultra largos pueden tener más dificultad. Cuando el bono de EE UU a 10 años ha alcanzado 3,75%, la que para ellos era la primera resistencia, han optado para realizar beneficios y lograr liquidez a la espera de mejores niveles de compra porque es de los que opina que el proceso de revalorización que acompaña a la caída de las rentabilidades a medio plazo parece claro. Aunque las ganancias del último mes han sido generalizadas (soberanos, corporativos, financieros y deuda high yield) Azcona advierte de que muchos inversores se están lanzando a comprar papel de menor calidad por encima del 4%, sin tener en cuenta que las primas que pagan estos bonos son mínimas en términos históricos.