La demanda de letras de los particulares se dispara un 70% en el arranque de año

El repunte de las rentabilidades y la negativa de los bancos a mejorar el pasivo eleva las peticiones de los pequeños inversores a los 7.865,3 millones en el primer trimestre. En la subasta de ayer las peticiones de los minoristas alcanzaron los 715,16 millones, el 15% del total

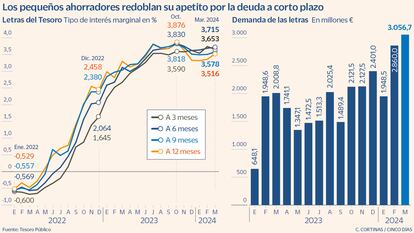

Las letras siguen sin tener rival entre los pequeños inversores. La resistencia de los bancos centrales a bajar los tipos y la negativa de las entidades financieras a mejorar la rentabilidad del pasivo son el ingrediente perfecto para que los minoritarios no solo mantengan, sino que aumenten su apetito por la deuda del Tesoro a corto plazo. Si 2023 estuvo marcado por las colas en el Banco de España para comprar letras, una rareza después de años de tipos cero o negativos, en el arranque de 2024 este producto ha batido su propio récord. En la subasta de ayer en la que los rendimientos de la deuda a nueve meses tocó máximos de noviembre, las peticiones de los minoristas alcanzaron superaron los 715,16 millones, el 15% del total (4.807,47 millones).

En las colocaciones efectuadas en los tres primeros meses del año la demanda de los pequeños inversores ha alcanzado los 7.865,27 millones, un 70,8% más que en el mismo periodo del año anterior, superando también los 6.650 millones registrados en el cuarto trimestre de 2023. En la recta final del pasado ejercicio, las letras recuperaron tirón una vez que el mercado empezó a descontar una pronta e intensa rebaja de los tipos, lo que llevó a muchos ahorradores a comprar de deuda a corto plazo para apurar el final de los tipos en máximos.

Después de una pausa momentánea, la resistencia mostrada por la inflación y los mensajes de cautela lanzados por los responsables monetarios han reajustado las expectativas de tipos. Así, las rentabilidades retomaron la tendencia alcista tanto en el mercado secundario como en las nuevas operaciones. Con los rendimientos de las letras en máximos del pasado noviembre, los inversores intentan repetir el éxito de 2023 contando, además, con que la bajada del IPC convierte a estos títulos en una alternativa sencilla y sin riesgo para batir a la inflación.

Sofía Antón, directora de Auriga Bonos, sostiene que el incremento que ha experimentado la demanda en el arranque de año está motivado en gran medida por las renovaciones que están llevando a cabo los particulares del vencimiento de letras emitidas meses atrás. Los expertos afirman que mientras los bancos centrales no bajen las tasas, las expectativas de tipos altos durante más tiempo seguirán alimentando el bum por las letras y más en un contexto en el que la curva de tipos continúa invertida. Es decir, los plazos cortos pagan más que los largos.

A esto se une el hecho de que los bancos siguen contando con suficiente liquidez. Las entidades siguen sin necesitar ahorro de los clientes, al tener ya cubiertas sus fuentes principales de financiación gracias al ahorro acumulado en pandemia y a las inyecciones de liquidez puestas en marcha por el BCE. Esto unido a la concentración bancaria (que limita la competencia), son las razones que según el Banco de España explican por qué los bancos españoles no han trasladado la subidas de los tipos al pasivo. Filipe Aires, analista de Afi, apunta a que la inversión inmobiliaria y la deuda son, en ausencia de los depósitos, el activo estrella para los ahorradores.

De hecho, los hogares han acelerado la retirada de depósitos. Según datos del Banco de España, en enero las familias y empresas retiraron más de 33.000 millones, aunque solo 8.500 millones corrieron a cargo de las familias. Además de hacer frente a la tradicional cuesta de enero (un mes en el que la tasa de ahorro tradicionalmente desciende), la competencia de las letras también ha incidido. Ese mes los particulares destinaron 1.948,5 millones a la compra de letras, importe que iguala la cifra registrada de febrero de 2023. En aquel mes las colas en el Banco de España acapararon todos los focos, mientras la web del Tesoro sufrió problemas técnicos ante la avalancha de peticiones.

No obstante, el mayor interés se ha registrado en marzo, un mes en el que las actas de los bancos centrales y los últimos datos de inflación han dejado claro que los tipos continuarán altos durante más tiempo de lo esperado. En la subasta a tres y nueve meses de ayer las peticiones no competitivas (correspondientes a particulares) alcanzaron los 3.056,7 millones, récord histórico. La deuda a 12 meses es el plazo que más adeptos acapara. En el primer trimestre la demanda de esto vencimientos entre los particulares alcanzó los 3.300 millones, frente a los 2.017 millones de la deuda a seis meses, los 1.795,7 millones de los nueve meses y los 751,97 millones de la deuda a tres meses.

A la espera de que se actualicen los datos, los minoristas son los principales tenedores de letras. Al cierre del ejercicio los minoristas tenían 24.428 millones en letras. Es decir, se convirtieron en los grandes tenedores de deuda muy corto plazo, con el 34% del total en circulación, muy por delante de las empresas (5.544 millones), los inversores extranjeros (16.529 millones) y las administraciones públicas (4.262 millones).

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días