La presión sobre los ‘cocos’ vuelve al nivel previo a la crisis de Credit Suisse

Este tipo de bonos se vio muy castigado por el formato del rescate del grupo financiero helvético

Los bonos convertibles contingentes (cocos, en la jerga) emitidos por bancos se han recuperado de las pérdidas sufridas por el mercado tras el rescate de Credit Suisse, en una clara señal de que la tensión derivada de las recientes turbulencias financieras está remitiendo. Cotizan ahora al mismo nivel que antes de la crisis.

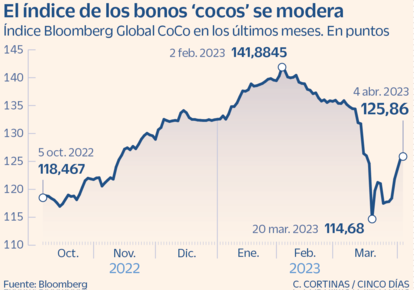

Así, lo muestra el Bloomberg Global CoCo Banking Statistics Index, índice que reúne la cotización de los bonos. Alcanzó su nivel más alto el 20 de marzo, lo que indicaba que había aumentado mucho el temor de que este tipo de deuda sufriera impagos. En las dos semanas posteriores, en cambio, este indicador se ha relajado al nivel del 16 de marzo, antes de la caída de Credit Suisse.

El momento de máximo estrés se produjo tras conocerse los detalles del rescate de Credit Suisse por parte de UBS. Los bonos convertibles contingentes de Credit Suisse se amortizaron por completo, poniéndose a cero su valor. Los inversores perdieron todo su dinero.

Aunque este tipo de productos se concibió para que ayudaran a absorber las pérdidas en caso de quiebra, los dueños de cocos de Credit Suisse consideraron un agravio que ellos perdieran todo el dinero mientras que los dueños de acciones del banco sí recibieron una pequeña compensación, en forma de títulos de UBS.

Los bonos cocos se consideran la deuda más arriesgada que venden los bancos porque están diseñados para imponer pérdidas a los tenedores de bonos o convertirse en acciones si los coeficientes de capital del prestamista caen por debajo de un nivel predeterminado. Los reguladores también pueden amortizarlos si un banco entra en resolución, como así lo decidieron las autoridades suizas.

La modalidad de rescate de Credit Suisse hizo que muchos dueños de cocos de otros bancos quisieran vender, lo que disparó el tipo de interés implícito de estas emisiones. Quienes cobraban exigían cada vez una mayor rentabilidad para quedarse con un activo que parecía tener ahora mayor riesgo. Por eso se disparó el índice de cocos de Bloomberg.

Los temores de los inversores en torno a la banca han ido disminuyendo después de que las agencias de calificación destacaran la solidez de los bancos, que han acumulado reservas de capital desde la crisis financiera mundial.

Desde la firma S&P Global Ratings afirman que Credit Suisse era un “claro caso atípico entre los grandes bancos, y que sus problemas no eran fácilmente replicables”.

También los bancos centrales y los gobiernos han salido en defensa del sector. El BCE insistió además en que en la zona euro el esquema de resolución de bancos establece que, en caso de quiebra, los accionistas asumirán las pérdidas por delante de los tenedores de cocos, lo que devolvió cierta calma al mercado.

Otra señal de mayor relajación respecto a la banca es lo sucedido con los seguros de impago (CDS, en inglés) de deuda bancaria. Este tipo de derivado financiero se utiliza como termómetro sobre el riesgo financiero de un determinado banco.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días