La fiscalidad agresiva de Malta, Irlanda y Países Bajos dispara su productividad por empleado

Los trabajadores de las multinacionales españolas en estas jurisdicciones generaron hasta 1,9 millones de euros per cápita frente a los 363.000 euros de media a nivel global

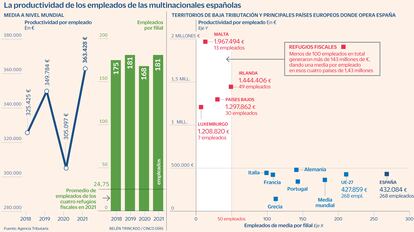

Los trabajadores más productivos de las empresas españolas se encuentran en sus filiales situadas en Malta, Irlanda, Países Bajos y Luxemburgo. Esta afirmación aparentemente categórica no descansa en conceptos como el de la eficacia o la eficiencia, sino en cuestiones puramente tributarias y económicas que convierten a estos territorios de fiscalidad agresiva en los más prósperos del mundo en términos estadísticos. Para muestra, el último Informe país por país (Country by Country Report o CbC, por sus siglas en inglés), publicado hace unas semanas por la Agencia Tributaria. Según los datos, las 123 multinacionales españolas de mayor tamaño, con casi 13.700 filiales repartidas por todo el mundo, registraron en el año 2021 unos ingresos totales de 902.700 millones de euros. Como cada delegación contaba con una media de 181 empleados, la productividad por trabajador se situó aproximadamente en los 364.000 euros. Sin embargo, mientras que en países como España, Francia, Italia o Alemania este indicador rondó los 450.000 euros por asalariado, en los cuatro refugios fiscales de la Unión Europea osciló entre los 1,2 millones y los 1,9 millones de euros por persona, las ratios más altas de todo el mundo.

La mayoría de multinacionales españolas utiliza las filiales en estos territorios de baja fiscalidad para mejorar la eficiencia de su arquitectura tributaria, suelen tener poco personal porque no son centros productivos, pero mueven mucho dinero. Esto explica la elevada productividad de las filiales ubicadas en estas jurisdicciones.

Varios expertos consultados explican que tras este fenómeno se encuentra un proceso continuado de desviación de beneficios hacia las filiales situadas en los territorios con una fiscalidad más favorable hacia las empresas. Es por eso por lo que la tónica se repite a lo largo de los años. En 2019, antes de la irrupción de la pandemia, la productividad media por empleado —siempre en el caso de trabajadores de multinacionales españolas— llegó a superar los 2,3 millones de euros en Malta. En 2018, alcanzó los 6,1 millones en Luxemburgo cuando la media global se situaba en 325.000 euros.

El Informe país por país es una estadística basada en los datos complementarios que tienen que presentar los grandes grupos españoles con una facturación anual igual o superior a los 750 millones de euros en todo el mundo. La última actualización, relativa al año 2021, pone de relieve las consecuencias de la competencia fiscal entre jurisdicciones y “la necesidad de modificar las normas internacionales para que los beneficios tributen allí donde se generan, que es en lo que se está trabajando ahora en la OCDE”, recuerda Francisco de la Torre, inspector de Hacienda del Estado.

El procedimiento actual que siguen las multinacionales, explica el socio fiscal de una de las big four (las cuatro grandes consultoras del mundo, KPMG, PwC, EY y Deloitte), se nutre de “desviar beneficios y activos a las filiales situadas en estos territorios”. Es una práctica “totalmente legal”, recuerda el experto, que concentra beneficios en delegaciones que, en muchos casos, no tienen una actividad propiamente real. Dicho de otra forma, añade De la Torre, son filiales en las que hay muy pocos trabajadores. En 2021, mientras que la media de asalariados por delegación era de 181, Malta registró 13 empleados. Luxemburgo, tan solo siete. A partir de aquí, y dado que la productividad per cápita es el resultado de dividir los ingresos totales entre el número de asalariados, el indicador se dispara. “Como hay pocos empleados por filial, la ratio sale muy elevada. Esto indica que se desvían beneficios y pérdidas del resto del mundo”, apunta De la Torre. “Y no solo las multinacionales españolas. Es un fenómeno global”.

Las maniobras BEPS [desviar beneficios a territorios de baja tributación para pagar menos impuestos], tal y como recuerda Violeta Ruiz Almendral, profesora titular de Derecho Financiero y Tributario de la Universidad Carlos III de Madrid, llevan produciéndose desde hace años en territorios como Luxemburgo y Países Bajos, entre otros. Por eso, recuerda, los países de la OCDE están trabajando para implementar los pilares uno y dos con el objetivo de diluir, o al menos frenar, estas prácticas. El problema, añade, es que a veces es complicado certificar si estas diferencias en cuanto a la productividad por empleado obedecen únicamente a razones tributarias o si detrás también hay aspectos como el mayor desarrollo digital y tecnológico. No obstante, añade el consultor fiscal, las diferencias tan grandes entre las jurisdicciones de flexibilidad agresiva y el resto indican que la mayor parte de la explicación es fiscal.

En el último informe de la OCDE sobre impuestos corporativos, publicado a finales de 2023, el organismo confirmaba que la productividad por empleado tiende a ser más alta allá donde los tipos del impuesto de sociedades son más bajos y en aquellos países o regiones que son polos de inversión extranjera. Para la OCDE, estos cuatro países europeos (así como territorios como Bahamas, Barbados, Bermudas, Islas Vírgenes Británicas o Islas Caimán, entre otros) cumplen todos estos requisitos.

El país por país, añade Ruiz Almendral, sirve principalmente para analizar tendencias a largo plazo, ya que la estadística afecta a muy pocas empresas y cualquier movimiento puede disparar o reducir las magnitudes. La productividad tan elevada en estos cuatro territorios lleva siendo una tónica desde hace años. No lo es tanto, sin embargo, la rentabilidad por empleado (la proporción entre los ingresos y el resultado antes de impuestos), que puede verse ampliada o reducida debido a diferentes causas. En 2021, la media global estuvo en el 9,3%, pero mientras que en Luxemburgo llegó al 49,7%, en Países Bajos fue del -8,7%. Otros años, en Países Bajos e Irlanda se disparaba, mientras que caía en Luxemburgo o Malta. Estas tasas negativas circunstanciales, sostiene De la Torre, se explican por la ingeniería fiscal y por las pérdidas que se imputan a determinadas filiales situadas en territorios de baja tributación.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días