Los precios de los activos inmobiliarios para alquiler se estabilizan tras la bajada de tipos de interés

Las valoraciones de las oficinas han caído hasta un 30%. Vivienda, hoteles y suelo incrementan sus tasaciones

La bajada de tipos de interés por parte del Banco Central Europeo (BCE) en junio ya tiene efectos sobre la valoración de los activos inmobiliarios destinados al alquiler. Aunque ese descenso fue solo en 25 puntos básicos, al 4,25%, durante el primer semestre se ha vivido un freno en las caídas generalizadas en las tasaciones desde 2022, cuando el BCE comenzó a subir el precio del dinero para controlar la inflación. Aunque en oficinas los precios de las propiedades han podido caer un 30% desde hace dos años, algunos tipos de activos como vivienda, suelo y hoteles han cambiado la tendencia.

Fernando Fuente, presidente de CBRE Valuation & Advisory Services, indica que se ha producido un escenario de mayor certidumbre en el mercado. “La estabilización de los tipos de interés tras la subida de los últimos 24 meses ha iniciado un cambio de tendencia en las valoraciones de los activos inmobiliarios, con una mayor estabilidad en los valores después de meses de correcciones a la baja, al igual que un mayor interés por parte del mercado inversor”. Aunque no cree que sea un punto de inflexión, sino más bien la llegada a una estabilidad en el tiempo.

Esta estabilización, asimismo, alcanza los volúmenes de inversión, afectados en 2022 y 2023, por lo que ese dinamismo igualmente puede mejorar las tasaciones. Aunque Fuente llama a la prudencia, porque de momento únicamente se ha producido una rebaja de 0,25 puntos en los tipos.

Roberto Rey, presidente de la consultora y tasadora Gloval, coincide en que la bajada de tipos, pero sobre todo la mayor certidumbre sobre su evolución, afecta de forma positiva a la valoración de los activos en general. “Hemos vivido un alza acelerada histórica que hasta que no llegó a su punto de estabilidad hacía muy difícil estimar valoraciones dada la alta volatilidad de los tipos y la inflación”. Este experto explica que las valoraciones de activos están muy correlacionadas con el bono del Estado a 10 años, que también se ha relajado y su rentabilidad ha caídos desde el pico vivido meses atrás.

Los datos de CBRE indican que el suelo residencial, los hoteles, la viviendas para alquiler y las residencias de estudiantes incrementan su valor. En el caso del suelo, en los primeros seis meses del año, su precio mejora un 5% en Madrid y un 4% en Barcelona y Costa del Sol. Hasta junio, las propiedades hoteleras viven alzas en su importe un 4,5%, frente a la corrección a la baja del 2,45% de 2023. El bum turístico que vive España tras la salida de la pandemia de Covid-19 está tirando del apetito de los inversores por este tipo de inmuebles destinados a los viajeros. En el caso del residencial en arrendamiento, hasta junio el alza ha sido de un 1,5%, mientras que desde 2022 el ajuste ha sido del 3,5%.

Por contra, en oficinas el ajuste continúa en el arranque del año con una caída de precios del 5,78% y un descenso medio desde hace dos años de un 23,9%. El efecto del teletrabajo ha desmotivado el interés de los inversores por estos activos, lo que ha afectado a sus tasaciones. Incluso para las oficinas en zonas secundarias, los importes se han desplomado un 30,3%, según CBRE.

En el caso de la logística y el retail, esta consultora prevé una estabilización después de la pérdida de valor de los dos últimos años. Así, la corrección en logística hasta junio ha sido de un 0,65% tras un ajuste del 16,1% desde 2022. En el caso de los centros comerciales, los precios se mantuvieron en ligeras tasaciones negativas del 0,4% de media. Desde hace dos años, los precios de estas superficies se han ajustado un 12,3%.

Las grandes inmobiliarias

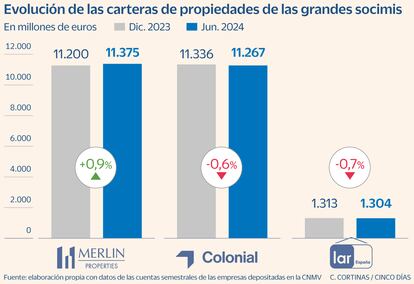

El efecto de los tipos también se ha notado en las carteras de las grandes inmobiliarias. Merlin Properties presentó en su informe semestral una valoración de su portfolio de 11.375 millones de euros, un 0,9% más que seis meses antes. En este caso, el alza se produjo gracias a su nuevo negocio de centros de datos, que se revalorizó un 13,3% (hasta 444 millones), frente a las leves caídas en el resto de sectores: en oficinas (0,4%), logística (0,6%) y centros comerciales (0,3%).

Colonial, sin embargo, todavía ha visto ajustarse la valoración de su cartera, básicamente de oficinas, al recortarse un 0,6%, hasta los 11.267 millones. Esta inmobiliaria centra su actividad en oficinas prime en tres ciudades: París, con una revalorización del 1%; Madrid, también superior en un 0,6%, pero con un descenso del 0,5% en Barcelona en términos like for like o comparables (sin tener en cuenta compras y desinversiones).

Por su parte, Lar España, socimi (sociedad cotizada de inversión en el mercado inmobiliario) focalizada en centros comerciales, igualmente ha sufrido un descenso en la tasación de un 0,7%, hasta 1.304 millones. Precisamente las superficies comerciales han sido de los activos que más perjudicados en los últimos años por la falta de interés de los inversores debido al auge del comercio online.

El directivo de Gloval, no obstante, cree que una bajada de tipos de interés del 0,25% no puede ser la razón en exclusiva y determinante en el nivel de valoración. Fuente, el responsable de CBRE, explica que además de los tipos de interés, para realizar una correcta tasación de un activo se deben considerar dos factores fundamentales: el sentimiento inversor y la operativa del inmueble. “El primer factor, tremendamente influido por los aspectos financieros del mercado global, se ha manifestado con una caída de los volúmenes de inversión ante un mayor riesgo percibido en forma de crecimiento de las rentabilidades lo que conlleva a un ajuste de valores o conocido repricing”, detalla. Pero, en parte, ese parón inversor se ha compensado por la vía de las rentas por arrendamiento, marcada por el efecto inflacionista, “amortiguando por tanto la caída del valor en aquellos inmuebles con una corriente de ingresos estables”.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días