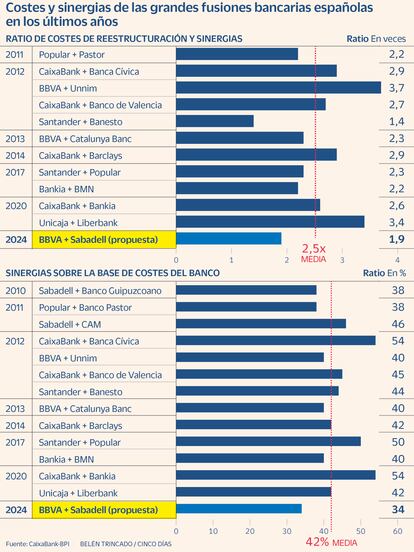

La fusión BBVA-Sabadell será la que menos sinergias generará entre las grandes operaciones de los últimos años

Los ahorros solo representarán un 34% de los costes, frente a una media del 42%, según los analistas de CaixaBank

CaixaBank y Bankia. Unicaja y Liberbank. Y ahora BBVA y Sabadell. Las fusiones bancarias en España han sido constantes en la última década con un objetivo común: sumar sinergias para ahorrar costes. Y según las cifras presentadas al mercado, la fusión entre BBVA y el Sabadell será la que menos nivel de sinergias genere de todas las operaciones que se han llevado a cabo en los últimos años.

“Es relevante que las sinergias sean inferiores al promedio de transacciones pasadas. Esto debería estar relacionado con el hecho de que ambas entidades ya han realizaron importantes planes de reestructuración recientemente, pero también con el coste marginal de aspirar a ahorros adicionales, que es mucho más alto”, explican los analistas de CaixaBank BPI Equity Research en un informe.

El documento señala varios puntos positivos sobre la operación y asegura que la valoración que hace BBVA sobre Sabadell (ofrece una acción del banco de origen vasco por cada 4,83 títulos de la entidad catalana) es atractiva para los accionistas: “La propuesta valora a Sabadell en línea con nuestra visión. Consideramos que la oferta es interesante para los accionistas”. También, refleja que el grupo fusionado mantendría unos altos niveles de capital, muy por encima de las exigencias regulatorias y también superiores a los objetivos de BBVA, aun descontando el impacto por reestructuración que debería acometer.

Porque más allá de ganar cuota de mercado en algún segmento de negocio o de aumentar el tamaño del banco, las fusiones bancarias se llevan a cabo porque suponen un ahorro de los gastos que tiene que afrontar el banco. En ese sentido, permiten aumentar el negocio y operar con una estructura más liviana, porque, habitualmente, estas operaciones conllevan cierres de oficinas en municipios en los que ambas entidades se solapan. También una reducción de la plantilla para eliminar puestos duplicados.

Por ello, se generan dos efectos. En el plazo más inmediato, un fuerte desembolso para afrontar los cierres y los despidos. En el medio y largo, un ahorro de costes por la menor red de oficinas y una plantilla más ligera. Según los datos que presentó al mercado BBVA sobre la operación, fusionar ambas entidades conllevará unos costes de reestructuración de 1.450 millones de euros y generará 850 millones en sinergias al año (750 millones en costes generales y 100 millones en costes de financiación). En general, todos los analistas consideran que se trata de unos costes demasiado bajos en comparación con operaciones similares que se han llevado a cabo anteriormente. Mientras los costes de la fusión BBVA-Sabadell representarán 1,7 veces la cifra de las sinergias generadas, la media de las fusiones que se han llevado a cabo desde 2010 sitúan esa ratio en 2,5 veces, según refleja el informe de CaixaBank BPI Equity Research.

En ese mismo documento, los analistas calculan el porcentaje que representan los ahorros sobre la base de costes. Esa cifra, del 34% para la operación BBVA-Sabadell, es la más baja de entre todas las grandes operaciones que se han producido desde 2010. Es decir, que los ahorros que va a generar la fusión realmente no son tan atractivos como en las fusiones pasadas. La media de estas operaciones es del 42%. Por dar una idea, en la fusión entre Unicaja y Liberbank el porcentaje de las sinergias sobre los costes era del 42% y en la fusión entre CaixaBank y Bankia del 52%. Anteriormente, la fusión entre Bankia y BMN generó unas sinergias que representaban el 40% de los costes, la Santander y Popular del 50% y la de CaixaBank y Barclays el 42%.

Además, hay que tener en cuenta que según la información presentada por BBVA al mercado, los costes de reestructuración no incluyen los gastos que tendría que asumir el banco para romper los acuerdos comerciales que tiene el Sabadell con BNP Paribas en el negocio de depositaría y con Amundi en el de gestión de activos. El propio banco reconoció que esto aumentaría el coste de la operación. “Podría tener un impacto en las cifras totales, pero no damos el desglose porque todavía es muy pronto”, expresó el consejero delegado de BBVA, Onur Genç en la rueda de prensa para explicar la operación.

El primer ejecutivo del Sabadell, César González-Bueno, aseguró que una de las razones para que el consejo de la entidad catalana rechazara la oferta de fusión, era que las cifras infravaloraban los costes en un 60%. El banquero español, que cuenta con Morgan Stanley y Goldman Sachs como asesores, explicó que Sabadell calcula que los costes serían tres veces las sinergias, en lugar de las 1,7 veces que estima BBVA.

“Los números son razonables. Tenemos experiencia en estos procesos. Somos un banco muy activo en este tipo de transacciones. Ambos bancos hemos acometido programas de reestructuración en los últimos cinco años. Tuvimos un ERE en 2021, y sabemos por perfil y categorías cuál es el coste. Además, hemos añadido un margen de seguridad. Por ello pensamos que los números son muy razonables”, valoró Genç al explicar las cifras en rueda de prensa.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días