Ocho compañías preparadas para aguantar las subidas de costes

Los expertos apuestan por líderes sectoriales con capacidad de fijación de precios

La inflación está marcando la evolución de los activos financieros de todo el mundo. Los bancos centrales se han lanzado en tromba a subir los tipos de interés y a endurecer sus políticas monetarias para tratar de embridar los precios.

Ese movimiento ha provocado unas fuertes correcciones bursátiles. Con los costes de la energía y de las materias primas básicas subiendo con fuerza, los gestores ya esperan revisiones a la baja de los márgenes empresariales y de las perspectivas de beneficios en los próximos años.

En este entorno, ¿qué tipo de compañías está mejor preparadas para encarar estas subidas de precios? ¿Qué perfiles empresariales van ser capaces de lidiar con esta situación?

Los gestores destacan que lo más importante va a ser la capacidad que tienen las empresas para trasladar a sus clientes las subidas de costes. En general, los líderes de cada mercado están mejor posicionados para hacerlo, especialmente cuando operan en mercados con pocos competidores.

Además, algunos sectores, como el del lujo, están mejor preparados, puesto que el coste de la materia prima es residual dentro de sus cuentas.

1. LVMH: las marcas de lujo no temen a la inflación

En el mundo del lujo el coste de la materia prima tiene una importancia residual. Lo importante son los intangibles, la marca, la reputación, la exclusividad. Cuando el coste de los materiales de producción representa menos del 10% del precio de venta del producto, como sucede con las colonias o con la alta costura, los tambores de la inflación preocupan más bien poco.

Lo sabe bien el conglomerado francés LVMH, propietario de marcas de moda como Louis Vuitton, Givenchy, Kenzo, Marc Jacobs; de champán, como Moët Chandon; de joyas como Tiffany & Co, Bvlgari o Hublot... En total, más de 76 marcas de firmas de lujo con renombre en todo el mundo.

Para la gestora de fondos de inversión Buy & Hold, se trata de una de las principales posiciones de sus carteras (tanto de fondos como de planes de pensiones), precisamente por su gran capacidad de fijación de precios, al ser líder absoluto en muchos de los mercados en los que opera.

Las acciones presentan un buen punto de entrada, al haber perdido en 2022 un 17% de su valor. Algunos analistas consideran incluso más atractivo comprar las acciones de Christian Dior, que controla el 42% de los activos de LVMH y cotizan todavía con mayor descuento.

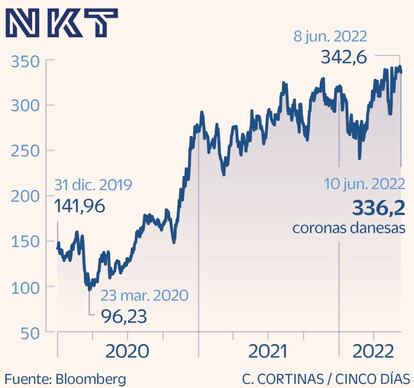

2. NKT: líder en un elemento clave para energía eólica

El gestor de fondos de A&G Banca Privada, Andrés Allende, administra el vehículo DIP Value Catalyst Equity Fund, que ha registrado una rentabilidad del 14% en 2022 pese a lo difícil de este ejercicio. Una de sus apuestas más personales es la compañía danesa NKT, especializada en la fabricación de cables para la transmisión de energía. “Creemos que la demanda de este tipo de componentes se va a disparar por la instalación de muchas granjas eléctricas o aerogeneradores en el mar”, explica el gestor.

La gran ventaja de NKT es que tiene una alta especialización en cables de la máxima calidad, que son fundamentales para optimizar el transporte de la energía cuando el punto de generación está relativamente lejos del lujar donde se consume o se almacena.

“Este es un sector pequeño, y a las grandes eléctricas que instalan nuevas plantas de energía solar no les importa pagar algo más para tener el mejor cableado”, comenta Allende.

Las acciones de esta compañía se han revalorizado este año casi un 20%, pero podrían subir más gracias a los ambiciosos planes de fomento de las energías renovables que se han puesto en marcha tanto en Estados Unidos como en la Unión Europea. También es especialista en cables de fibra óptica.

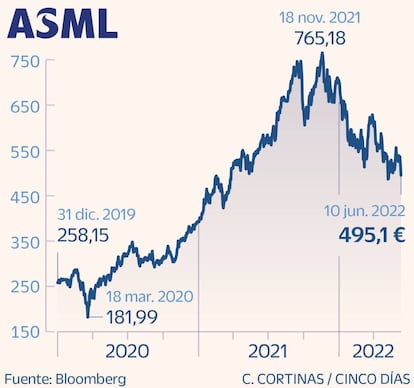

3. ASML: la ventaja de una posición oligopólica

El año pasado se puso de relieve la gran dependencia que hay en todo el mundo del suministro de microchips. Los cuellos de botella pusieron en jaque a los fabricantes de automóviles o la telefonía. De hecho, la UE ya ha puesto en marcha un programa específico para aumentar la producción local de chips y no depender tanto de otros mercados.

La compañía ASML no fabrica semiconductores sino las máquinas especializadas en la imprimación de los chips. Y se trata de un sector tan específico que en la práctica funciona como un oligopolio. David Ardura, director de inversiones de Finaccess Value, explica que “para construir un negocio que pueda hacer la competencia a ASML necesitarías al menos diez años, lo que da idea de las grandes barreras de entrada con las que opera esta compañía”. Así pues, se trata de un sector estratégico, con previsiones de fuerte demanda de chips (que cada vez se utilizan para más componentes, desde gafas virtuales hasta electrodomésticos), y un suministrador clave que opera en un régimen de oligopolio y tiene una fuerte capacidad de fijación de precios.

Además, las acciones de la compañía neerlandesa cotizan muy baratas, un 27% por debajo del precio de inicio de año. “Es un buen punto de entrada para una empresa así”, comenta Ardura.

4. Porsche: coches de alta gama y posicionamiento eléctrico

El fabricante de automóviles Porsche es una de las tesis de inversión más antiguas y exitosas de Iván Martín, presidente y gestor de fondos de Magallanes Value Investors. El grupo alemán, además de ser propietario de la emblemática marca de coches de lujo, también es dueño del 31% del Volkswagen (que controla Audi, Seat, Skoda, Bentley, Bugatti, Lamborghini, Ducati, Scania y MAN).

La fuerte implantación de estas compañías las hace estar mejor preparadas que otros competidores para poder trasladar los incrementos de costes al consumidor final. Especialmente en el caso de los vehículos de alta gama.

Sobre la amenaza que supone el fabricante de coches Tesla, Martín explica que el fabricante estadounidense ha estado perdiendo cuota de mercado en eléctricos en Europa. “Tiene fuertes competidores en gama alta, como el Audi e-Tron o el Porsche Taycan”.

Las acciones de Porsche se han depreciado un 22% en los últimos 12 meses, lo que puede representar una buena oportunidad de compra.

Además, recientemente la compañía adquirió una de las empresas líderes en fabricación de bicicletas eléctricas para diversificar más su negocio hacia la movilidad sostenible.

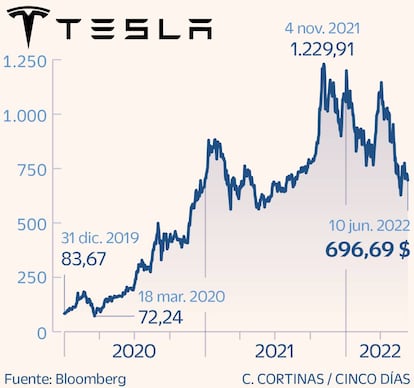

5. Tesla: integración vertical para controlar los gastos

El fabricante de coches eléctricos Tesla, controlado por el multimillonario Elon Musk, es una de las compañías que mayor corrección bursátil ha sufrido este año, casi un 38% de caída. Los inversores dudan de las proyecciones de ventas a largo plazo. Con todo, hay varios fondos que siguen confiando en la empresa. Es el caso de Emérito Quintana, asesor del fondos Numantia Patrimonio, de Renta 4. Este especialista destaca varias fortalezas del fabricante de coches: “tiene una integración vertical de la cadena de producción, por lo que no tiene una fuerte dependencia de los proveedores, como les ocurre a otros competidores; además, es la empresa más destacada en el desarrollo del coche autónomo, porque lleva años recabando y analizando datos de conducción”.

Respecto a los precios, la compañía se ha situado en el segmento alto, lo que no ha impedido que las listas de espera para recibir un nuevo Tesla no hayan parado de crecer en los últimos años. Hay tanta demanda que algunos hasta especulan con el puesto que tienen de recogida y se lo venden a otros más impacientes.

Quintana invirtió por primera vez en 2018, cuando la acción valía 60 dólares y ya se decían que era una burbuja. Ahora se cotizan a 740 dólares.

6. Corticeira: empresa sostenible y con barreras de entrada

Corticeira Amorim es una de las compañías líderes de Portugal gracias al mercado del corcho, sobre todo para tapones de botellas de vino. El país produce el 50% del corcho del mundo (extraído de la corteza de los alcornoques) y Amorim es líder indiscutible del sector. Solo el año pasado registraron unas ventas de 830 millones de euros, un 13% más que el año anterior. Además de corchos para vinos, champanes y licores también producen suelos de corcho, cada vez más demandados.

Muchos fondos españoles y portugueses están aumentando su exposición a Corticeira Amorim, al ser una compañía con una gran capacidad de fijación de precios y tener una baja exposición a las subidas de precios (la compañía controla la explotación de alcornoque).

Los gestores de Metavalor (cinco estrellas Morningstar) han tenido importantes posiciones en Corticeira Amorim. También los de Caja de Ingenieros.

Además de una posición de mercado dominante, una integración de su cadena de producción y capacidad de venta en todo el mundo, Corticeira Amorim también está siendo muy seguida por los inversores por tener un perfil de protección al medioambiente, porque su negocio promueve la conservación de las dehesas de alcornoques, ecosistema clave para preservar la biodiversidad.

7. Fresenius: la fuerza del referente de la gestión hospitalaria

El sector de los servicios de salud es uno de los preferidos por los gestores de fondos para encarar estos tiempos de inflación y volatilidad bursátil. El gasto sanitario es muy inelástico, esto es, que las personas siguen manteniendo un nivel de demanda similar aunque haya subidas de precios.

Una de las empresas favoritas entre los inversores es Fresnius, el grupo hospitalario líder en Alemania, que gestiona 110 centros (30.000 camas) y el año pasado registró unos ingresos de más de 37.000 millones de euros. Además, tiene una filial especializada en servicios de diálisis y otra farmacéutica (con medicamentos para luchar contra el cáncer).

CaixaBank Bolsa Gestión Europa, uno de los fondos de referencia de renta variable europea, mantiene una alta exposición a esta compañía, considerada como un valor de corte defensivo, con un nivel de ingresos muy estable y poco afectado por las subidas de precios.

Una de las últimas firmas en entrar en el accionariado de Fresenius ha sido Cobas Asset Management (presidida por Francisco García Paramés), al valorar especialmente que se trata de “uno de los líderes europeos de la salud gracias a la gestión hospitalaria y los centros de diálisis”.

8. Alphabet: el gran coloso de la publicidad ‘online’

El sector tecnológico es el que más ha sufrido en Bolsa desde que Estados Unidos comenzó a subir los tipos de interés. La valoración de estas compañías depende mucho de las perspectivas de ingresos futuros, y de cómo se computan a precios actuales. Cuantos mayores son los tipos de interés, mayor es el tipo de descuento que se aplica a los flujos de caja de los próximos años, con lo que las compañías valen menos.

David Ardura, director de inversiones de Finaccess Value, considera que este factor ha provocado que el mercado haya salido de forma indiscriminada de las acciones tecnológicas, “equiparando empresas que están en pérdidas con otras que tienen una enorme capacidad para generar ingresos recurrentes y que tienen enormes barreras de entrada en sus negocios, como es el caso de Alphabet [la matriz de Google y Youtube]”,.

Ardura recuerda que cada día cientos de millones de personas consultan el buscador Google, lo que hace que Alphabet acapare “cerca del 80% de la publicidad ‘online’ a nivel mundial”.

Esta fuerte posición de dominio y su limitada exposición a los aumentos de costes hacen que los márgenes de Alphabet no se estén viendo apenas dañados por los incrementos de los precios.