Claves de la banca española en Bolsa: se juega todo a la recuperación

Solventes, más rentables, generosos con su accionariado y beneficiados por el alza de tipos, los analistas apuestan por el sector siempre que no llegue la contracción económica y no se dispare la morosidad

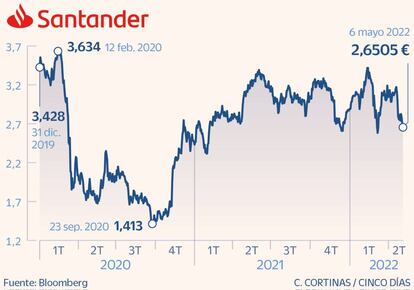

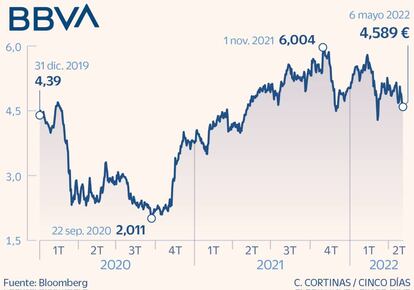

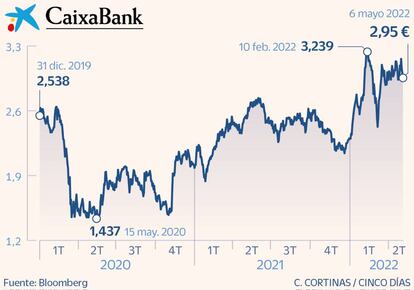

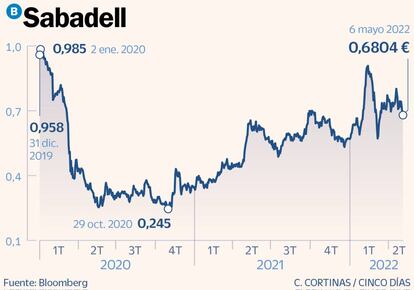

2021 fue el año del despertar de los bancos españoles en Bolsa tras la paralización que supuso la pandemia del Covid en 2020. Y este 2022 iba a ser más de lo mismo, pero a mediados de febrero, días antes de la invasión de Rusia a Ucrania, aparecieron las incertidumbres. Si el pasado año todos terminaron con subidas en sus cotizaciones el optimismo sobre el crecimiento de su margen de intereses, apoyado en tipos de interés más altos, ha tropezado con las dudas sobre la recuperación económica, incluso con la posibilidad de una recesión en el mundo occidental.

Por ello, cuesta entender su evolución diaria en el mercado, con subidas generosas en una sesión, muy superiores al 2%, que tornan en pérdidas de igual cuantía o superior al día siguiente. El balance de este 2022 es de pérdidas en Santander, BBVA y Unicaja, mientras Sabadell, CaixaBank y Bankinter se apuntan subidas importantes. Casualmente o no, estos dos últimos fueron los que peor lo hicieron el pasado año. Y eso que tanto los beneficios de 2021 como los recientemente conocidos del primer trimestre del año han sido muy buenos. Las seis entidades analizadas obtuvieron 5.328 millones de euros de beneficio, lo que supone un 55% más que el año anterior, y con el margen de intereses creciendo casi al 15%. Cifras con capacidad de impulsar sus precios en Bolsa.

Marisa Mazo, subdirectora de análisis de GVC Gaesco, apunta a la cara y la cruz de la banca para los próximos meses. “Los bancos se beneficiarán de la subida de tipos que, sobre todo, se reflejará a partir de junio en las hipotecas concedidas y que dará alegrías especialmente a Unicaja y Banco Sabadell por contar con el mayor apalancamiento operativo”, explica. Y añade: “El riesgo está en que se quiebre la recuperación económica y aparezca la morosidad que, de momento, ha sido contenida por los programas de liquidez de los Gobiernos para impulsar la actividad tras la pandemia”. Unas medidas que han beneficiado especialmente a las pymes con los programas de financiación a través del ICO. En el caso de los particulares, un empeoramiento de la economía aumentaría el paro y debilitaría el “crédito hipotecario, que es el único que crece, ya que el conjunto del crédito lleva 15 años de caída”, explica Mazo.

También la inflación es en sí misma una amenaza para los propios bancos, que verán, como el resto de compañías, una elevación de sus costes después de los grandes esfuerzos realizados para controlarlos. Y un mal año de mercado supone reducir comisiones con valores liquidativos de sus fondos inferiores y con la desaparición de las comisiones de éxito que aplican sobre todo en su gestión de carteras, además de posibles minusvalías en sus carteras de renta fija.

Pero como indica un reciente informe de Goldman Sachs, que resume en crecimiento, crédito y costes las incógnitas de la banca, hay motivos para el optimismo. Espera una subida del 33% para la banca europea en los próximos 12 meses, al calor del alza de tipos que se espera. “A lo largo de 2022 y 2023, el sector seguirá bien capitalizado, con la capacidad de sostener dividendos y aumentarlos a través de programas de recompra de acciones”, señalan. Una misión en la que los bancos españoles están haciendo esfuerzos al volver a los pagos en metálico, elevando el pay out y anunciando o realizando ya recompras de sus títulos para mejorar los ratios.

Santander: Brasil y la compra de Banamex dejan dudas pese al buen resultado

Los 2.543 millones de beneficio de Santander en el trimestre (+58,15%) no terminan de convencer a los inversores. Las dudas sobre el difícil momento de la economía brasileña –con elevada inflación y débil crecimiento– y sobre si podrá mantener unas bajas provisiones el resto del año junto al alza de costes han pesado sobre su cotización. Sin embargo, Nuria Álvarez, analista de Renta 4, valora la buena evolución operativa del grupo y unos niveles de capital en línea con el objetivo ROTE (14,2% trimestral frente al 13,5% objetivo), “por lo que vemos las caídas más como una oportunidad de compra”. Le da un precio objetivo de 3,99 euros. Credit Suisse también ve en Santander una oportunidad de compra y centra su análisis en la adquisición del mexicano Banamex, operación que cree se podrá realizar sin sufrimiento de solvencia y, si fuera necesario, con la venta de activos no estratégicos. Por último, Goldman Sachs ve la cotización en 5 euros en un horizonte de 12 meses y destaca el sólido dividendo y la recompra de acciones, aunque advierte del riesgo de un menor crecimiento y de volatilidad en las divisas.

BBVA: Supera las previsiones en ingresos y reducción de costes

En el banco presidido por Carlos Torres, sus beneficios del primer trimestre han sido unánimemente aplaudidos. Los resultados de BBVA se situaron muy por encima del consenso. El margen de intereses creció el 20% y las comisiones netas el 10%, destacando tanto México como España. Desde Credit Suisse se muestran neutrales, aunque ven su precio objetivo en 5,6 euros (ahora cotiza en 4,59 euros): “Un deterioro potencial en la calidad de los activos en México, con los tipos al alza, y la persistente incertidumbre sobre las fluctuaciones cambiarias en Turquía pesan sobre el futuro del grupo, tras las compras previstas a minoritarios”. Con estos datos, Nuria Álvarez indica que “la buena evolución operativa le ha permitido el cumplimiento de los objetivos a 2024 en este trimestre, tanto en el ratio de eficiencia como en el ROTE. Por ello, lo ve una opción clara de compra con un precio objetivo de 6,91 euros por título. Goldman resalta la buena evolución de los ingresos y la caída de costes en 20 millones de euros respecto al consenso. Es el más optimista, ya que prevé un precio de 7,1 euros en un horizonte de un año.

CaixaBank: Debilidad en el margen de intereses y falta de guías hasta el día del inversor

El próximo día 17 de mayo puede ser clave en la andadura bursátil de CaixaBank, ya que celebrará su Investors Day y podrá ampliar las guías de sus objetivos para el año, así como el tamaño y el momento de su anunciada recompra de acciones. Desde el banco suizo Credit Suisse subrayan una fuerte capacidad de generación orgánica de CaixaBank, ofreciendo amplia flexibilidad para cumplir con el objetivo de dividendo en efectivo del 60% este ejercicio. Es su banco español predilecto aunque muestran su inquietud por un “deterioro de las perspectivas macroeconómicas en España y un retraso prolongado en el calendario de subidas de tipos del BCE”. No obstante, vislumbran capacidad de revalorización hasta los 3,9 euros por acción. Marisa Mazo, de GVC Gaesco, hace hincapié en la caída del margen de intereses en sus resultados, así como en la falta de guías de los gestores durante la presentación de las cuentas. Considera clave una recuperación del pulso comercial en la entidad. Por último, desde Renta 4 recomiendan mantener el valor y dan un precio objetivo de 3,31 euros por acción.

Bankinter: Pocas sorpresas: solidez y un margen pequeño de subida en Bolsa

La cotización de Bankinter sube en el año el 13%, hasta los 5,17 euros, después de la corta ganancia de 2021. Marisa Mazo es rotunda con la entidad dirigida por Dolores Dancausa, debido a que “es un banco que siempre crece y siempre lo hace bien. Es una inversión para dormir tranquilo”, asegura. Nuria Álvarez otorga un precio objetivo a la acción de 6,07 euros y recomienda mantener los títulos a los actuales niveles. De sus resultados de este primer trimestre, resalta el buen comportamiento de los volúmenes, con una inversión crediticia en aumento, la mejora del margen de clientes en el trimestre, el incremento del 3% de los gastos de explotación, que crecen en todas sus áreas geográficas excepto en Evo (-13%), con caída del coste del riesgo y en una tasa de morosidad del 2,2%. Auque, eso sí, recoge un descenso en su capital de máxima calidad de 15 puntos básicos, hasta el 11,9%, frente al ejercicio pasado por el consumo derivado del aumento de los activos ponderados por riesgo y la menor aportación de las plusvalías latentes de la cartera de renta fija.

Sabadell: Adelanta los buenos efectos del aumento de tipos por Reino Unido

El banco de inversión alemán Berenberg eleva el precio objetivo de Banco Sabadell desde los 0,60 euros anteriores a los 0,80 euros y considera oportuno mantener estos títulos, que actualmente cotizan en los 0,68 euros después de registrar una subida de más del 13% en el año (67% en 2021). Destaca el beneficio de 213 millones, que triplica el del año anterior por la subida de los márgenes y los menores costes. Le favorece, además el alza de tipos en Reino Unido (filial TSB), así como las últimas subidas del euríbor. Desde GVC Gaesco indican que cuenta con activos de calidad y está mejorando en ingresos y costes. Sin embargo, aún ven recorrido para el valor, ya que cotiza a 0,4 veces su valor en libros, según la subdirectora de análisis. También son más optimistas en Renta 4 respecto a su valoración, con un precio objetivo de 1,01 euros y un consejo claro de compra. Su analista de banca, Nuria Álvarez, señala que el banco se encuentra cómodo con sus actuales niveles de capital, lo que le permitirá aumentar el porcentaje del beneficio repartido (pay out), que actualmente se encuentra en el 30%.

Unicaja: Favorecido por el alza de tipos en medio de una gobernanza complicada

La cotización de Unicaja Banco registra un descenso superior al 3% en lo que va de año, tras subir más de un 21% en 2021. Actualmente ronda los 0,86 euros por título, aún por debajo del euro por acción que rondaba su cotización cuando estalló la pandemia. De hecho, Unicaja no ha recuperado los niveles previos a la caída bursátil de la primavera de 2020, al igual que suceden con Santander y Sabadell. Para los analistas de Berenberg, Unicaja tiene que “mejorar su evolución bursátil debido a las favorables perspectivas de beneficios (cayeron el 8,5% en el primer trimestre, hasta los 60 millones) y su mayor sensibilidad al incremento de tipos de interés”, visión que comparte la analista de GVC Gaesco, a causa de su mayor apalancamiento operativo. Marisa Mazo, sin embargo, apunta una evolución regular de la actividad comercial, aunque indica que el valor se encuentra barato. La acción apenas se ha resentido de la reciente polémica en su gobierno corporativo, que ha culminado con el anuncio de la reuncia de Braulio Medel como presidente de la Fundación Unicaja, principal accionista del banco.