BBVA se blinda con liquidez extra por 12.000 millones en plena guerra

Crea activos que puede canjear por liquidez en el Banco Central Acelera la gestión del colateral por la posibilidad de que la tensión se dispare

Los bancos están lanzando avisos a navegantes sobre las consecuencias económicas de la guerra en Ucrania. Y no solo lo ponen negro sobre blanco en los documentos que envían a los supervisores, también están tomando medidas de forma activa. BBVA acaba de crear bonos de titulización de hipotecas por unos 12.000 millones, que le permitirán obtener liquidez inmediata ante la ventanilla del BCE. El banco tenía además unos 138.200 millones de activos líquidos de alta calidad (HQLA, por sus siglas en inglés) a cierre de 2021.

La incertidumbre vuelve a campar a sus anchas en el mercado y los directivos toman las medidas adecuadas para afrontar las turbulencias. El BCE reducirá las compras de deuda ante la escalada inflacionista que amenaza la economía y que se sitúa en el 5,8% en la UE.

La entidad que preside Carlos Torres ha creado bonos respaldados por créditos hipotecas por un importe gigante: 12.400 millones de euros. No los venderá en el mercado, sino que se los quedará en balance con el objetivo de lograr liquidez en caso de necesitarla ante la fuente ilimitada de dinero fresco que supone el BCE. En el folleto del fondo de titulización registrado en la CNMV se especifica que "los bonos de la serie A [12.028 millones de euros] se emiten con el objeto de que puedan ser utilizados como garantía en operaciones con el Eurosistema".

Las notas que les asignan DBRS y S&P rozan la matrícula de honor, con AA, mientras que Scope se la concede directamente al asignarle una triple A. Desde el banco señalan que esos 12.000 millones no se pueden computar en los activos líquidos de alta calidad, aunque su disponibilidad, en la práctica, es absoluta.

En otro documento enviado al supervisor español, BBVA destaca que mantiene su objetivo de "garantizar un colchón suficiente de activos líquidos de alta calidad plenamente disponibles, la diversificación de las diferentes fuentes de financiación y la optimización en la generación de colateral para hacer frente a situaciones de tensión de los mercados".

La ratio de la cobertura de liquidez (LCR, por sus siglas en inglés) de BBVA a cierre de 2021 era del 165%, muy por encima del mínimo requerido del 100%. Este indicador garantiza que los bancos tienen un fondo adecuado de activos líquidos de alta calidad que puedan cubrir sus necesidades de liquidez en un escenario de problemas durante 30 días naturales.

Las condiciones de tercera edición de las subastas de liquidez bonificadas (TLTRO III, en la jerga) finalizarán en junio. Entonces, las entidades dejarán de recibir hasta el 1% por la liquidez que han solicitado al BCE. A cierre del año pasado, BBVA mantenía un importe dispuesto del programa TLTRO III de 38.392 millones.

Aunque esa apetecible liquidez remunerada desaparezca, el sustento del Banco Central seguirá disponible para todas aquellas entidades que lo requieran al tipo de interés actual del 0% hasta que este suba. Es un escudo para situaciones de tensión excepcional como la actual. Las subastas de liquidez a siete días se celebran cada semana y las del dinero que ha de devolverse a 90 días, cada mes.

Para que el Banco Central conceda el dinero contante y sonante, las entidades deben dejarle como garantía activos a cambio. Valen para ello bonos soberanos, autonómicos, de empresas, de titulización, determinados créditos que no cotizan... La exigencia habitual es que esas garantías cuenten con una calificación financiera de grado de inversión por parte de las agencias de rating.

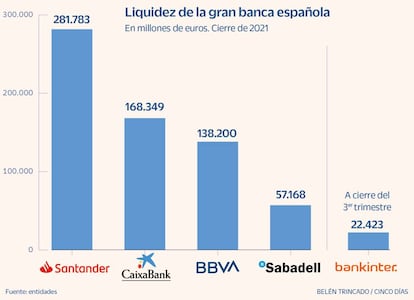

Los bancos del Ibex, con un colchón de 668.000 millones

A prueba de conflictos. Los bancos que cotizan en el Ibex 35 atesoraban activos líquidos de alta calidad por 667.923 millones de euros. Santander tenía 281.783 millones a cierre de 2021; BBVA, 138.200; CaixaBank 168.349; Sabadell, 57.168, y Bankinter, a finales del tercer trimestre del año pasado, 22.423 millones.

Qué se computa. En este importe se computan los activos líquidos de alta calidad (HQLA, por sus siglas en inglés) que deben cumplir con la máxima de que puedan transformarse en efectivo fácil e inmediatamente con pérdida de valor escasa o nula. Es decir, efectivo, reservas de los bancos centrales y determinados valores negociables. La segunda clase de activos que computan como liquidez son todos aquellos que pueden llevarse a la ventanilla de Christine Lagarde y que serán transformados sin el menor problema en dinero contante y sonante, como los bonos de titulización respaldados por hipotecas que se ha quedado BBVA en balance.