El fondo no ha cambiado

Las acciones, cerca de valor razonable

Ha sido una verdadera cuesta de enero en los mercados. El tecnológico Nasdaq Composite ha perdido casi 9 %, en su peor enero desde 2008 y el S&P 500, 5,3 %. Las acciones de energía, por el contrario, han subido 13 % y el petróleo 17 %. Los mercados mundiales de bonos han terminado en rojo.

Hay que tener en cuenta que venimos de crecimientos económicos espectaculares en 2021 y aumentos de beneficios de más del 50 % en algunos casos. Ahora, ante una inflación que ha llegado al 7 % en EE. UU. %, nos encontramos con que la Reserva Federal empieza a tener un tono mucho más restrictivo, no visto desde los años 80. En noviembre los futuros descontaban una única subida de 0,25 % de sus tipos de interés en 2022, pero a finales de enero se han descontado al menos cinco subidas de 0,25 % en el año. A ello se añade la tensión geopolítica en Ucrania, una incertidumbre que poco gusta el mercado. De manera que estamos viendo que la rentabilidad a vencimiento de los bonos aumenta con las expectativas de inflación y de subida de tipos de interés, teniendo en cuenta que venimos de un entorno de tipos reales negativos.

El fondo no ha cambiado

Pero hay que analizar la situación y ver hacia dónde vamos. En realidad el fondo no ha cambiado y el panorama es bastante positivo. La pandemia puede ser una de las sorpresas positivas este año, dados los avances médicos, camino de ser endémica, aunque tendremos que esperar al verano para constatar la vuelta a la normalidad. El caso es que estimamos una reapertura de la economía mucho más rápida, sobre todo en el sector servicios, con aceleración del crecimiento la segunda parte del año en sectores y empresas que más han sufrido la pandemia. De hecho, tenemos por delante de años de crecimiento económico. Aunque hemos reducido la previsión de crecimiento mundial en 2022 de 4,8 % a 4,4 % todavía estamos por encima de 4,2 % del consenso. Además, el crecimiento de beneficios puede ser 13 % globalmente. El nivel de ahorro es muy elevado y el mercado laboral se recupera. Incluso esperamos crecimiento de los beneficios de más del 15 % en 2022 en emergentes, por encima del promedio mundial y más del doble de lo previsto por el consenso.

Aunque la inflación puede seguir alta, debe desacelerar la segunda parte del año, pues la actual subida se debe a la energía y problemas en las cadenas de suministros. En realidad, la inflación estructural, sin energía ni alimentos no elaborados, ha sido en España del 2,1 % en 2021.

Al mismo tiempo, en China observamos recuperación en todos los sectores, con aceleración de la inversión en activos fijos, especialmente fabricación e infraestructuras. Las condiciones crediticias mejoran y los responsables de sus políticas monetarias y fiscales siguen dispuestos a responder a preocupaciones sobre crecimiento.

Las acciones, cerca de valor razonable

Las valoraciones de acciones sobre tecnológicas eran muy altas y estamos viendo rotación hacia valor cíclico. Esta corrección es incluso sana. En realidad la corrección empezó en septiembre de 2020. La relación/precio-beneficios del índice mundial MSCI ACWI ya ha disminuido 20 % desde entonces. El ratio ha pasado de 26 a 20 en EE. UU., 14 en Europa y 12 en emergentes. De hecho, las acciones muestran el mejor aspecto desde marzo de 2021, cerca de valor razonable.

Por otra parte, aunque los mercados descuentan un fuerte endurecimiento monetario, nuestros indicadores de liquidez indican un panorama más equilibrado, neutral para activos de riesgo. El flujo de crédito se está acelerando en el sector privado, habiendo alcanzado 10,2 % del PIB mundialmente. Además, las autoridades chinas han anunciado un recorte de 0,5 % en el coeficiente de reservas obligatorias de los bancos, reducción del tipo de interés de préstamos para pequeñas y medianas empresas y recorte del 0,1 % en el tipo de referencia para préstamos, con una retórica que apunta a mayor flexibilización.

Año de gestión activa

Eso sí, vamos a tener que vivir con la volatilidad. De manera que va a ser un año de gestión activa, no de seguir índices. Entre otros aspectos es posible obtener una rentabilidad por dividendo por encima de una inflación a medio plazo del 3 %mediante grandes compañías líquidas con modelos de negocios sólidos.

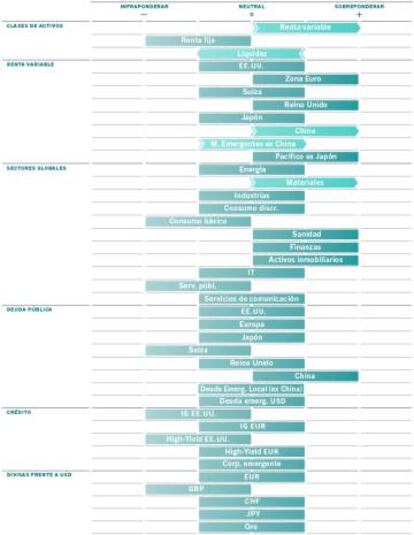

De hecho, hemos sobreponderado de forma táctica la renta variable global, aunque condicionado a la velocidad de ajuste monetario en EE. UU. y resolución de la crisis de Ucrania Hemos pasado las acciones de China de neutral a positivo, pues los indicadores adelantados en el país repuntan, al igual que el impulso crediticio. Además, la represión regulatoria de Pekín a las empresas más poderosas parece haberse detenido por ahora. Con esto las acciones chinas pueden recuperarse de una caída del 20 % en 2021, incluso servir de cobertura si la crisis entre Rusia y Ucrania se intensifica.

Actualmente los sectores de materiales y salud parecen particularmente atractivos y la tecnología ya no resulta excesivamente cara. Estamos más optimistas respecto a materias primas, a las que debe beneficiar un dólar que probablemente alcance máximos en los próximos meses.

Sobre ponderamos bonos del gobierno chino

Los bonos de Gobierno en países de desarrollados ya no solo no ofrecen protección a los ahorros, sino que probablemente sigan dando pérdidas en términos reales. Sin embargo, los bonos chinos muestran rentabilidad a vencimiento del 3 %. Además, los bancos centrales de mercados emergentes se han visto obligados, ante el aumento de la inflación y mercados nerviosos, a ajustar tipos de interés, que están 4 % por encima de los de mercados desarrollados. Si, como esperamos, la inflación comienza a reducirse, estas economías, sus monedas y activos, deberían beneficiarse.

De hecho, los indicadores adelantados en emergentes mejoran mientras el crecimiento en el mundo desarrollado se desacelera. Además, las acciones de mercados emergentes tienden a superar sus pares de mercados desarrollados el 85 % de las ocasiones cuando el dólar se devalúa, aumenta la rentabilidad a vencimiento de los bonos y son menores los tipos de interés reales, hay fortaleza de las materias primas y aumento de la producción, lo que probablemente se cumpla los próximos meses.

La cultura financiera del inversor español ha mejorado mucho

Estas inversiones puedan parecer inversiones exóticas, pero resultan aceptables para el inversor español, cuya cultura financiera ha mejorado mucho. Ya en 2020 un 60 % de los inversores en fondos en España tenía de media un plazo de inversión por encima de los tres años. Además, las entidades financieras han llevado a cabo un gran esfuerzo de asesoramiento y formación de profesionales. De manera que sumando fondos de inversión, de pensiones y otros instrumentos de inversión colectiva el volumen bajo gestión en España superado los 500.000 millones EUR, cerca de 50 % del PIB, cuando en 2008 no llegaba al 17 %. Todavía hay un billón en depósitos bancarios, pero el inversor se está dando cuenta de que con ello pierde capacidad de compra y está siendo activo en buscar soluciones que le permitan cumplir sus objetivos financieros. Más aún, hace diez años había disociación entre objetivos de rentabilidad y nivel de riesgo asumible de los inversores españoles, pero ahora lo primero por lo que preguntan es por el nivel de riesgo.