Mercadona pierde cuota anual por primera vez y Lidl sube al top 3 de los súper en España

Los hogares españoles gastaron un 12,7% más en gran consumo durante 2020

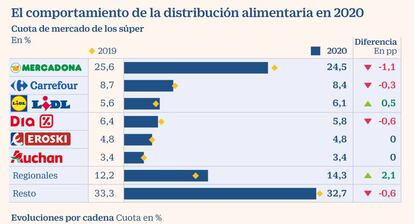

La pandemia ha dejado algunos movimientos relevantes en el reparto de fuerzas dentro de la distribución alimentaria, que ve como sus tres operadores más potentes históricamente pierden fuelle en favor de las cadenas de descuento y de los supermercados regionales.

Lo hacen en un año de crecimiento para el sector. Los hogares españoles gastaron en 2020 un 12,7% en gran consumo, según datos presentados este martes por Kantar Worldpanel, algo motivado por las restricciones para el ocio fuera del hogar. La tarta se hizo más grande y se repartió más en una actividad, la de los supermercados, que suele destacar por su alto grado de competencia.

En ese contexto Mercadona sigue siendo el líder absoluto, con una cuota de mercado del 24,5%, casi tres veces más que su inmediato perseguidor. Sin embargo, ese porcentaje de cierre de 2020 es 1,1 puntos inferior al que tuvo en 2019. De hecho es la primera vez que Mercadona pierde cuota de mercado anual desde que Kantar Wordlpanel inició la serie histórica en 2002. Desde entonces cada año había crecido de forma imparable. Uno de los puntos que más le ha penalizado es el hecho de no ser un formato de proximidad pura, sobre todo en ciertas localizaciones, algo que durante el confinamiento de marzo y abril del año pasado se dejó notar.

"Mercadona sigue siendo muy líder, pero durante los confinamientos los consumidores han probado otras opciones y no han vuelto con el mismo nivel de fidelidad", ha analizado el responsable de distribución de Kantar Worldpanel Florencio García. Para este, el hecho de que la compañía que preside Juan Roig decidiese cerrar el canal online durante las primeras semanas de la crisis sanitaria para garantizar el abastecimiento en sus tiendas también le lastró. "Le hizo perder fidelidad de los clientes. Si no tienes proximidad y no les das esa opción, haces que miren otras oportunidades", ahonda García.

"Hace cuatro o cinco años ser líder en el offline le servía para liderar también en el comercio electrónico. Ahora que este canal es más grande tiene varios competidores por delante", analiza el experto, que identifica las vías que tiene Mercadona ante sí para poder recuperar esa fidelidad. "Tiene que volver a captar en productos frescos. Posee el mayor número de clientes y tiene que convencerles no solo con bajadas de precios, que además afectaría a sus márgenes. Todavía tienen recorrido de apertura de tiendas si quisieran hacerlo, sobre todo en País Vasco, Galicia o Asturias, pero ya ha anunciado que no está en sus planes".

El impulso de Lidl

En el segundo puesto se mantiene Carrefour con una cuota del 8,4%, por el 8,7% del año anterior. Las restricciones de movimientos durante el confinamiento penalizaron a sus hipermercados, más alejados de los núcleos urbanos, pero en los meses posteriores recuperó la mayor parte de la cuota perdida.

El cambio más relevante está en el tercer puesto, al que sube por primera vez Lidl desplazando a Dia. La cadena alemana ganó medio punto y subió hasta un 6,1% de cuota, mientras que la cadena española bajó hasta el 5,8%. El posicionamiento en precios y el atractivo de sus marcas propias han impulsado a Lidl, que ya el año pasado estaba en el top 3 en cuanto a número de clientes, pero ahora también lo ha traducido en cuota. Su modelo, como el de Aldi [que sube hasta una cuota del 1,3%] todavía tiene recorrido. "Tienen un peso de marca de distribuidor más alto que por ejemplo en Alemania. No se van a salir de ahí pero poco a poco pueden incorporar algunas marcas más para que la cesta siga creciendo", analiza Florencio García. Respecto a Dia, este destaca que, pese a perder cuota, sigue mejorando en su transformación.

"Tuvo muy buenos registros en el confiamiento y tiene un fuerte peso en el canal online. El cuarto trimestre vuelve a ganar cuota en frescos, algo que no hacia desde 2017. Hay señales positivas pero el posicionamiento agresivo de Lidl y Aldi en precios le está obligando a reinventarse y está camino de hacerlo", explica el experto de Kantar.

También crecen con fuerza los regionales, que suman un 19,1% si se incluye Eroski, un 14,3% sin la compañía vasca. Su peso en marcas de fabricante y perecederos son sus fuertes, además de su proximidad, que le ha servido para atraer nuevos clientes durante el confinamiento. "El consumidor ha aprendido que puede ir al súper regional y comprar en cualquier sección. Salto adelante como opción de compra completa".

El online

Otro de los triunfadores ha sido el online, que alcanza una cuota del 3,7% sin frescos, y del 2,6% si se incluyen, casi el doble que en 2019. "El reto era generar hábito, y eso se ha conseguido. Estando más en casa se pueden recibir los pedidos y apostar más por el canal", dice García. El 80% de la cuota en este canal se la reparten los operadores tradicionales, aunque Kantar destaca que Amazon sube 1,7 puntos hasta un 5,8%. El operador de comercio electrónico lanzará su servicio Fresh en España. "Es una evolución lógica. Se ha dado cuenta de que es ahí donde está el reto pendiente del sector. En las grandes ciudades tendrá impacto, no será un salto gigante, pero posibilitará que siga creciendo como una opción de compra", añade García.

La guerra de precios que está por venir

Lidl y Aldi han sido los primeros en agitar la guerra de preciosque se viene en la distribución alimentaria, cuyos efectos reales todavía están por llegar. "El momento nos hace pensar en una guerra de precios este año, habrá una batalla por posicionarse por el consumidor, pero no debería ser el único eje", dice Florencio García de Kantar. "Sería un error grave para los distribuidores repetir los fallos de la anterior crisis, que fue posicionarse todos en el mismo sentido. Esto provocaría una erosión de los márgenes que afectaría tanto a distribuidores como a fabricantes. Aunque las bajadas de precios puedan ir bien a corto plazo, en el medio no resultaría atractivo", dice García.

Este confirma que "se están incrementando los descuentos dentro de las principales cadenas, aunque en productos muy concretos. Ahora es más literatura que realidad, no la bajada de precios general que esperemos ver en los próximos meses".