Los mejores fondos para exprimir al máximo el tirón de Wall Street

La inversión en Bolsa estadounidense a través de estos vehículos arroja ganancias en el año del 80%, aún mayores para la inversión en euros

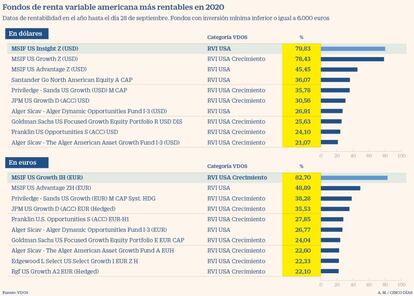

El comportamiento de Wall Street en 2020 dista mucho de los malos resultados de cualquier otro mercado, pese a la incertidumbre del Covid-19 y de las elecciones presidenciales. Y los fondos de inversión son el vehículo más accesible para el minorista para aprovechar esa ola alcista. Según los datos de VDOS Stochastics, los fondos de renta variable americana acumulan una rentabilidad de hasta el 80% –aún mayor si es en euros por su apreciación frente al dólar.– Destacan así, el US Insight Z y el US Growth IH (en euros) de Morgan Stanley, que apuesta por empresas orientadas al crecimiento ubicadas en EE UU o que desarrollen allí gran parte de su negocio.

La mayoría de los fondos destacados por VDOS tienen en común una estrategia de inversión growth, es decir, orientada a compañías cuyos negocios van a crecer mucho a largo plazo, como las tecnológicas, cuyos ingresos aumentan a gran velocidad al tiempo que sus títulos acumulan fuertes revalorizaciones. Así, el Nasdaq, índice tecnológico por excelencia del sector, suma un 20% en el año. Ante tales subidas, surge el debate de si se van a prolongar aún más en el tiempo. Jaume Puig, Director General de GVC Gaesco Gestión, considera que esta estrategia estaría a punto de llegar a su punto álgido. El índice MSCI Value de EE UU cede un 10% en el año, mientras que el MSCI Growth se anota un 25%, lo que supone una diferencia a favor del último del 35%. El contraste es aún mayor en un lustro, cuando la diferencia es del 105%. "Hay veces que la inversión growth se pone de moda y otras, la value, pero esto es como un péndulo", explica Puig, y cuando se llega a un extremo, como asegura que está ocurriendo, cambia la tendencia.

El giro actual es el resultado de cinco catalizadores, detalla. La esperanza de que habrá una vacuna contra el Covid-19 para final de año, la elevada diferencia de múltiplos entre empresas value y growth, el no cumplimiento de las expectativas de negocio de estas últimas y la aparición de indicios de capitulación en inversores value. Por ello, recomienda a los inversores value mantenerse a la espera y a los growth, revertir posiciones. Del otro lado, hay una gran mayoría de gestores que sigue pensando que la exposición a las grandes tecnológicas de EE UU, a través de fondos, seguirá siendo apuesta ganadora en un mundo cada vez más digital.

Dicho esto, parece que las elecciones no influirán en exceso. "Ninguno de los dos podrá cambiar los grandes factores que mueven el mercado: se mantendrá la política monetaria expansiva de la Fed, los estímulos fiscales dada la situación del Covid-19 y el conflicto con China no desaparecerá", explica Philipp Vorndran, estratega de la gestora alemana Flossbach von Storch.

Las encuestas dan una clara victoria al candidato demócrata. Ante esta situación, Francisco Julve, responsable de selección de fondos de A&G Banca Privada, recomienda invertir a través del fondo Robeco BP US Premium, expuesto a sectores defensivos y a servicios de comunicación, al sector financiero y al de consumo discrecional, ya que estos tres últimos "han obtenido históricamente mejores rentabilidades en los seis meses posteriores a las elecciones cuando hay un cambio de partido". Por otra parte, también propone el fondo Alger Small Caps, expuesto al sector sanitario, a pesar de que Biden propone un mayor control del sector farmacéutico.

En cualquier caso, Vorndran llama a los inversores a largo plazo a no anticipar posibles efectos colaterales de los comicios: en 2016 se pronosticó un caos en los mercados si ganaba Trump, lo contrario de lo ocurrido. "En los primeros 15 meses de su mandato, el S&P 500 mantuvo las alzas de forma ininterrumpida. Históricamente, la volatilidad no había estado tan baja", apunta.