La banca pide ampliar los avales ICO por encima de 100.000 millones

Consideran que la cifra se quedará corta para financiar a las empresas. De momento, mañana el Estado habilitará el tercer tramo de la línea de crédito

Confirmado. Las entidades financieras reconocen que el éxito inesperado del teletrabajo les ha llevado a replantearse las hasta ahora fórmulas de trabajo. La aceptación por los clientes ha sido tal que los procesos de digitalización de muchos bancos se han acelerado y los objetivos se han adelantado. Eso sí, los ciberataques han aumentado, pero, por fortuna, según explican desde una gran entidad, se han logrado frenar en su mayoría, y “eso que con el teletrabajo es más complicado y parece que la empresa está más expuesta a estos ataques informáticos, pero hemos salido airosos”, subraya un conocido directivo.

Alguno de los directivos que ha presentado la semana pasada los resultados correspondientes al primer trimestre de la banca reconoce que ciertos ejecutivos de la entidad eran reacios a que el 90% del trabajo de la entidad se llevara a cabo a través del teletrabajo, “pero al final ha sido un éxito”, han reconocido. Pese a ello, y al cambio de forma de operar que esto supondrá para gran parte de las empresas, el consejero delegado de otra entidad que presentó resultados el viernes reconoce que “algunos empleados me piden volver a sus oficinas y a sus despachos”. (Y no me extraña, pero esto es un pensamiento muy personal).

Y hablando de teletrabajo, el jueves, el consejero delegado de Banco Sabadell, Jaime Guardiola, echo un capote tanto al ICO como al conjunto de la banca en la gestión de los créditos con avales del Estado. Guardiola es todo un caballero. Un día antes, su homólogo de Bankia, José Sevilla, también quitó hierro a la hipotética guerra existente entre el ICO y las entidades financieras por los posibles retrasos en la concesión de estos préstamos a las empresas, sobre todo a autónomos y pymes, los colectivos más necesitados de esta financiación como consecuencia de la crisis por el Covid-19. En varios casos, un crédito de 100.000 euros o menos puede ser la salvación o la muerte de una pyme, y ya no digamos de un autónomo.

Pues bien, Guardiola reconoció que inicialmente hubo sus más y sus menos entre el ICO y la banca por la forma y por la tardanza en habilitar los dos primeros tramos de 20.000 millones de euros cada uno correspondiente a la línea de créditos garantizados por el Estado por un volumen total de 100.000 millones. Esta es una de las principales medidas aprobadas por el Ejecutivo el pasado 28 de marzo para reflotar la economía, o por lo menos, para hacer de dique para contener la previsible caída de las pymes si no les llega financiación.

Confirmado, no habrá fusiones ahora. En la actualidad, bancos y Estado deben colaborar

Pero el ejecutivo también aseguró que la polémica se había disipado y, de hecho, intentó justificar los roces iniciales. Aludió al desconocimiento de cómo aminorar las consecuencias de una crisis sanitaria con graves consecuencias económicas sin precedentes en la historia, y habló de lo difícil que puede ser gestionar una avalancha de documentación para aprobar estos créditos con aval ICO con gran parte de los empleados de todos los sectores teletrabajando.

Defendió el papel del sector y del ICO al asegurar que la banca está gestionando “muy bien” la concesión de créditos avalados por el Instituto de Crédito Oficial. Y sentenció: “La banca se merece un poco de reconocimiento y menos tortazos”, para añadir que los bancos están canalizando estos créditos destinados a autónomos, pymes y empresas en plazos “razonables”, porque tramitarlos requiere una serie de autorizaciones de los propios bancos y del propio ICO, recordó. “Los retrasos no van a ser muy graves”, insistió.

José Sevilla también buscó el equilibrio ante una hipotética guerra entre el ICO y la banca sobre la agilidad o no en la concesión de estos créditos avalados. Sevilla apuntó que con 187.000 operaciones tramitadas (según datos del 28 de abril, pero ahora según datos de Economía del viernes ya son 262.432 operaciones avaladas, por un importe de 25.845 millones de euros, que se corresponden a una financiación total para empresas de 33.883 millones) por el conjunto del sector “es inevitable” que se esté cometiendo algún retraso o error, pero “esto es puntual”, recalcó.

Otra fuente bancaria asegura que es cierto “que costó arrancar, pero ahora el crédito fluye, no hay atasco”. Fuentes conocedoras de cómo funcionan tradicionalmente las líneas ICO explican que en 20 días se ha multiplicado por cuatro veces lo que el instituto que preside José Carlos García de Quevedo concede en el mismo periodo. “Se ha alcanzado una velocidad de crucero”, señala.

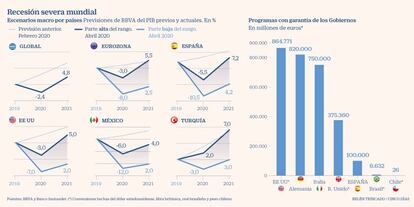

Eso sí, todos los grandes bancos, empezando por Santander y BBVA, han cubierto ya sus correspondientes cupos del primer y segundo tramos, cada uno de 20.000 millones de euros para el conjunto del sector. Mañana martes el Gobierno tiene previsto aprobar en Consejo de Ministros el tercer tramo, de 20.000 millonesMañana martes el Gobierno tiene previsto aprobar en Consejo de Ministros el tercer tramo, de 24.500 millones. Estos mismos bancos y otros aseguran que ya tienen casi comprometidos créditos de esta fase. Sabadell, de hecho, reclamó ya un cuarto tramo. Las principales entidades financieras, de hecho, se han quejado estos días aprovechando la presentación de resultados, que la línea de avales de 100.000 millones se agotará en poco tiempo, y reclaman al Gobierno su ampliación. Las peticiones por parte de pymes y empresas están desbordando las previsiones. Además, mantienen que el Gobierno español ha sido el menos generoso en conceder ayudas a las empresas. Y lo comparan con gran parte de los principales países de la economía occidental.

En su opinión, esto puede ser una importante desventaja ya que los inversores y firmas internacionales con filiales asentadas en España podrían irse a otros países con una mayor cobertura de ayudas públicas, caso de Alemania o Francia.

Eso sí, tanto el Ejecutivo como los bancos reconocen que ahora es necesario arrimar el hombro y afianzar el modelo de colaboración público-privada entre el Estado y la banca. Un buen momento para que las entidades financieras se quiten el sambenito de sector huraño y usurero y mejoren su reputación. “Ahora no somos el problema, somos la solución”, pregonan los responsables de estas entidades. Como reza el Evangelio, “por sus obras los conoceréis”.

También en todas las presentaciones de resultados celebradas entre el 23 y el 30 los banqueros, uno por uno, han rechazado que se puedan producir fusiones mientras dure la crisis sanitaria y sus secuelas. También han descartado llevar a cabo ERTE o ERE durante la misma. No se puede reclamar que se preserve el empleo y la banca aprovechar también para despedir, hay que dar ejemplo, declaró el jueves el presidente de BBVA, Carlos Torres.

Y mientras, los expertos Santiago Carbó, de Funcas; como Rocío Sánchez, de AEB; Carlos Martínez Mongay, de la Comisión Europea, y Luis Teijeiro, de CECA, reclaman una respuesta común europea para el sector financiero, ante la pandemia. consideran que los Gobiernos tienen que ser pródigos para preservar el tejido industrial..