El BCE aplaca al mercado y evita que el virus infecte a la deuda soberana más débil

El interés del bono español a una década bajó al 0,9% desde el 1,2%. Los termómetros de riesgo soberano se desplomaron más de un 20%

La masiva intervención de emergencia anunciada el miércoles por la noche por el BCE ha calmado a los inversores del mercado de deuda. Los 750.000 millones de euros que comprará de bonos soberanos, bancarios y corporativos han servido para ordenar el caos absoluto. Ayer, todas las primas de riesgo se relajaron de manera contundente. Apostar contra un Banco Central es perder de seguro, y los inversores han tomado nota.

Los rendimientos de los bonos de todos los países vulnerables, como España e Italia, se desinflaron. Los inversores entraron en masa ante el compromiso de Lagarde. El bono español a un decenio quedó por debajo del 0,9% frente al 1,22% del miércoles. El del italiano al mismo plazo bajó al 1,8% frente al 2,3%. Pero el movimiento más violento se produjo en el griego. Hasta ahora, el BCE nunca había comprado deuda del último de la clase de la zona euro por su ínfima calidad según las agencias. Pero Lagarde se ha saltado esta norma. Asi, el interés del bono griego a una década se desplomó hasta el 2,3% desde el 3,8%.

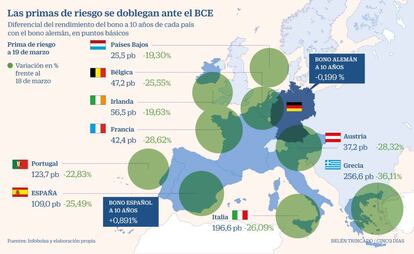

Las primas de riesgo, medidas como lo que pagan de más los países por su deuda a 10 años frente a la alemana, también se doblegaron ante el cañón de dinero del BCE que elevará su balance a niveles inéditos, sí, pero permitirá a los países financiar sin problemas sus planes de emergencia para paliar los efectos del perverso virus que ha infectado a todo el planeta. Los termómetros de riesgo de Italia, Portugal y España se hundieron en una única sesión entre el 20% y el 30%. La prima de riesgo patria acabó levemente por encima de los 100 puntos básicos, después de que el miércoles rozara peligrosamente niveles que no se veían desde 2014.

"El BCE, aparte de confirmar a través de esta 'nueva Lagarde' que no permitirán que los diferenciales se disparen, afirma que no habrá límites en su actuación y que ampliará sus límites temporales y en volumen si es necesario, hasta que juzgue que la crisis del coronavirus ha acabado", señala Jesús Saez, managing director de Natixis. Este experto remarca que el influjo de la nueva jefa del BCE se ha notado en todo el mercado de deuda. Los índices iTraxx [empleados para medir la aversión al riesgo en la renta fija] corrigen y crédito cash que le va a la zaga. Y las cédulas también se benefician "en vena, porque su valor relativo contra la deuda soberana doméstica mejora drásticamente con estos estrechamientos", añade el ejecutivo de Natixis.

El raquítico plan de compras anunciado la semana pasada por la exministra francesa y exdirectora del FMI, de 120.000 millones de euros, se seguirá aplicando, de manera que solo este año le quedan por comprar casi 1,1 billones de euros en deuda de toda clase y condición. Una de las claves del plan antipandemia está en que el BCE comprará casi lo que le dé la gana (se mantiene la condición de que el rating sea como mínimo BBB), cuándo y cómo le dé la gana. Se acaba con la clave del peso de cada país en las compras, como ocurría desde que llegaron las adquisiciones de deuda de la mano de Mario Draghi.

El BCE podrá cargar la munición y disparar contra un único país, si le place. No como hasta ahora que tenía que comprar de manera que Alemania siempre tenía que recibir el mayor importe de adquisiciones. Es más, el BCE ha puesto una fecha límite a las compras: el 31 de diciembre de este año. Pero esta es solo orientantiva. Las adquisiciones seguirán hasta que la peste negra del Covid-19 y que amenaza con una recesión mundial acabe de una vez y para siempre.

En un intento de rememorar la famosa frase que Draghi pronunció en julio de 2012, cuando el bono español a una década había superado el 7% de interés –"el BCE está dispuesto a hacer lo que sea necesario para preservar el euro. Y créanme, será suficiente"–, en el comunicado del miércoles se introdujo una coletilla similar. "El BCE hará todo lo necesario para cumplir su mandato", reza el comunicado.

En un hecho sin precedentes el BCE deja además en el tapete la posibilidad de revisar su propio mandato. En tiempos de Trichet, era una osadía pensar que el Banco Central pudiera hacer algo más que subir o bajar el precio del dinero. "En la medida en que algunos límites autoimpuestos puedan obstaculizar las medidas que el BCE debe adoptar para cumplir su mandato, el Consejo de Gobierno considerará la posibilidad de revisarlos en la medida necesaria para que su actuación sea proporcional a los riesgos a los que nos enfrentamos. El BCE no tolerará ningún riesgo para la buena transmisión de su política monetaria en todas las jurisdicciones de la zona del euro", sentencia el comunicado. El objetivo es que no vuelva a ocurrir lo sucedido de 2010 a 2012. Entonces, las primas de riesgo de los países periféricos se dispararon por la inacción de Trichet. Y pese a que Lagarde dijo la semana pasada que su función no era contener estos diferenciales, lo cierto es que la reconvertida en banquera central ha tratado ahora de enmendar su error.

No todos los miembros del consejo de Gobierno estuvieron de acuerdo con la contundencia que quiso exhibir Lagarde. Y es que algunos silencios son atronadores. En el comunicado se eliminó la coletilla de que la decisión había sido tomada por unanimidad de sus miembros. La agencia Reuters publicó que el gobernador del Bundesbank y su homólogo en Países Bajos se habían opuesto a dejar la puerta abierta implementar más estímulos si fuera necesario.

En definitiva, el objetivo es dar soporte a los planes antiepidemia que han puesto en marcha los distintos países de la UE. España es uno de los más ambiciosos, con una movilización de 200.000 millones de euros, de los que 100.000 millones serán avales directos para que la banca preste dinero sin miedos a la economía real. "Si se produce un impago, estará el estado detrás y detrás del estado estará el BCE y detrás del BCE, la UE. Este es el mantra y lo que se está consiguiendo", explica un directivo de un banco de inversión.