Los mejores valores de 2019: Cellnex, Ferrovial, Inditex, Iberdrola...

Con los bancos y Telefónica flaqueando, Inditex, Iberdrola y Ferrovial son los valores que más han tirado del selectivo español este año. Cellnex es el líder indiscutible con un alza del 98,7%

El Ibex ha quedado claramente a la cola de las Bolsas europeas en 2019. Frente a las rentabilidades superiores al 20% logradas por el Eurostoxx o el Cac, que este año sí han logrado codearse con las alzas de Wall Street, la subida del Ibex queda reducida al 13,59% este año.

El mediocre comportamiento de los bancos, con un peso determinante en el índice y una evolución dispar en el ejercicio, y la incertidumbre política de un año en el que se han celebrado dos elecciones generales y que termina sin formación de Gobierno han terminado por pasar factura al selectivo español.

Hay sin embargo un grupo de valores con brillantes revalorizaciones que han tirado del carro y que confirman el atractivo que, más allá del castigado sector bancario, ofrecen las compañías españolas.

Cellnex despunta con luz propia y es el mejor valor del Ibex en 2019 con diferencia, al haber prácticamente duplicado su valor en Bolsa. Le siguen Ferrovial y Siemens Gamesa, con alzas respectivas en 2019 del 53% y el 48%.

El Ibex queda a la cola de Europa y sube en el año el 13,59%, la mitad de sus vecinos

Y a continuación aparece Inditex, el valor que más ha contribuido al repunte del Ibex en 2019 gracias a su peso en el selectivo, solo superado por el de Santander. El líder textil se anota un alza en el año del 45% y despeja una vez más las dudas sobre su capacidad de seguir creciendo a un ritmo sostenido.

El alza del 33% de Iberdrola, el tercer valor del Ibex por capitalización bursátil, ha sido casi igual de determinante que la de Inditex para el tono positivo del selectivo español.

Por el contrario, la evolución de Telefónica ha sido el mayor lastre, ya que el valor cae en el año el 12% –la tercera mayor pérdida del índice– y es el que más puntos resta al selectivo con su descenso.

La banca sigue sesgando con su marcha bursátil la evolución del índice aunque con su pérdida de capitalización han ido reduciendo paulatinamente su peso en el Ibex. BBVA despunta con un alza del 8,7% , Santander cae el 5,5% y CaixaBank y Bankia pierden el 10,8% y 26,3%, respectivamente.

Cellnex: duplica su valor en un año intenso de compras y ampliaciones

Las constantes compras y las dos ampliaciones de capital de este año han tenido la mejor de las recompensas. Cellnex lleva en el año un alza del 98,7%, con diferencia la mayor del Ibex, y después de haber dejado atrás incluso su máximo histórico de 41,28 euros, marcado en octubre. La compañía ha ampliado capital en 3.700 millones de euros este año y en la segunda ampliación, por 2.500 millones en octubre, la demanda superó en 38 veces la oferta. Este mes ha comprado a Orange 1.500 torres de telecomunicaciones y hasta septiembre ha anunciado operaciones en Italia, Francia, Suiza, Irlanda y Reino Unido con una inversión acumulada de 6.800 millones con las que refuerza su liderazgo en Europa.

Ferrovial: casi en máximos en espera de la venta del área de servicios

El año de la confirmación del foco estratégico en las infraestructuras y del cambio en la gestión del día a día –con el relevo de Íñigo Meirás por Ignacio Madridejos– se salda con la segunda mayor subida del Ibex, del 53,4%. El mercado ha premiado la decisión de prescindir del área de servicios –aún en venta y posible fuente de un dividendo extraordinario–, pese a haber incurrido en pérdidas por las provisiones de 345 millones de euros en concesiones en EE UU y de la batalla judicial que mantiene por el control de la autopista canadiense 407 ETR, la joya de la corona y de la que ha dejado de ser el mayor accionista. Se sacude además la incertidumbre del Brexit y acaba el año casi en máximos históricos.

Siemens Gamesa: remontada tras los sobresaltos de los resultados

El errático comportamiento de Siemens Gamesa no ha impedido que el valor se anote un alza en el año del 47,7%, la tercera mayor del Ibex. La cotización ha sufrido abruptos derrumbes este año con las presentaciones de resultados, en las que a menudo no se cumplió con las expectativas. Pero a medida de que se ha rebajado la tensión comercial, el valor ha tomado vuelo. Aún más desde que se conoce el interés de Siemens en comprar el 8% del capital que posee Iberdrola, con lo que zanjaría así la agria disputa que mantienen los dos principales accionistas de la compañía y que ha acabado en los tribunales. La acción remonta más del 36% desde octubre aunque no logra reconquistar el

Inditex: recupera los 100.000 millones de euros de capitalización

Suma y sigue. Inditex ha vuelto a despejar las dudas sobre la continuidad y fortaleza de su crecimiento tras la presentación de resultados del tercer trimestre, el pasado 11 de diciembre. Las ventas del grupo han acelerado hasta el récord y por primera vez quedan al filo de los 20.000 millones de euros en los tres primeros trimestres de un ejercicio, de las que el 70% corresponden a Zara. Los resultados provocaron una oleada de mejoras de valoración por parte de los analistas y han llevado al valor a máximos anuales en la recta final de 2019, al superar los 32 euros por título. El grupo acumula un alza en el año del 45% y revalida su liderazgo por capitalización en el Ibex, con 100.200 millones de euros.

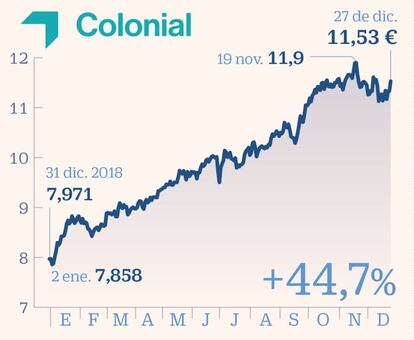

Colonial: las dudas sobre un cambio fiscal la alejan de máximos anuales

El mercado ha premiado este año la apuesta de Colonial por el negocio prime de oficinas en Madrid, Barcelona y París. Prueba de esa decisión estratégica fue la venta este verano de su división de logística a la estadounidense Prologis por 425 millones de euros, unos recursos muy valiosos con los que avanzar en la reducción de su deuda y en su plan de inversiones. La acción de Colonial avanzó casi sin pausa hasta alcanzar en noviembre máximos anuales, cuando su trayectoria se torció. El anuncio de la coalición de Gobierno entre PSOE y Unidas Podemos abre un foco de incertidumbre para las socimis, ante la declarada intención de Pablo Iglesias de modificar la favorable fiscalidad de la que disfrutan.

Grifols: en récord gracias a la renegociación de la deuda y a China

El alza de casi el 40% de este año en Bolsa ha llevado a Grifols a sus máximos históricos. La compañía líder mundial en hemoderivados ha logrado dos grandes hitos este ejercicio, la refinanciación de su deuda –con lo que ha logrado abaratar el coste de un pasivo de 5.800 millones de euros– y la autorización para una de sus planes más exigentes, su expansión a China. En noviembre la compañía logró el visto bueno de las autoridades de competencia de EE UU y de China para su entrada en el capital de su rival china Shanghai RAAS, anunciada en el mes de marzo. El favor de los inversores inclusó obvió que, a septiembre Grifols ganara menos que un año atrás.

Iberdrola: a la cabeza del repunte de los valores defensivos

La eléctrica española se han beneficiado de forma indudable de la búsqueda de valores defensivos que ha marcado la gran parte del año, hasta el punto de marcar un máximo histórico a finales de septiembre en los 9,322 euros. El valor corrige ligeramente desde entonces aunque sin perder el tercer puesto por capitalización del Ibex a final de año, con el que se hizo tras su impulso bursátil durante un difícil 2018.Iberdrola se ha repuesto de la amenaza al recorte de la retribución de la distribución de electricidad y gas de la CNMC, que resultó ser menos, y ha confirmado su apuesta por la retribución al accionista con un alza del dividendo a cuenta de 2019 del 10,6%, aún en la fórmula de scrip dividend.

Aena: atractiva rentabilidad por dividendo de más del 4%

Pese a que va a cerrar 2019 cuatro euros por debajo de su máximo del año marcado en junio, Aena despedirá un buen ejercicio en el que sus acciones se revalorizan un 29%. Esta espectacular subida, recuperando sobradamente lo que perdió en 2018 cuando cayó un 13%, no resta atractivo al valor que sigue contando con el apoyo de los analistas. Bankinter dice que Aena presenta un “gran atractivo en un entorno de tipos bajos que esperamos que se extienda al menos hasta mediados de 2020, debido a un perfil defensivo con gran visibilidad de flujos de caja y cómoda situación financiera”. Además, la compañía ofrece una atractiva rentabilidad por dividendo superior al 4%.