Desmontando el mito de la jubilación a los 40 años

La única vía es ahorrar un capital cercano al millón de euros, algo al alcance de muy pocos profesionales

El movimiento FIRE causa furor en Estados Unidos. Detrás de este fenómeno están las siglas, en inglés, de “independencia financiera, jubilación temprana”. Cada semana se publican decenas de artículos sobre el tema y proliferan los blogs sobre el asunto. Los titulares son golosos: “Así logré dejar de trabajar antes de los 30 y dedicarme a viajar por el mundo”; “¿Cómo jubilarte a los 40? Los trucos para conseguirlo”. ¿Cómo no leer estas historias?

Uno de los gurús de esta filosofía de vida e inversión es el canadiense Peter Adeney, quien se ha hecho famoso por su blog Mr. Money Moustache. Su historia fijó los cánones del género: trabajó mucho, desde muy joven, con buenos salarios, tuvo muy pocos gastos y logró ahorrar antes de los 30 más de 600.000 dólares (con la que entonces era su mujer). Además, pagó la hipoteca de su casa, valorada en 200.000 dólares. Adeney invierte sus activos financieros y aplica la regla del 4%: se gasta solo ese porcentaje de su capital cada año (unos 24.000 dólares), para que nunca se le acabe. Así no necesita trabajar.

Después de él, llegó una recua de admiradores/imitadores. Sam Dogen (alias, Financial Samurai), quien se retiró con 34 años, tras 13 trabajando en la industria financiera; Brandon Ganch (alias, Mad Fientist), que inició un blog en 2012 hablando de consejos fiscales con los que alcanzar la independencia financiera en 2016, y así poder dedicarse a viajar y a la música; Liz Gendreau (alias, Chief Mom Officer), que tiene tres hijos menores de edad y combina consejos financieros con trucos para ahorrar...

Sus historias son irresistibles porque todo el mundo se querría poner en su piel: tener el dinero suficiente para no tener que trabajar, y poder dedicar todo el tiempo al ocio y la familia. El problema, sin embargo, está en los detalles.

Los gurús

Mr. Money Moustache. Peter Adeney fue el precursor de este movimiento. Él y su mujer trabajaban como ingenieros de sistemas en una empresa informática. Entre los dos ganaban más de 150.000 dólares al año. En 10 años lograron ahorrar 800.000 dólares. Defiende que han logrado vivir con un nivel de gastos que es entre un 50% y un 75% inferior que las parejas comparables. Vive con una renta anual de 24.000 dólares.

Financial Samurai. Sam Dogen trabajó durante 13 años en la industria financiera y en 2012 decidió jubilarse y vivir de las rentas. Tenía 34 años. Empezó a viajar por todo el mundo. Sin embargo, el año pasado escribió un post en el que explicaba que había decidido volver a trabajar. ¿Por qué? Porque la Bolsa estadounidense lleva mucho tiempo subiendo (y puede venir otro crack), porque su hijo ha empezado a ir a la escuela, y Dogen se ha cansado de dedicarse todo el día a su familia.

La Hormiga Capitalista y Al Fin Libre son los dos blogs españoles más activos divulgando la filosofía de la independencia financiera. Llegan a promover el ahorro del 85% de los ingresos.

“La cuestión de la independencia financiera a los 40 años es una quimera. Solo es posible si has heredado un importante patrimonio. Además, los gurús de este movimiento defienden unos patrones vitales poco asumibles: trabajar a destajo durante los mejores años de tu vida, de los 20 a los 40, para luego pasar 50 años viviendo de forma espartana”, explica Javier Domínguez, asesor financiero en Sevilla. “A mí me toca en muchas ocasiones aterrizar las pretensiones y ponerme a hacer números con ellos”.

Los salarios

El primer engaño (o malentendido, si se prefiere) de estas teorías está en los datos de salarios. Todos los gurús de la independencia financiera cobraban unos sueldos muy por encima de la media. De la media de Estados Unidos y Reino Unido (ya de por sí superior a la española). En muchos casos se trata de exempleados de banca de inversión, o de compañías tecnológicas de Silicon Valley, que percibieron altas remuneraciones desde el mismo momento de comenzar su trayectoria laboral. Hay que recordar que, en España, la mitad de los trabajadores gana menos de 1.500 euros netos al mes, y solo el 30% cobra más de 2.000 euros. Unos niveles de ingresos que difícilmente permiten ahorrar mucho.

Otro de los conceptos más manoseados por el movimiento FIRE es el de la austeridad y la reutilización de recursos: cuanto menos gastes, más podrás ahorrar y antes alcanzarás la independencia financiera. Según el gran gurú, Mr. Money Moustache, él no utiliza aire acondicionado porque le basta con abrir las ventanas de su casa para airear. Otros recomiendan no acudir a restaurantes y cocinar siempre la propia comida. O evitar los parques de atracciones “porque la naturaleza te puede dar todo el entretenimiento que buscas”. Pensar que una familia despilfarra su dinero en cosas banales y que con unos cuantos trucos puede multiplicar su ahorro solo puede entenderse desde un supremacismo calvinista. Gastar poco en electricidad y reciclar la ropa de los primos para tus hijos pequeños está bien, pero no bastará para jubilarte a los 40.

“He llegado a ver consejos de estos supuestos expertos que prácticamente te recomiendan irte a vivir a una cueva y comer musgo para gastar poco. Así conectan su filosofía con la preservación del medioambiente. Pero, ¿realmente quieres vivir así teniendo un millón de euros ahorrados?”, añade Domínguez.

Rendimientos y volatilidad

Otro equívoco de los abanderados de la independencia financiera es la rentabilidad de los activos financieros. Su gurú habla de un 4% anual, descontando la inflación (es decir, un 5% o un 6%). No parece mucho. Ahora bien, los mercados financieros son volátiles y pueden atravesar fuertes turbulencias. ¿Qué le pasaría a alguien que haya metido todo su dinero en Bolsa en 2007 si se da cuenta de que, dos años después, ha perdido el 40%? El manual dice que no debería asustarse, que hay una reversión a la media y que es el momento de aumentar sus inversiones, pero la psicología humana no siempre es tan firme, y más de uno se asustaría y metería lo poco le quedase en un depósito. Lograr un 6% de retorno medio anual puede que no sea tan difícil, pero por el camino habrá muchos años y periodos donde habrá fuertes pérdidas.

Por último, el movimiento FIRE suele pasar un poco por alto los gastos asociados a la jubilación. En España, hay que recordar, la esperanza de vida roza ya los 83 años. La generación que ahora tiene 30 (y que quisiera aspirar a jubilarse con 40), va a vivir de media hasta los 90 años. Es decir, que cuando se retirasen, deberían tener un colchón para vivir 50 años. Los primeros, de ocio, familia y esparcimiento pero… ¿qué pasará cuando lleguen a los 75 años? ¿Y a los 80 años? El coste medio mensual de una residencia de ancianos supera los 1.800 euros. Además, al jubilarse tan tempranamente la persona no tiene derecho a una pensión pública (y quién sabe si tampoco a asistencia sanitaria en el futuro, puesto que apenas habría cotizado). ¿Cuánto dinero hay que tener ahorrado para pasar años y años sin ingresos de ningún tipo?

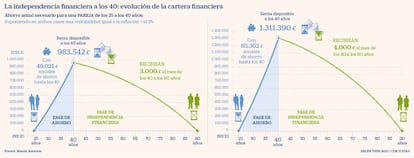

De acuerdo con los cálculos elaborados por la firma Abante Asesores, un matrimonio, que quisiera disponer de una renta mensual de 4.000 euros entre los 40 y los 90 años debería tener ahorrado 1,3 millones de euros cuando dejaran de trabajar. Eso, suponiendo que lograra para sus inversiones un retorno medio anual de inflación más 3% (algo relativamente optimista). Para llegar a esta cifra tendrían que alcanzar un ahorro anual entre los 25 y 40 años de 65.362 euros.

Una pareja que quisiera tener una renta mensual de 4.000 de los 40 a los 90 años debería haber ahorrado 1,3 millones de euros

Paula Satrústegui, socia de asesoramiento patrimonial de Abante explica que cada vez más clientes tienen esa aspiración de la independencia financiera. Asesoramos a muchos clientes sobre este asunto. “Nuestra labor es sentarnos con ellos y hacer una planificación financiera. Lo habitual es que les recomendemos que hagan el cálculo de que pueden vivir hasta los 100 años. A partir de ahí, vemos cuánto dinero necesitarían para lograr el nivel de renta que quieren. Para implementarlo solemos recomendar carteras de fondos de inversión”, apunta.

Las fórmulas para generar rentas periódicas son variadas. La más tradicional es invirtiendo en bienes inmuebles para cobrar un alquiler. Otra opción muy utilizada es comprar una cartera diversificada de acciones que generen buenos dividendos. Y otra opción es hacerlo vía fondos. Se crea una cartera con más perfil inversor, y otra bolsa más conservadora, de la que ir retirando esa renta.

“Para los clientes que nos piden la generación de una renta mensual hemos creado un sistema que optimiza el impacto fiscal”, explica Unai Ansejo, consejero delegado de la firma Indexa Capital. “El modelo selecciona aquellos fondos de su cartera que tienen más minusvalías, y esos son los que se venden para obtener la renta indicada. Luego se reequilibra la cartera para mantener la asignación de activos idónea para el cliente”, explica.

El directivo comenta que el perfil más habitual para quien quiere una renta periódica es el de algún emprendedor que ha vendido su empresa (normalmente una start-up). También hay personas que han heredado un piso o una finca entre varios hermanos, lo han vendido y ahora quieren generar una renta financiera.

Los rentistas

Herederos de grandes patrimonios o emprendedores que han vendido su empresa. Ese es el único perfil que se da en España entre cuarentones que viven de las rentas. “Yo solo tengo un cliente tan joven que pueda vivir de su patrimonio, y no de su trabajo. Y puede porque recibió una herencia de cuatro millones de euros. Con el alquiler que percibe de un inmueble y una cartera de acciones con buenos dividendos puede generar una renta de 50.000 euros al año, con lo que tiene suficiente para vivir”, explica Javier Domínguez.

Para este asesor, uno de los malentendidos que explica el fenómeno FIRE es el sesgo de supervivencia. Los gurús que dan consejos sobre cómo ahorrar para jubilarse a los 40 son solo los que lo han logrado. En muchas ocasiones, son personas que han tenido la carrera profesional idónea, que han comprado un inmueble en el momento perfecto, que no han tenido ningún imprevisto familiar grave (como la enfermedad de un hijo, o el desempleo prolongado de uno de los miembros de la pareja). Por cada triunfador que explica su caso de éxito hay tres o cuatro que han fracasado. “Alcanzar la independencia financiera creo que es una pretensión respetable. Otra cosa es que veo mucho más probable alcanzarla con 55 años que solo con 40 años”.