Los fondos se enfrentan a la digestión de 40.000 millones de suelo de la banca

Alrededor de un 30% de los activos traspasados son terrenos y la desinversión se complica si se enfría el mercado promotor

La banca ha ido cumpliendo sus deberes de sacar del balance gran parte de sus activos tóxicos ligados al ladrillo, entre ellos el suelo procedente del crédito promotor. Pero ahora la pelota ha pasado a los grandes fondos que han adquirido esas carteras, que deberán a su vez venderlas a promotoras o afrontar el desarrollo de viviendas.

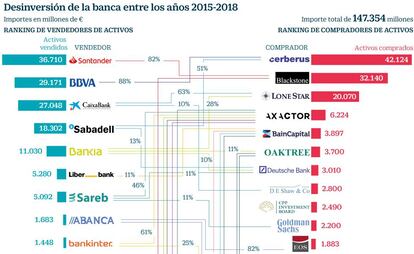

Ante la falta de un dato oficial sobre cuánto suelo poseen estos fondos, los expertos calculan que estas firmas pueden controlar miles de millones de euros en terrenos a valor en libros, pero comprados a las entidades habitualmente con quitas que superan el 65%. En un reciente estudio de Axis Corporate se señala que entre 2015 y 2018 las entidades financieras han traspasado a los grandes fondos 147.354 millones de euros en activos (tanto en créditos fallidos como en adjudicados). José Masip, socio de Axis, apunta que en una amplia muestra estadística de todos estos traspasos analizados por la firma, el 29% del valor corresponde a suelo, lo que significaría una cifra superior a los 40.000 millones. “Se debe activar el mercado secundario, ahora los fondos financieros tienen que traspasar activos a industriales”, que abordarán la construcción de la vivienda, explica Masip. A esa cifra se debe sumar 5.175 millones de euros de parcelas en manos de Sareb, el 15% de su cartera.

Mikel Echevarren, consejero delegado de Colliers y uno de los grandes expertos en los traspasos de carteras, calcula que de los activos que han pasado a los fondos, alrededor de un tercio corresponde a parcelas. “Muchos de los suelos están muy provisionados por los bancos y todavía están en su cartera. Los portfolios que se vendieron en 2013, 2014 y 2015 prácticamente no tenían suelo. Quizás en las transacciones gigantescas de BBVA con Cerberus y Santander con Blackstone haya un componente mayor. Pero de lo que se ha traspasado, no más de un tercio es suelo y de lo que les queda todavía a los bancos por traspasar más del 50% también lo es”, asevera.

Santander, por ejemplo, recientemente creó una sociedad llamada LandMark como gestora de sus 4.000 millones en terrenos, como adelantó Cinco Días en marzo.

Desde KPMG limitan el perímetro de esos solares y las obras en curso traspasadas a fondos a 20.000 millones. Manuel González Mesones, su socio del equipo de carteras bancarias, explica que los fondos deberán dividir esos portfolios entre suelo finalista (listo para urbanizar), más fácil de vender o promover por la propia entidad, y solares sin permisos, en los que deberán esperar o ceder esa gestión a terceros. “Los plazos que los fondos empleen en liquidar sus carteras de suelo dependerá en gran medida de estas decisiones, así como de la capacidad de cada mercado a nivel territorial para absorber el stock de vivienda terminada”, añade.

El problema es que el ritmo de recuperación de la construcción y la venta de vivienda nueva puede no acompasarse con la necesidad de salida de estos fondos, que suelen marcarse plazos de entre cinco y siete años para desinvertir desde la fecha de la compra de activos.

Los visados de obra nueva en España van creciendo, pero a una cadencia suave, con 128.000 viviendas iniciadas el pasado año, según Fomento. Las transacciones de terrenos alcanzaron en 2017 (el último dato del informe Solvia Market View) los 3.500 millones de euros (un alza del 41% interanual), lo que indica que la digestión será lenta. Una dificultad que se agravará si se confirma el enfriamiento de las ventas sobre plano, como aseguran los expertos y las promotoras.

El reto que los expertos del sector ven ahora es cómo se van a desprender de las carteras. “No hay posibilidad ahora mismo de llevar promotoras o servicers a Bolsa por las circunstancias del mercado y si se enfrían las ventas de casas, la salida se complica”, opina un directivo de una de las grandes promotoras.

Los grandes fondos gestionan estos activos a través de servicers en los que tienen como socios minoritarios a entidades financieras. Cerberus mediante Haya; Blackstone con Anticipa y Aliseda; DoBank con Altamira; Lone Star con Coral Homes, o Intrum mediante Solvia.

Además, algunos fondos han comenzado a volcarse en sus propias promotoras para desarrollar producto. Es del caso de Cerberus con Inmoglaciar; Värde mediante Vía Célere y Aelca –que trabajará a su vez para Sareb–; Bain Capital (Habitat), o Castlelake (Aedas Homes).