Quabit rebaja previsiones de entregas de viviendas, ventas y resultado para 2019 y 2020

Culpa del retraso en su plan de negocio a demoras en las obras Como solución compra a su presidente la constructora Rayet

Quabit ha comunicado a los inversores que no cumplirá su plan de negocio en 2019 y 2020, ya que traslada a 2021 parte de las entregas previstas por retrasos en las obras. Además, la cotizada anunció que compra a su presidente, Félix Abánades, Rayet Construcción, que tendrá como eje prioritario el trabajo para el grupo, con lo que la promotora prevé así rebajar las demoras.

Tras Neinor, que ya ha reconocido dos profit warning al mercado en un año en su caso por los retrasos de licencias, es la segunda promotora que avisa de retrasos en sus planes. Metrovacesa también trasladó en la última junta de accionistas que previsiblemente parte de sus entregas de 2020 pasarán al primer trimestre de 2021.

La cifra de negocio de 2019 pasa de 150 millones de euros a 120 millones y en el caso de 2020 será de 300 millones, alrededor de 50 millones inferior. A partir de 2021, la empresa pretende cumplir el anterior plan. En el apartado del ebitda pasa de una previsión resultado positivo para este año y se quedará en una horquilla de hasta 10 millones de pérdida. En el ejercicio de 2020 será de más de 20 millones, cuando inicialmente llegaba hasta los 28 millones.

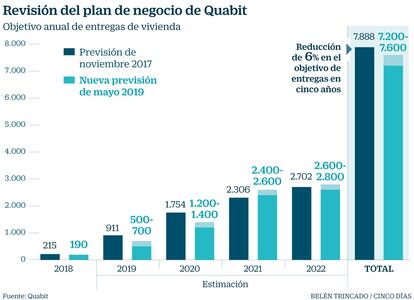

El problema que provoca la rebaja son los retrasos en las entregas de viviendas. Si este año estaba previsto dar las llaves a los clientes de 911 casas, con el nuevo plan serán solo entre 500 y 700. La estimación para 2020 pasa de 1.754 a entre 1.200 y 1.400 viviendas, alrededor del 30% inferior.

A partir de 2021, la empresa mejora sus previsiones, con 2.400 a 2.600 viviendas entregadas, frente a las 2.306 del plan anterior. Y desde 2022 alcanzará la velocidad de crucero, con 2.600 a 2.800 casas.

“El retraso se recupera en el 2021” explica Abánades. “El problema está concentrado en la ejecución de la obra”, justifica.

La compra de Rayet

Por eso, la compañía ha decidido adquirir el 82,95% de las acciones que Abánades controla de Rayet. “Hemos tomado la decisión de comprar Rayet, que será la que en gran parte nos ejecute las obras y así consigamos economías de escala”, apunta. El precio acordado es de 13,1 millones que se pagarán en un 70% mediante la entrega de acciones de Quabit a dos euros (este jueves cotizaba a 1,25 euros a media sesión) y el resto en efectivo.

La valoración de Rayet ha sido encargada a EY, que tasó el 100% de la constructora en más de 15 millones. Abánades asegura que todavía no se ha ofrecido al resto de accionistas de Rayet sumarse a la venta. A su vez, el presidente de la promotora controla el 21,9% de la cotizada, según los registros de la CNMV.

Sobre la posibilidad de que haya accionistas contrarios a que Quabit compre la constructora de su presidente, Abánades opina que ha sido un proceso “transparente” y “al final se ha cambiado acciones de Rayet por las de Quabit, y apunta que con los inversores que han hablado les parece una operación “interesante”. Además, recordó que tras superar el concurso de acreedores, la constructora “salió saneada”, sin deuda. Describe que se ha decidido adquirir Rayet, y no otra empresa, por la facilidad para la integración y porque no hay demasiadas constructoras medianas que operen en las mismas ubicaciones que la promotora.

Quabit pasa así al foco de los inversores que miran con detenimiento a las promotoras tras el primer profit warning de Neinor, en febrero de 2018, y que ha provocado que todas coticen con descuento, superior al 30% en algunos casos, respecto al valor neto de sus activos (NAV). Abánades considera que debido a que estas grandes empresas en este nuevo ciclo inmobiliario todavía no han llegado a su velocidad de crucero en entregas de viviendas, ya que hace falta alrededor de cuatro años para que fructifiquen los proyectos, pero cree que en un futuro las Bolsas mirarán más intensamente “la rentabilidad” de las compañías, “aunque para eso falta uno o dos años”, cree. “Por ahora pesan más las incertidumbres”. Por otro lado, afirma que no ve de momento un empeoramiento del negocio promotor: “Si hay cambio de ciclo será suave”.

Venta de suelo

La compañía también ha decidido aumentar la cifra de venta de suelos, que puede ayudar a mejorar sus cifras de negocio, entre un 10% y un 15% hasta 2022, para alcanzar 110 millones de euros de desinversiones. Concretamente se desprenderá de terrenos en ubicaciones donde ya tienen una posición dominante y, sin embargo, diversificarán en otras zonas, con especial interés de entrar en el Comunidad Valenciana.

Como negocio complementario asimismo se plantea entrar en la promoción de vivienda para alquiler, como ya han hecho Acciona, Metrovacesa y Aedas Homes.

La compañía cuenta con 5,4 millones de metros cuadrados en suelo rústico, por eso su presidente considera como estratégico también trabajar en la gestión de la cartera de terrenos.