NH, objeto de deseo a la espera del mejor postor

La cotización permanece anclada entorno a los 6,3 euros que ofrece Minor en la opa Los analistas creen que este precio no recoge todo el valor de la hotelera y no descartan que aparezca una nueva oferta o que la tailandesa eleve la suya

Verano caliente para NH. La hotelera se ha visto inmersa en las últimas semanas en un pulso por su control que ha provocado movimientos sobresalientes en la cotización. El origen del baile bursátil lo inició la tailandesa Minor al anunciar a principios de junio la compra del 26,5% del capital de la compañía española en poder del grupo chino HNA. Esta adquisición se unía a otro 9% que había obtenido en mayo del fondo Oceanwood, superando así el 30% del capital, con lo que estaba obligaba a presentar una opa por el 100%. Y así lo hará, en dos tramos y a un precio de 6,3 euros, una vez descontados los 0,10 euros de dividendo que ha repartido NH. Está previsto que la junta de accionistas de Minor dé el visto bueno a la opa el próximo 9 de agosto.

Tras formular la operación, apareció un nuevo postor: Hyatt. La estadounidense envió la pasada semana una carta al consejo de administración de NH en la que mostraba su interés por la española. Aunque no concretaba el precio, el mercado anticipó una contraopa a un precio superior al de Minor. Sin embargo, un día después rectificaba y su intención quedaba en saco roto al considerar que la operación era “impracticable” por el control que ya tenía la tailandesa (44% de las acciones).

Todas estas noticias han agitado en los últimos días la cotización de NH. En la sesión en la que Hyatt anunció su propuesta, el valor ganó el 8,9%, pero cuando esta dio marcha atrás, los títulos retrocedieron un 6,4%. Desde entonces, el valor se ha anclado en la zona de los 6,3 euros, que en cualquier caso supone máximos desde 2008. Así, NH sigue desde hace tiempo un comportamiento excelente en Bolsa: en poco más de año y medio el valor de los títulos ha subido más del 60%.

La oferta de Minor se queda algo por debajo de lo que estiman la mayoría de los analistas como precio objetivo. “Nuestra opinión sigue siendo la de no acudir a la opa por varios motivos: infravalora el valor intrínseco de NH Hotel, que estimamos en un rango no inferior a 7/7,4 euros por acción; no incorpora prima de control con respecto a la cotización previa al anuncio, y por eso la cotización sigue anclada sobre los 6 euros; el minorista no tiene nada que perder si no acude, ya que no es descartable que un tercero presente una oferta mejorable, y porque Minor ha declarado que se sentiría cómoda consiguiendo entre un 51% y 55% del capital, lo que le lleva a presentar una propuesta conservadora en precio”, explica Bankinter. Banco Sabadell considera que el interés mostrado por Hyatt, aunque no materializado, añade presión en el consejo de NH y a la propia Minor, que podría verse forzada a mejorar su propuesta.

Está claro que NH va a ser un valor a seguir en las próximas sesiones. Primero, está por ver si tal y como comenta Bankinter, aparece un nuevo interés por parte de otra empresa. En segundo lugar, el 9 de agosto está la celebración de la junta de Minor, y además, en septiembre ejecutará la segunda parte de la adquisición acordada con HNA.

“Recomendamos a los minoritarios mantener las acciones y esperar acontecimientos... porque casi cualquier cambio sobre lo ya conocido le favorecerá”, subrayan los expertos de Bankinter. Kepler Cheuvreux tiene una valoración sobre NH Hotel de 7,20 euros por acción, pero espera que las acciones se queden sobre los 6,3 euros al menos hasta que complete la oferta en septiembre y el proceso de opa concluya en octubre, “a no ser que surjan ofertas competitivas”. “Además, esperamos que el consejo de NH Hotel haga pública una opinión oficial sobre Minor en septiembre, después de contratar a un banco de inversión, aunque su presidente ya ha dicho que no refleja el valor real”, subraya Cheuvreux.

Alfredo Fernández Agras, presidente de NH, manifestó en la junta de accionistas que la operación de Minor está lejos del valor objetivo del consenso de los analistas y del recorrido que le otorga el plan estratégico del grupo. “Para inversores conservadores, recomendamos o bien vender los títulos a mercado o acudir a la opa, con el consiguiente coste de oportunidad. Los más tolerantes al riesgo podrían mantener los títulos con la esperanza de que NH reciba una oferta alternativa”, explican en Renta 4. La firma añade que la acción “está sujeta a la opa de Minor Hoteles”, lo que dificulta que otro tipo de noticias como los resultados del primer semestre, que han superado las previsiones en el lado operativo, se puedan recoger en Bolsa.

Buena marcha del negocio

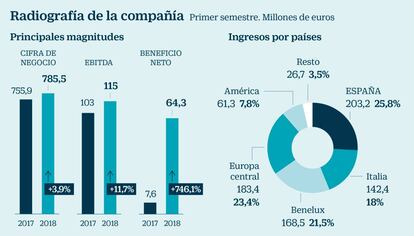

Crecimiento. Ha elevado los ingresos y el beneficio en el primer semestre del año, registrando un alza importante en todos los mercados, especialmente en Benelux (7,4%) e Italia (5,7%).

Aperturas. Durante el periodo se han inaugurado siete nuevos establecimientos en destinos principales de Europa y Latinoamérica y se han reformado otros 13 ubicados en Europa y Estados Unidos.

Deuda. La deuda financiera neta se ha reducido a 229 millones, lo que supone 426 millones menos que al cierre de 2017. Según NH, esta mejora se debe a la conversión anticipada del bono convertible de 250 millones, la favorable generación de caja y la contribución por rotación de activos.

Dividendo. NH ha abonado un dividendo de 0,10 euros brutos por acción el pasado 27 de julio, que supuso un desembolso total de 39 millones.Perspectivas. La empresa ha confirmado un Ebitda de 260 millones para finales de 2018. No obstante, reconoce que el ritmo de crecimiento en el sector turístico “será más sostenible después de ocho años de expansión constante”.