Rentas vitalicias: cómo exprimir hasta el final el ahorro del ladrillo

La venta de una casa cumplidos los 65 años está exenta si se destina a este producto El ingreso mensual es muy superior si se renuncia a dejar el capital en herencia

La idea de una renta que se cobra durante toda la vida puede seducir a cualquiera, más aún si ya se ha llegado a la jubilación y el horizonte se presenta incierto, con una pensión pública que mengua los ingresos con los que se había vivido hasta el momento y la perspectiva de nuevos gastos con los que afrontar la vejez. La prolongación de la esperanza de vida es una realidad, al igual que la caída de ingresos con la jubilación. Y las rentas vitalicias surgen en este contexto como una fórmula con la que asegurarse un ingreso fijo hasta el fallecimiento, aunque para su constitución sea necesario un capital considerable de partida.

Este producto se está abriendo paso entre los jubilados españoles por su innegable atractivo fiscal. Una vez cumplidos los 65 años, la ganancia patrimonial de la venta de una vivienda, un negocio o un paquete de acciones queda libre de impuestos si todo lo ingresado se destina a una renta vitalicia. El requisito es contratarla durante los seis meses posteriores a la venta y el beneficio fiscal se aplica sobre un ingreso máximo de 240.000 euros. El producto despliega por tanto todos sus encantos para quienes tienen la opción de materializar un patrimonio y, cumplidos los 65 años, desean disponer de un ingreso constante durante toda la vejez para completar la pensión pública.

“Hay un nuevo mercado de clientes de rentas vitalicias que deriva de la mejora de la situación económica. Es un efecto colateral de la recuperación del mercado inmobiliario y del aprovechamiento del beneficio fiscal sobre las plusvalías para quien constituye una renta vitalicia. Es una tipología de cliente en expansión”, reconoce Martín Pascual, director gerente de Ibercaja Vida.

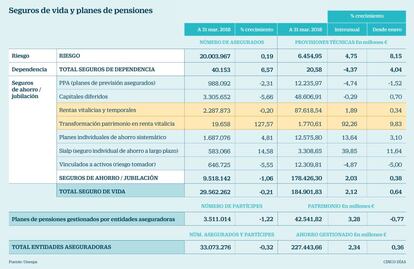

Hasta el mes de marzo, casi 20.000 jubilados habían transformado su patrimonio en una renta vitalicia, una cifra que casi duplica a la del mismo mes del año anterior. El patrimonio acumulado en rentas vitalicias por clientes particulares ascendía a cierre de 2017 a 56.800 millones, el 6,6% más que un año atrás.

“Las rentas vitalicias son el producto de vida con mayor ahorro gestionado en el mercado”, explica José Antonio Iglesias, subdirector general de negocio de VidaCaixa, que gestiona más de 27.000 millones de euros en el producto. Iglesias asegura que con un ahorro acumulado de 60.000 euros, se puede obtener una renta mensual de 150 euros. Aunque el cliente debe saber que la ventaja fiscal de una renta vitalicia se obtiene solo cuando hay una ganancia patrimonial, como sucede en la venta de una casa. No es válido para el rescate de un plan de pensiones en forma de capital, pensando en reinvertirlo en una renta vitalicia, puesto que lo acumulado se considera una renta del trabajo, con distinta tributación.

Algunas entidades como Sabadell ofrecen rentas vitalicias a partir de los 55 años de edad, si bien lo más común es contratarlo entre los 65 –cuando se activa su beneficio fiscal al obtener plusvalías– y los 75 años. La entidad financiera calculará la cuantía de la renta vitalicia en función de la edad del cliente, de la esperanza de vida, del patrimonio de partida y de cuánto se desea legar a los herederos –si todo el capital , parte o nada– y de los tipos de interés, lo que en la actualidad obliga necesariamente a una baja rentabilidad. Así, con los tipos de interés a cero, la rentabilidad que ofrece la renta vitalicia sobre el capital apenas supera el 1%, un rendimiento muy reducido para una inversión a largo plazo que sólo sale airosa en la comparativa con los depósitos.

“En estos productos no hay que hablar de rentabilidades, sino del importe de la renta periódica que se va a percibir. Las rentas vitalicias son el único producto del mercado que permiten cubrir el riesgo de que una persona pueda sobrevivir a sus ahorros y tenga problemas económicos en sus últimos años de vida”, insisten en Sabadell, entidad que aplica un interés técnico en el cálculo de la renta del 1,6%.

Desde Abante, Belén Alarcón, socia responsable del área de planificación financiera y patrimonial, advierte de la importancia de asegurarse de que el tipo de interés del producto sea neto de gastos, ya que su reducida rentabilidad puede menguar aún más a la hora de descontar las comisiones. “Lo habitual es comunicar el tipo de interés neto de gastos”, asegura desde Ibercaja Martín Pascual, donde aplican un tipo técnico del 1,5%.

Alarcón apunta además que la renta vitalicia es interesante si se va a obtener una elevada plusvalía de una venta. En caso de que apenas haya ganancias o de que ya se tenga de un capital disponible, es recomendable analizar si compensa invertirlo en un producto con más rentabilidad, aunque se renuncie a la máxima de la renta vitalicia, la de obtener un ingreso mensual de por vida.

Quien contrate ahora una renta vitalicia debe saber que su producto no se beneficiará de una futura subida de tipos de interés. Así, es muy posible que las rentas vitalicias que se constituyan dentro de dos o tres años ofrezcan rentabilidades superiores a las actuales, pero rescatar una renta vitalicia para constituir otra que dé más interés al capital aportado tiene sus riesgos.

“Se permite el rescate ante casos de necesidad, pero nunca se debe contratar una renta vitalicia si se prevé necesitar ese capital, ya que los rescates son a valor de mercado (con lo que pueden suponer pérdidas de capital) e implican además la devolución de los beneficios fiscales obtenidos durante la vida del producto”, recuerdan desde Banco Sabadell. Así, el capital con el que se constituye la renta vitalicia se invierte de forma mayoritaria en activos seguros, en especial en renta fija. Y una futura subida de tipos depreciará estos activos, lo que puede generar pérdidas al titular del producto en caso de querer rescatarlo.

Con el fin de dar mayores dosis de rentabilidad al producto, algunas aseguradoras también han comenzado a incluir Bolsa. En la Renta Vitalicia Inversión Flexible de Vidacaixa, el 70% de la prima se destina a una cartera de renta fija y el 30% a una cartera de renta variable. Esta es la distribución inicial pero los porcentajes se pueden modificar con el tiempo de modo que la inversión en Bolsa sea mayoritaria. Este producto está pensado para clientes que no tengan la necesidad de dejar a sus herederos un capital fijo en caso de fallecimiento, según explica la entidad. De hecho, la mayor o menor preservación del capital para los herederos es determinante para el cálculo de la renta vitalicia.

Cuanto más capital se desee dejar a los herederos, menor será la cuantía mensual. Por el contrario, la forma de aspirar a la mayor renta mensual posible es renunciar a dejar nada en herencia, en la versión conocida como renta vitalicia con consumo de capital. La modalidad se puede modificar durante la vida del producto, comenzando con una renta mensual inferior para pasar más tarde a una más elevada a costa de ir reduciendo el capital que se dejará en herencia.

Qué hacer con los herederos

El titular de una renta vitalicia deberá tomar la decisión al constituir el producto de si deja el capital con el que la constituye en herencia o no. Si no lo hace, la renta mensual que le corresponderá será mayor. Y si por el contrario, desea preservar todo ese ahorro para sus hijos al fallecer, la renta mensual que le pagará la aseguradora será menor.

También existe la opción de que otra persona siga cobrando la renta vitalicia a la muerte del titular. Esta fórmula está especialmente pensada para la pareja del asegurado. En Sabadell dan la opción de que un tercero, distinto del titular, cobre la prestación en forma de capital (con porcentajes que van desde el 70% al 100% de la prima satisfecha) o de una renta vitalicia, como porcentaje de la renta que estuviera cobrando el titular del seguro.

En VidaCaixa explican que, en función de la solución contratada, se combina la necesidad de complementar los ingresos con la de dejar un capital fijo en caso de fallecimiento a los beneficiarios. “Se modula así el importe de la renta en función de la cantidad que se desee destinar a la herencia”, señala la entidad.