Rentas vitalicias: ¿qué sucederá cuando suban los tipos?

Su rentabilidad ronda el 1% anual pero quedará obsoleta en el medio plazo Economía quiere evitar futuras reclamaciones si no se explicó bien el producto

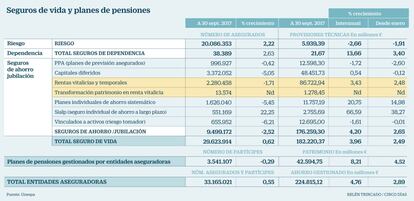

El ahorro para la jubilación no es solo una cuestión para quienes tienen menos de 65 años. La prolongación de la esperanza de vida hace que quien se jubila tenga por delante un largo período en el que complementar su pensión pública con ahorro privado y en el que también tomar decisiones de inversión para maximizar la rentabilidad de ese ahorro. Las rentas vitalicias son la fórmula empleada por 2,28 millones de asegurados para completar sus ingresos llegado el retiro, en la que se acumula un patrimonio de 87.000 millones de euros que ha vinculado su rentabilidad en gran medida a la caída en picado de los tipos de interés de los últimos años y que en los próximos años también va a reflejar el efecto de las subidas de tipos que se esperan.

Las rentas vitalicias ofrecen en la actualidad una rentabilidad anual de entre el 1% y el 1,5% en el mejor de los casos, según reconocen en el sector asegurador. Esta rentabilidad se incorpora a la renta mensual que recibirá el asegurado de forma estable durante toda su vida y que se calculará en función del volumen de capital con que la haya constituido y de su esperanza de vida. Pero ante un escenario de tipos de interés al alza, quien acabe de contratar a los 70 años una renta vitalicia al 1% de interés, bien puede pensar que su producto no es el más atractivo cuando dentro de cinco años, cumplidos los 75, los tipos puedan estar al 2% ó al 3%, frente al cero por ciento actual.

El problema, sobre el que acaba de advertir la Dirección General de Seguros y Fondos de Pensiones, surgirá sin embargo cuando el asegurado que quiera reembolsar su póliza se encuentre con la cruda realidad del mercado: cuando suben los tipos de interés cae el precio de los activos de deuda y por tanto, las carteras pierden valor.

Posibilidad de pérdida patrimonial

En definitiva, los titulares de rentas vitalicias han de saber que si desean reembolsar su póliza para invertir en otro producto más rentable pueden encontrarse con una caída patrimonial, causada por el descenso de precio de los activos de deuda en que invierten las aseguradoras para garantizar esa renta. “No se trata de una cuestión de malas prácticas sino de evitar futuros problemas en la contratación de las rentas vitalicias”, apuntan desde la DGS, que advierte de posibles rescates con pérdidas sobre el importe de las primas pagadas, que además pueden incluir una penalización para el asegurado.

Una fiscalidad muy atractiva

Las rentas vitalicias tienen posiblemente el tratamiento fiscal más atractivo de los productos de ahorro. La parte de renta sujeta a tributación se reduce en función de la edad, de modo que a partir de los 70 años, solo se pagan impuestos por el 8% de la renta percibida.

La renta vitalicia es un reclamo para los mayores de 65 años que hacen plusvalías. Con esa edad, lo ganado con la venta de una vivienda –sea o no primera residencia– o de un paquete de acciones queda libre de impuestos si se reinvierte en una renta vitalicia, con 240.000 euros como límite para el beneficio fiscal. Ha de hacerse en el plazo de seis meses.

En la actualidad, la tasa de reembolso de las rentas vitalicias es muy reducida y ronda el 5%, según fuentes del sector, que insisten en que es un producto que el cliente contrata con la intención de mantenerlo de por vida. Pero el deseo de reembolsarlo a futuro no tiene que ver con la búsqueda de liquidez sino de rentabilidad, para lo que las aseguradoras deberán advertir a partir del 1 de enero de forma obligatoria de la posibilidad de pérdidas.

En Sabadell afirman que “en la documentación comercial de los clientes se recoge la posibilidad de rescatar la póliza con la advertencia de que la ejecución del rescate puede comportar pérdidas de capital”. “Las rentas vitalicias se han vendido de forma masiva por su buena fiscalidad, a menudo como si fueran un depósito, pero para el cliente puede ser más interesante otro producto con más rentabilidad y que tenga fecha de vencimiento”, apuntan desde una aseguradora.

Un producto que complementa la pensión pública

La filosofía de la renta vitalicia es difícilmente replicable por otro producto, puesto que ofrece una renta mensual a modo de pensión complementaria durante un largo período de tiempo. Aunque ese largo plazo signifique asumir una baja rentabilidad en el momento de la contratación. “El tipo de renta vitalicia que se comercializa de forma mayoritaria en España garantiza el 100% del capital a los herederos, el único riesgo es si se reembolsa antes del fallecimiento del titular”, puntualiza Martín Pascual, director de Ibercaja Vida, que afirma que, ante los tipos al cero y la escasa expectativa de rentabilidad, la decisión de la entidad ha sido no incentivar su comercialización.

“El diseño de este producto tiene como finalidad el abono de una renta vitalicia, preservando parte del capital según decida el tomador de la póliza (entre el 70% y el 100% de la inversión) para sus herederos”, añaden desde Banco Sabadell. Así, el asegurado puede optar por una renta vitalicia pura –con ingresos mensuales fijos de por vida y el pago a sus herederos de todo ese capital en caso de fallecimiento– o una renta vitalicia con consumo de capital —en la que optar a una renta mensual mayor a cambio de reducir el capital que se deja a los herederos al fallecer–.

Qué se deja a los herederos

“Para un jubilado que cobra una pensión pública de 1.000 ó 1.200 euros, la renta vitalicia puede devengar un complemento mensual de alrededor de 100 euros y sin que se pierda el capital para los herederos”, afirma José Antonio Iglesias, subdirector general comercial de VidaCaixa. Esta entidad es una de las más activas en la venta de rentas vitalicias, a asegurados en su inmensa mayoría entre los 70 y los 80 años y que crecen a un ritmo del 25% interanual. “Vendemos rentas vitalicias en respuesta a una necesidad de los clientes, con un mensaje de seguridad y siguiendo el protocolo de asesoramiento Mifid propio de los fondos de inversión. Lo hacemos así ya desde hace tres años. No hay que demonizar el producto”, defiende.