Crece la oferta de préstamos al consumo... pero más caros

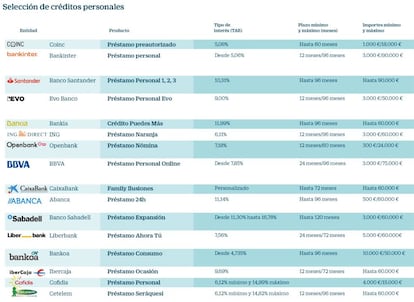

La banca concentra la actividad comercial en este tipo de produtos por el amplio margen de intereses que genera Aprovecha el entorno de crecimiento económico con promociones que oscilan entre el 5% y el 16% de interés TAE

No hace falta que sea Semana Santa o Navidad. En cualquier momento puede surgir la necesidad de financiación para un proyecto, un capricho -como puede ser un viaje o un coche nuevo- o un imprevisto. La banca es consciente y por eso su oferta de préstamos personales es creciente y cada vez menos estacional. Aunque es cierto que las promociones especiales suelen coincidir con épocas de picos de consumo como las vacaciones o las celebraciones navideñas, es posible encontrar en el mercado una amplia gama de créditos durante todo el año. Además, en paralelo, las entidades ofrecen con más frecuencia los conocidos como préstamos preconcedidos, una herramienta comercial que busca incrementar el número de créditos entre los clientes habituales, aunque ellos no los hayan solicitado.

Los bancos han encontrado en este tipo de préstamos comerciales una vía clara para aumentar sus márgenes de intermediación, dada la enorme diferencia entre lo que pagan por los depósitos -un 0,07% de media- y el precio al que cobran los préstamos. Los intereses entre la oferta actual más destacada oscilan entre un 5% TAE y un 16% TAE. La TAE es la referencia en la que hay que fijarse para comparar, ya que que incluye los intereses, gastos y comisiones globales del préstamo.

Los expertos señalan que se trata de productos que permiten financiar la compra de bienes duraderos (muebles, electrodomésticos) o pagar estudios o reformas de una vivienda de una manera rápida y sin demasiadas complicaciones, ya que son más fáciles de obtener que un préstamo hipotecario. Eso sí, advierten que es una fórmula de conseguir dinero en pocas horas que resulta más cara porque los intereses a pagar al banco o al establecimiento financiero de crédito suelen ser mucho más elevados. Asimismo, en muchos casos requieren vinculación.

Los plazos y los importes varían y van desde los 12 hasta los 96 meses y desde los 500 euros a un máximo de 90.000 euros

Con todo, la demanda aumenta a buen ritmo. Según los últimos datos disponibles del Banco de España, el importe de las nuevas operaciones de crédito al consumo a los hogares ascendió a 2.706 millones de euros en febrero de 2018 frente a los 2.109 millones de un año antes. El incremento todavía fue más notable en enero, cuando se prestaron 2.451 millones frente a los 1.945 millones del mismo mes de 2017. Y si se incluyen los créditos a través de tarjetas, al cierre de 2017 el volumen total de estos nuevos préstamos superó al de los nuevos créditos para vivienda, con 42.679 millones frente a 38.863.

Al cierre del año pasado, el saldo vivo pendiente de amortizar en créditos a personas físicas para bienes de consumo y otros fines, como adquisición de terrenos, compra de valores o financiación de viajes, se situó en cerca de 125.000 millones de euros.

Bien a través de internet o en las oficinas se pueden solicitar préstamos que en muchos casos están diseñados para una finalidad en concreto. Los plazos y los importes varían y van desde los 12 meses hasta los 96 meses (8 años) y desde los 500 euros que como mínimo ofrece Abanca hasta los 90.000 euros que pone sobre la mesa el Banco Santander. Esta entidad comercializa el Préstamo Personal 1, 2, 3 exclusivo para clientes que tengan la Cuenta 1, 2, 3 y que además contraten un seguro. La TAE es del 10,31% cumpliendo requisitos y tiene una comisión de apertura del 2,25%, aunque no de estudio. Por su parte, Abanca financia con su Préstamo 24h hasta 60.000 euros al 11,14% TAE con bonificación por domiciliación de la nómina y contratación de un seguro de vida. Hasta 6.000 euros, el crédito se concede a través de una tarjeta de crédito VISA. También cobra por apertura un 1,50% con un mínimo de 120 euros.

Las comisiones de apertura del préstamo son las más habituales, aunque en algunos casos se quitan, como en el Préstamo Nómina de Openbank o en el Préstamo Personal de Cofidis. Otros están totalmente libre de comisiones, como el Préstamo Personal Evo de EVO Banco, el Préstamo Naranja de ING o el Préstamo Ahora Tú de Liberbank. También es posible que no haya comisión de estudio y mantenimiento, aunque sí suele existir una comisión de cancelación anticipada, que por regla regeneral es del 1% si el plazo de cancelación y la fecha de vencimiento es mayor que un año y del 0,50% si dicho plazo no supera un año.

Por otro lado, entre las condiciones para conseguir el dinero, además de ser solvente, se pide llevar la nómina, con ingresos mínimos de 900 euros al mes en Openbank, 1.000 euros al mes para un titular en BBVA o 1.200 euros mensuales en Cetelem. También hay que contratar seguros y hasta tarjetas de crédito, como por ejemplo en Bankoa, que sin embargo tiene uno de los intereses más bajos, desde el 4,735% TAE. Bankinter, con un interés también muy competitivo del 5,06% TAE, e Ibercaja, exigen garantías personales.

En cuanto a los préstamos preconcedidos, Coinc lo anuncia directamente en su web. Promete de 1.000 a 18.000 euros, en función del perfil de riesgo de los ya clientes, y un plazo de hasta 60 meses con un TAE del 5,06%. Es un crédito preautorizado para determinados clientes, que lo pueden solicitar de manera sencilla sin trámites ni papeleos, y sin comisiones.

Muchos otros bancos también ofrecen préstamos preconcedidos a clientes, pero suelen hacerlo a través de correos electrónicos personales. ING o Bankia lo practican de manera muy habitual, además de comercializar préstamos a demanda. Bankia anuncia el Crédito Puedes Más hasta 60.000 euros y hasta 96 meses al 11,99% TAE, al tiempo que venden a los clientes líneas de crédito con otras condiciones. En ING, el Préstamo Naranja tiene una TAE del 6,11% mientras que a los mejores clientes les mejora el interés al 5%. Y también se dirige a los no clientes, a los que no les exige domiciliar la nómina.

En CaixaBank, como ya es política habitual en la entidad para muchos de sus productos, las condiciones de los préstamos están totalmente personalizadas. Así, el tipo de interés y las comisiones varían según el tipo de cliente y la negociación.

Las entidades también ofrecen a sus clientes préstamos preconcedidos con condiciones algo más ventajosas

En Banco Sabadell, el Préstamo Expansión permite contar con hasta 60.000 euros y empezar a pagar a los tres meses. Es decir, que no se paga nada durante el primer trimestre del crédito, apunta la entidad. La TAE va del 11,30% como mínimo a un máximo del 16,78%.

Hoy día, la mayoría de entidades prestamistas ponen a disposición de los interesados calculadoras o simuladores de préstamos, en los que es posible determinar la cuota mensual a pagar en función de la cantidad solicitada y el plazo establecido. También se calculan ejemplos que dan idea de cómo sería la operación completa.

Los préstamos personales o al consumo se formalizan en un contrato en el que se establece la cantidad concedida y las cuotas periódicas a pagar, en las que se incluyen los intereses, comisiones y gastos conforme a las condiciones pactadas, informan en el portal del cliente bancario del Banco de España. Añade que tanto los derechos como las obligaciones del banco y del cliente han de figurar recogidas en el contrato y ambas partes se comprometen a cumplir con lo firmado. Una vez cumplidas las obligaciones asumidas y devuelto el importe concedido por la entidad, se procede a la cancelación del préstamo.

Desde iAhorro explican que, en caso de impago, la entidad a la que se adeuda “podría intentar cobrar tanto embargando nuestros ingresos como nuestros bienes”. Así, aseguran que “lo que tenemos que tener claro es que ningún banco nos concederá un préstamo personal si tenemos impagos en nuestras deudas actuales. Si figuramos en el Asnef u cualquier otro registro de impagos, el crédito personal nos está vetado”. El portal financiero advierte que no todas las finalidades son iguales para el banco. “Solicitar un préstamo para pagar otras deudas es la peor de todas. Pedir dinero para acabar un máster o comprar un coche agrada más a las entidades”.

Consejos antes de la contratación

Pedir el dinero justo. Hay varios elementos y recomendaciones a tener en cuenta antes de solicitar y contratar un préstamo personal o al consumo. Desde Bigbank, un portal 100% digital especializado en créditos, sostienen que en primer lugar, es imprescindible analizar la situación económica en el momento de solicitar el crédito y tener claro cuáles son los ingresos y los gastos que se tienen. Aconsejan que los gastos no superen el 40% de los ingresos así como asegurarse de poder hacer frente al reembolso de las cuotas del préstamo sin incurrir en retrasos o impagos. Además, advierten que nunca se debe pedir más dinero del que se necesita porque “cuanto mayor sea la cantidad solicitada, mayores serán los intereses”.

Plazos de amortización cortos. Las entidades financieras cuentan con productos específicos en los que en función del uso varía el tipo de interés. Pero también hay que tener en cuenta que a mayor tiempo de amortización, por lo general, los intereses serán mayores. “Se debe optar siempre por los tiempos de amortización que, dentro de las posibilidades, sean más cortos”, señala Bigbank, entre cuyos productos se encuentra préstamo personal que no necesita justificación o el Préstamo Plan, dirigido a un fin concreto.

Documentación necesaria. Por otro lado, suele ser necesario cumplimentar un formulario a la hora de solicitar un préstamo y aportar después cierta documentación, como un justificante de los ingresos. Además, no se debe olvidar leer bien el contrato antes de firmarlo. Por ley, todas las entidades deben ofrecer una garantía de desistimiento de 14 días.