Sin sorpresas.

No hubo sorpresa. Tampoco se esperaba. La Reserva Federal de EE.UU. elevó ayer miércoles los tipos de interés en 25 p.b. hasta situarlos en el rango 1,25%-1,50%. Asimismo, los miembros del FOMC revisaron al alza sus proyecciones de crecimiento económico y certificaron su previsión de seguir aumentando los tipos de interés, si la economía funciona de acuerdo con su pronóstico.

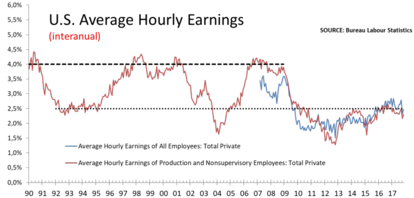

Con esta medida, la FED ha subido los tipos de interés por tercera vez en el año y lo ha hecho en la penúltima reunión presidida por Janet Yellen ya que en febrero próximo cederá el cargo a Jerome Powell. Este último será el encargado de cumplir esta expectativa de culminar el año próximo con tres nuevas subidas lo que, si se mantiene el actual ritmo, significarán unos tipos de interés entre el 2,00-2,25% a un año vista. Sin embargo, el futuro presidente de la Reserva Federal, dijo en su audiencia de confirmación que no había “sensación de sobrecalentamiento de la economía”, una señal de que podría no querer acelerar el ritmo de los aumentos de tipos hasta que los datos de salarios y precios digan otra cosa. En cualquier caso, queda pendiente que la recuperación económica se traslade a las ganancias salariales, gran «asignatura pendiente» como vimos en el reciente dato de empleo americano.

En este sentido cabe destacar el dato de IPC de los EE.UU. de noviembre publicado ayer. El índice sitúa su crecimiento interanual en el 2,2%, dos décimas más que el mes de octubre (lo que se esperaba). Sin embargo, el dato de IPC subyacente (sin productos energéticos ni alimentos no elaborados) ha sido levemente inferior a lo esperado (1,8%) ya que aumentó un 1,7% interanual, una décima menos que la tasa de octubre. En términos mensuales, el IPC general creció un 0,4% y el subyacente creció al 0,1%, frente al 0,2%.

La subida estuvo motivada principalmente por la escalada de los precios de los combustibles, que registraron un alza de 7,3 % después de haber caído un 2,4 % en octubre, mientras que los precios de los alimentos se mantuvieron estables por segundo mes consecutivo. recordar que el índice de referencia de la inflación para la FED es el Core PCE y, dada su composición, cabe esperar sorpresas a la baja. El componente de "shelter" (coste habitacional, ligado al precio de la vivienda) tiene menos peso en el Core PCE que en la inflación subyacente y, aunque esta en un tendencia de moderación, todavia esta por encima de tasas crecmietno interanual del 3,0%.

Es conocido que los precios se mantienen moderados en las principales economías desarrolladas con quizás la excepción del Reino Unido.

¿La razón?: este país ha afrontado una fuerte depreciación desde junio de 2016 y eso se traduce en un IPC que en noviembre se situaba en el 3,1% desde el 3,0% interanual. En cualquier caso cada vez cobra más peso la posibilidad de que este indicador de precios haya tocado techo en la medida en que cualquier potencial depreciación de la esterlina será de una amplitud bastante más limitada.

En cualquier caso una divisa debilitándose parece ser el elemento que más esta contribuyendo al crecimiento de los precios. Un dolar a la baja, aparte de volverlo a una situación más lógica y ayudar a reducir el déficit exterior, puede servir de "aliado" para el obejtivo de una inflación más alta.

Volviendo la mirada a EE.UU., se repiensa el papel que pueda jugar este banco central si se aprueba, como es previsible una reforma fiscal. Llega en un momento muy poco oportuno, por no decir inecesario (a tenor de los mensjes de fuerte optimsimo económico). Nuestra interpretación es que es la FED busque, con este plan de subida de tipos, tener un impacto mayor sobre los activos financieros que sobre la propia economía real. En este contexto es muy factible que la FED acometa 3 subidas de tipos en el 2018 en un intento de, al menos, influir en los mercados. Lo malo de estas estrategias es que nunca acaban bien. La política monetaria no deja de ser un instrumento muy burdo para acometener una burbuja financiera y menos cuando ésta está en su máximo explendor. Suele acabar en crack.

Aún así, será complicado en todo caso ver un banco central norteamericano que vaya por delante de la curva (fuertes subidas de tipos, es decir, más de 4 en el 2018) por mucho que actualmente se considere que el mercado laboral se sitúe en niveles muy estrechos. Trump está conformando una FED a su gusto y es muy posible que dentro de poco no escatime comentarios desde su plataforma favorita (twitter) en caso de que las autoridades monetarias opten por mantener un curso firme de subida de tipos. Su lógica en este tema ha sido lo que más ha cambiado desde que era candidato a ahora que es presidente.

Junto a Yellen, el próximo año traerá otros cambios en la composciión del FOMC. En la próxima primavera se tendrá que conocer quién sustituirá al presidente de la FED de Nueva York y, en los próximos meses, se podría asistir también al nombramiento de un vicepresidente y de alguno de los puestos vacantes entre los gobernadores. No es descartable por tanto que el 2018 el jefe de la Casa Blanca comience a poner en cuestión la independencia de la Reserva Federal.

Por otro lado, el Bitcoin no ha defraudado en su estreno en el mercado de futuros de Chicago (CBOE). Fiel a su reciente andadura, su cotización estuvo marcada por la fuerte volatilidad. En su primera sesión en el CBOE, se negociaron más de 3.700 contratos de futuros (vencimiento enero-18) y al cierre este contrato se situó en los 18.530 $, por encima del máximo de 17.270 $ que marcaba en Gemini (la plataforma en la que se apoya el mercado de futuros de CBOE). La capitalización del mercado Bitcoin se acerca a los 300.000 millones de dólares, cifra similar a la de entidades como BankofAmerica