El cóctel de valores para batir a la Bolsa el próximo año

Las casas de análisis preparan sus carteras de valores para hacer frente a un 2017 marcado por la inestabilidad política y la subida de tipos en EEUU

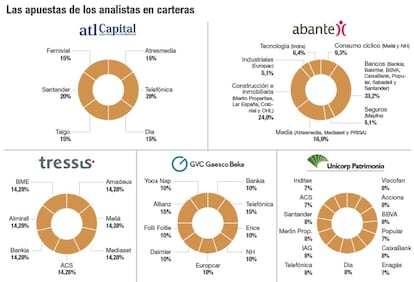

Quedan apenas dos semanas para que concluya un ejercicio que ha estado marcado por la volatilidad en los mercados y las firmas de análisis están preparando sus carteras con la vista puesta en 2017. El año que está a punto de terminar se ha caracterizado por los sobresaltos.A principios de 2016 el protagonismo lo acaparó China y la caída del precio del crudo.Le siguió el inesperado triunfo del brexit y en la recta final del año ha llegado el turno de la victoria de Trump en EE UU y la subida de tipos por parte de la Reserva Federal. Todo esto ha provocado que la renta variable viva fuertes oscilaciones. El Ibex 35 bajó en junio a los 7.645 puntos, mínimos de tres años, y ahora alcanza ya los 9.400 puntos. A pesar de la inestabilidad, los inversores que hayan llevado a cabo una selección pormenorizada de valores han podido sacar jugo a sus inversiones.

El próximo año esta tendencia será la regla dominante para batir al mercado y poder hacer frente a la inestabilidad que vendrá marcada por las tensiones políticas y el proceso de normalización monetaria en EE UU. El departamento de análisis de Renta 4 se muestra positivo con la renta variable. “La mejora macroeconómica, el apoyo monetario y la posible ayuda fiscal” son las razones que sostendrían esta afirmación. Como catalizadores adicionales, los expertos señalan la atractiva valoración de la Bolsa frente a la deuda pública o corporativa, la mejora de los beneficios empresariales, la recuperación de la inflación por los efectos de la recuperación del precio del petróleo y los movimientos corporativos.

En este contexto, 15 casas de análisis realizan su selección de valores en la que es posible encontrar de todo un poco. El sector bancario, uno de los grandes penalizados por el entorno de tipos bajos, empieza a abrirse camino en las carteras de los expertos con nombres como Santander, Bankinter o Bankia. Las medidas puestas en marcha por el BCE para inclinar la curva de tipos, unido a la subida del precio del dinero en EE UU, son los catalizadores que podrían servir de impulso a la cotización de la banca.No obstante, está por ver qué solución se da a la crisis que atraviesa el sector financiero italiano, que continúa siendo uno de los puntos calientes del mercado.

Junto a la banca, también existen valores de corte más cíclico como las hoteleras que, si se confirma la mejora macroeconómica prevista para 2017, podrían ser una buena oportunidad de negocio.

Todo ello va a acompañado de cotizadas de corte defensivo, como Enagás, Iberdrola o Grifols, que servirían de refugio en los momentos de mayor incertidumbre, así como socimis.Ya en 2016 las casas de análisis incluyeron a este tipo de firmas en sus previsiones para sacar partido de la recuperación del sector inmobiliario. La lista la completan valores de mediana y pequeña capitalización como Euskatel, Miquel y Costas o Ence.

Merlin Properties

Uno de los valores más repetidos en las carteras de las firmas de inversión para el próximo ejercicio es Merlin Properties. La socimi, que se ha visto penalizada por el repunte de las rentabilidades en el mercado de deuda, acumula una caída en Bolsa en lo que va de año cercana al 14%. Sin embargo, los expertos creen que los próximos 12 meses serán la ocasión perfecta para la recuperación.Juan José Figares, analistas de Link Securities, señala que el sector inmobiliario español “se encuentra en una fase muy interesante del ciclo” y que uno de los valores más atractivos para sacar provecho de ello es la socimi. “Se trata de una compañía con fuerte exposición al segmento de oficinas y comercio tanto en Madrid y Barcelona, dos de los sectores que van a asistir a un importante incremento de los precios de los alquileres en próximos ejercicios”, apunta. En línea con el consenso del mercado, Figares considera que Merlin es a día de hoy una de las pocas cotizadas cuyas acciones presentan un descuento en función de su valor neto. Desde Deutsche Bank resaltan que la adquisición de Metrovacesa le ha permitido convertirse en uno de los referentes del sector inmobiliario en España. “Las sinergias derivadas de esta adquisición aún no han sido descontadas en el precio”, agregan. El consenso de los analistas consultados por Bloomberg le concede un potencial de subida del 20% hasta los 11,9 euros por acción.

Telefónica

En las previsiones que manejan las casas de análisis para el próximo año no podía faltar Telefónica, que este 2016 ha tenido que hacer frente al cambio de presidencia tras de 16 años conCésar Alierta al frente de la compañía. “La cotizada ha estado muy penalizada en 2016 (-15,5%) por factores externos, como la depreciación del real brasileño y, sobre todo, la prohibición de la venta de O2.Sin embargo, si se atiende a los fundamentales, la evolución del negocio ha sido positiva”, señalan los expertos de GVC Gaesco Beka, que creen, además, que a pesar de la revalorización que registra desde comienzos de diciembre, la compañía continúa barata.

El departamento de análisis de Renta 4 resalta que la desinversión de su filial británica, así como de Telxius, cuyo intento de salida a Bolsa se vio frustrado por la baja demanda, “son los principales catalizadores que permitirán a la teleco reducir su deuda de forma considerable”.A cierre de septiembre el endeudamiento financiero neto de la compañía se situaba en los 49.984 millones. Con la vista puesta en el próximo ejercicio, en Renta 4 esperan que el crecimiento orgánico mejore gracias al escenario macro, el buen entorno del mercado de las telecos y el refuerzo de su posicionamiento en tres de los mercados clave –España, Brasil y Alemania–, que representa dos tercios de la facturación.

Santander

Las expectativas de subida de tipos en EE UU llevan a los expertos a mejorar su visión sobre la banca

Siguiendo con los blue chips, la entidad que preside Ana Botín se cuela entre las recomendaciones de las firmas de análisis. Durante este ejercicio el banco no ha permanecido ajeno a la situación que vive el sector financiero, muy penalizado por las dificultades de obtener ingresos en un entorno de tipos cero. A pesar de todo, acumula una revalorización próxima al 10% a falta de dos semanas para que concluya 2016 y es el segundo banco que más sube, solo superado por Bankinter.La mayor parte de este ascenso se ha efectuado en la recta final del año ante las expectativas de alza de Estados Unidos, que llevan a los analistas a mejorar su visión sobre el conjunto de la banca.

Ignacio Cantos, socio director de Atl Capital, confía en que 2017 sea un buen año para los cotizadas financieras y de entre los valores que mejor comportamiento podrían registrar destaca Santander, que puede verse favorecida por la mejora de Latinoamérica.

Las principales fortalezas de la entidad, según lo señalado por Renta 4, son su diversificación internacional y el buen posicionamiento que ostenta en cada región en la que opera. “A pesar de la dificultad de generación de caja en el actual entorno de tipos de interés, la internacionalización permite al banco compensar unas regiones con otras”, resaltan los analistas. En 2017 la mejora macro de Brasil, cuya economía retornará al crecimiento, servirá de impulso a la entidad, que sigue manteniendo una buena evolución de las cifras en moneda local con un perfil de riesgo al alza pero contenido. La lista de fortalezas para el próximo año se completa con una atractiva política de remuneración al accionista. A 12 meses vista la rentabilidad por dividendo de Santander se sitúa en el 4%. De los cuatro pagos en que fracciona el cupón, tres se realizan ya en efectivo y solo uno mediante scrip dividend. “Seguimos pensando que la estrategia del grupo basada en la gestión al cliente, del capital y del riesgo es acertada”, subraya Nuria Álvarez, analista de Renta 4. A ello se añade que el banco mantiene la puerta abierta a pequeñas compras que puedan proporcionar rentabilidad y ganar masa crítica en algunas zonas geográficas.

Bankia

El sector bancario, con fuerte peso en el selectivo, todavía es visto por los analistas como un sector que despierta desconfianza. La prueba más evidente de esto es que a excepción de Santander y Bankia, que se repiten en cinco carteras, el resto de firmas de análisis no terminan de mostrarse de acuerdo a la hora de elegir a la entidad mejor posicionada de cara al próximo año.

Bankia, que supera el euro por acción es la entidad más saneada tras las ayudas recibidas en 2012

El banco que preside José Ignacio Goirigolzarri ha recuperado el euro por acción, está bien capitalizada –con una ratio CTE1 en el 13,2%, el mayor de las cotizadas–, bien provisionado –la ratio de cobertura alcanza el 60,5%– y es eficiente, según Ahorro Corporación. “El equipo gestor ha logrado alcanzar con éxito los objetivos del primer plan estratégico para los ejercicios 2012-2015 y se espera que antes de que concluya 2017 comunique la estrategia de los próximos años”, apunta García. El reto pasará ahora por la desinversión del Estado, principal accionista de la entidad a través del FROB (Fondo de Reestructuración Ordenada Bancaria). La fecha límite se ha ampliado a 2019, aunque podría posponerse y permitir la integración con BMN. “No podemos descartar que gracias a los ratios de capital la entidad eleve su dividendo o realice la integración de BMN, ambos factores positivos, siempre y cuando esa adquisición se realizara a múltiplos favorables”, matiza Virginia Pérez, analista de Tressis.

Otros bancos

Meliá cuenta con el favor de la subida del dólar las tras la victoria de Donald Trump y el alza de tipos por parte de la Fed

Óscar Germade, analista de BNP Paribas Personal Investors, se decanta por Bankinter. “Con la superación de los 7 euros por acción la entidad ha reanudado su tendencia principal alcista, después de un largo proceso de consolidación que se ha prolongado durante dos ejercicios”, afirma. Alcanzados estos niveles el siguiente techo se sitúa en los 8,5 euros.

Para los más tolerantes al riesgo, algunos escogen a Popular como una buena opción para jugar la carta de la recuperación del sector bancario. Es el caso de Renta 4 o Unicorp Patrimonio. A lo largo de 2016 la entidad acumula una caída del 63% en Bolsa. Los intentos del banco por devolver la confianza al mercado y acabar con las dudas que generaba su negocio han resultado inútiles y el 1 de diciembre se anunció el cambio de presidente. Emilio Saracho pasará a estar al frente de la entidad en sustitución de Ángel Ron. A pesar de los rumores de adquisición por parte de otras cotizadas, los expertos de Renta 4 creen que esta opción quedará aplazada al menos hasta que se ponga en marcha y se conozcan los frutos del plan de reestructuración que pasa por la creación de un banco malo al que transferir el ladrillo. Entre las principales fortalezas de Popular destaca su fuerte posicionamiento en el segmento de las pymes.

Meliá y NH

La mejora del entorno macroeconómico es el ingrediente perfecto para las cotizadas vinculadas al consumo. Y es aquí donde el sector hotelero juega un papel destacado con Meliá y NH como principales abanderados.

La empresa que preside Gabriel Escarrer ofrece, según Virginia Pérez, responsable de renta variable de Tressis, una “excelente exposición al sector ocio por su elevada presencia en los principales destinos turísticos”. La analista considera que los últimos datos publicados reflejan el buen momento que vive el sector en España, principal motor del crecimiento del grupo hotelero. Los expertos consultados creen, además, que la cotizada podría beneficiarse de la fortaleza del dólar, pues el 50% de los ingresos de Meliá están denominados en la divisa estadounidense. Meliá ha llevado a cabo grandes esfuerzos para poner freno al endeudamiento.

Los analistas califican de excesivo el castigo sufrido por las eléctrica ante el repunte de los intereses de la deuda

Desde GVC Gaesco Beka se decantan por NH porque consideran que su cotización (en el año se deja un 21%) no ha reflejado la mejora de sus finanzas, la reducción de costes y el reposicionamiento de su cartera de hoteles.

Repsol

ACS podría beneficiarse del plan de inversiones que prepara el próximo dirigente de la Casa Blanca

A comienzos de año nadie daba nada por Repsol. La caída de los precios del crudo pasó factura a la cotización de la petrolera hasta el punto de que el 20 de enero sus acciones bajaron a los 7,8 euros, mínimos de marzo de 2009. Once meses después, la recuperación vivida por el crudo ha sido un soplo de aire fresco para la compañía, que desde entonces se revaloriza más de un 75% y sus títulos recuperan cotas de agosto de 2015. Aunque la mayoría del mercado considera que la cotizada ya ha corrido demasiado, en Bankoa defienden que Repsol ha demostrado con creces su capacidad de generar beneficios con el crudo por encima de los 45 dólares, nivel que confían que mantenga tras el acuerdo de la OPEP para reducir su producción en 1,2 millones de barriles diarios a partir del próximo enero. Por su parte, en Ahorro Corporación señalan que en septiembre de este año la compañía superó ampliamente su objetivo de desinversión de activos para el periodo 2016-2017, aunque no descartan nuevas ventas de activos para el próximo ejercicio a un ritmo menor.

‘Utilities’

El repunte de las rentabilidades en el mercado secundario de deuda se ha dejado sentir con fuerza sobre la cotización enBolsa de las compañías más endeudadas. Las empresas de carácter defensivo, como gasistas y eléctricas, han sufrido la oleada de ventas de los inversores ante el incremento del coste de financiación. Pero aunque es cierto que los tipos han retomado el camino ascendente, todavía están en niveles mínimos. Los expertos califican de excesivas las caídas que han registrado estas compañías desde las elecciones americanas y defienden que en 2017 pueden seguir jugando un papel destacado en los momentos de mayor inestabilidad. Tomando esta idea como punto de partida en Renta 4 y Deutsche Bank escogen Enagás. Su elevada rentabilidad por dividendo y los planes de la compañía de elevar el pay out junto a la inversión internacional, que le permite dotar de visibilidad a sus cuentas, son los principales atractivos.

Los analistas de Bankoa Crédit Agricole se decantan por Iberdrola ante las buenas perspectivas de su negocio, el dividendo creciente y una posible compra en Estados Unidos.

Infraestructuras

Dentro de este sector, Ferrovial y ACS se reparten el favor de los analistas. La empresa que preside Rafael del Pino despierta el interés de Self Bank. Victoria Torre, responsable de contenidos, productos y servicios de la entidad, señala que la compañía dispone de una cartera de negocios equilibrada entre construcción y servicios. Esta última área se ha visto reforzada con la compra de Broadspectrum, una plataforma que permitirá a la empresa ganar presencia enEstados Unidos, Canadá y Chile. Sin embargo, el gran catalizador de la compañía es la ampliación del aeropuerto de Heathrow. “Ferrovial podría beneficiarse de la operación al ser uno de los grupos que participa activamente en las obras de construcción”, afirma Torre. El inconveniente de la compañía reside en su PER, que alcanza las 19,7 veces.

Manuel del Pino, analista de XTB, prefiere a ACS. “La empresa continúa reduciendo su deuda gracias al crecimiento de la cartera de América del Norte”, indica.El experto cree que ACS podría participar activamente en el plan de infraestructuras que prepara el nuevo dirigente de la Casa Blanca, Donald Trump.

‘Farma’

Uno de los sectores defensivos por excelencia es el farmacéutico. A pesar de que las casas de análisis se decantan por compañías de corte cíclico para aprovechar las ventajas derivadas del incremento del consumo, algunas firmas no renuncian a incluir en sus carteras empresas más defensivas, como Grifols y Almirall. En Link Securities señalan que Almirall está haciendo las cosas muy bien a nivel gestión, presenta muy buenas expectativas de crecimiento y tiene valoraciones atractivas. Los analistas de Ahorro prefieren a Grifols, que podría acometer nuevas adquisiciones en el sector hospitalario en los próximos 12 meses.