Los bancos venden bonos que dan hasta el 4% como alternativa a los depósitos

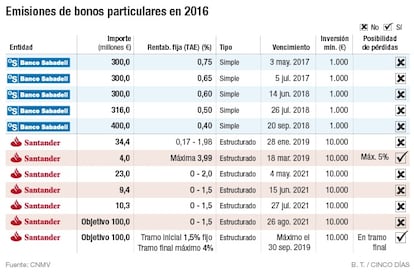

Banco Sabadell está en plena comercialización de deuda para particulares al 0,4% desde 1.000 euros mientras que Banco Santander ofrece a partir de 10.000 euros un estructurado que da un 1,5% inicial y hasta un 4% después, pero que puede acarrear pérdidas

La última tendencia en el mercado de productos bancarios para particulares es ofrecer deuda emitida por las propias entidades. Son una fórmula alternativa a la cada vez más baja rentabilidad de los depósitos. Estos, en el plazo de hasta un año, ofrecían en junio un 0,20% anual de media; hace cuatro años, prometían alrededor del 3%.

Los bancos logran recursos ajenos de la misma calidad que las imposiciones a plazo fijo, y además se ahorran las aportaciones al Fondo de Garantía de Depósitos (FDG). Estas han implicado que se entregue el 0,2% anual del importe de los depósitos. Para 2016, el porcentaje que deben transferir al Banco de España variará en función del perfil de riesgo de cada entidad, conforme a varios criterios: capital, liquidez, calidad de los activos, modelos de negocio y de gestión, y pérdidas potenciales para el FGD.

Así, Banco Sabadell ha ido ofreciendo bonos desde hace meses a sus clientes particulares con rentabilidades que varían desde el 0,75% de enero hasta el 0,40% de la última emisión, que estará en comercialización hasta el próximo 15 de septiembre. Esta deuda, pese a la caída de la rentabilidad, da más del doble que sus depósitos comparables. La cancelación anticipada no es posible, aunque cotizan en el mercado Send.

La entidad que preside Josep Oliu ha colocado en 2016 más de 1.200 millones de euros en este tipo de deuda, además de los hasta 400 millones que tiene ahora en los escaparates y que expiran en dos años. Estos bonos son simples: la rentabilidad se cobra trimestralmente, es fija y los vencimientos oscilan entre un año y medio y los dos años.

Mientras, Santander ha realizado un total de siete emisiones en 2016, por un importe máximo de 1.350 millones, aunque, a falta de conocer las dos últimas colocaciones, ha conseguido menos de 50 millones de euros; es decir, menos de un 4% del importe programado. Una portavoz de la entidad explica que no se realiza una colocación activa de este tipo de productos, sino que se vende si el cliente lo demanda de forma explícita.

Santander comenzó ayer la colocación en sus oficinas de una nueva remesa de bonos estructurados dirigidos al pequeño inversor con la que espera captar hasta 100 millones de euros. Con una inversión mínima de 10.000 euros, garantizan una rentabilidad de un 1,5% para un primer tramo que supone el 90% de la inversión y que se recuperaría independientemente de la situación del mercado el 27 de septiembre de 2017.

Las dudas surgen con el tramo final. Con el 10% restante aparece el riesgo: para obtener la rentabilidad prometida del 4%, es necesario que las acciones a las que están ligados los bonos (Apple, Allianz y Axa) coticen por encima de su nivel de valoración inicial, que se fijará el 28 de septiembre de 2017. Existen tres oportunidades, una por año, en las que se revisará si las acciones cumplen los requisitos para entregar el 4%. Esta será la rentabilidad del segundo tramo de la inversión si el primer año los títulos se hubieran revalorizado. Si en el primer año las condiciones no se han cumplido, el inversor tendría la posibilidad de obtener un retorno del 8% tras la segunda revisión en septiembre de 2018. De nuevo, se exige que las tres compañías coticen por encima de su nivel de valoración inicial. En caso contrario, la inversión se prolongaría otro ejercicio.

Es en este tercer periodo en el que el inversor puede incurrir en pérdidas. Así, si las acciones de Apple, Axa o Allianz cayeran por debajo del 80% del valor tasado inicialmente, el inversor no solo no recibiría el pago del interés, sino que se le deducirían las pérdidas de su capital. De esta forma, alguien que hubiera invertido la cantidad mínima exigida de 10.000 euros, tras haber recuperado 9.000 del tramo inicial al año siguiente, podría ver comprometidos los 1.000 restantes si, por ejemplo, Axa perdiera un 22% de su valor. En lo que va de año, las tres compañías han registrado hasta en dos ocasiones pérdidas por encima del 20%.

También es cierto, sin embargo, que los requisitos para obtener el cupón se relajan en el último año. Si las tres empresas mantienen, al menos, un 80% de su valoración inicial, el inversor tendrá acceso a una rentabilidad del 12%.

Las entidades tienen que advertir del riesgo en caso de rescate

Los dueños de casi cualquier deuda vendida por una entidad financiera son susceptibles de ser llamados a participar en un eventual rescate. Incluso el importe en depósitos que supere los 100.000 euros por cliente puede ser la diana de un plan de recapitalización interna (bail in, en la jerga). El objetivo es que accionistas y acreedores contribuyan a reducir la factura pública del rescate de una entidad financiera. Entre los pocos instrumentos blindados por la normativa ante un posible rescate están las cédulas y bonos hipotecarios, territoriales y de internacionalización, y los pasivos en forma de instrumentos financieros utilizados para fines de cobertura. La deuda clásica, aunque se venda a particulares, es susceptible de que se vea obligada a acudir al rescate. Es decir, los bonos de toda la vida, con rentabilidad fija o ligada a la Bolsa, son instrumentos dentro de ese cajón para rescates.

El supervisor europeo de los mercados (Esma) “está preocupado por que los inversores, especialmente los minoristas, no sean conscientes de los riesgos que pueden asumir al comprar estos instrumentos”. Así, el organismo que preside Elvira Rodríguez exige que los compradores de estos instrumentos sean informados convenientemente. Es más, “se deberá informar tanto a los inversores nuevos como a los existentes”.