Uno de cada tres ‘hedge funds’ españoles se ve obligado a cerrar

El renacer de los fondos de inversión ha tenido como motor las bajas rentabilidades de los depósitos clásicos, que han pasado de ofrecer de media un 3% a un año en 2012 a un escueto 0,37% el pasado noviembre. Los pequeños inversores han sido los grandes compradores, con un incremento del número de partícipes desde los 4,5 millones de finales de 2012 a los 7,7 millones de cierre del año pasado.

Pero dentro del ámbito de la inversión colectiva hay un producto, regulado en España desde noviembre de 2006, que ha sufrido los envites de diversos problemas. Los fondos de inversión libre –hedge funds, en la jerga– nacieron en un mal momento y han estado lastrados desde entonces por ese y otros factores. Pero han buscado su público específico de grandes inversores, pues la suscripción mínima es de 50.000 euros, que en muchos casos sube hasta los 100.000.

Representan menos del 1% de los activos del sector

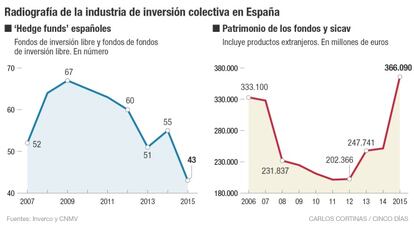

Las estadísticas de la asociación española de fondos de inversión (Inverco) revelan que los fondos de inversión y las sociedades de inversión de capital variable (sicav) españoles y también los fondos extranjeros en manos naciones han disparado su patrimonio más de un 80% desde los poco más de 200.000 millones a cierre de 2011 (véase gráfico).

La estadística es igual de espectacular si se aíslan los datos de las carteras patrias sin incluir las sicav. En este último caso, el mínimo se marcó en 2012 en el entorno de los 120.000 millones, con los tipos de interés de los plazos fijos por las nubes. Desde entonces y hasta finales del año pasado, el alza fue del 83%, hasta los 220.000 millones. Eso sí, Imantia, la antigua Ahorro Corporación, ha calculado en enero una pérdida de 5.770 millones de euros en los activos gestionados, un 2,6% del total, en el peor mes desde octubre de 2008, justo después del crac de Lehman Brothers.

En todo caso, la industria española de hedge funds representa un porcentaje ínfimo del total. En concreto, entre los destinados a los grandes inversores y los de particulares suponen el 0,5% del total. “Los retornos que han generado los hedge funds tampoco hacen crear grandes expectativas y no han conseguido atraer un gran volumen de patrimonio”, explica Paula Mercado, directora de Análisis de VDOS. Destaca que “solo 13 de estos fondos [hay 36 operativos] cerraron 2015 en terreno positivo”. El más rentable fue el Bestinver Hedge Value, que se anotó un 18,3%.

En cambio, los fondos que invierten en hedge funds, concebidos inicialmente para los pequeños inversores como una suerte de carteras de inversión libre para particulares prácticamente se han extinguido. Los 40 que llegó a haber a finales de 2009 han quedado reducidos a siete. Existen otros cuatro, pero están en liquidación. El pasado lunes, el Santander Multiestrategia comunicó a la CNMV su intención de iniciar un proceso de cierre. Este producto ofrecía un valor liquidativo semanal y el pago al partícipe se hacía entre siete y catorce días hábiles después. Las carteras de hedge funds para los particulares han visto cómo se reducía el dinero que atesoraban desde su máximo de 507 millones de euros hasta los 26 millones de cierre del año pasado. El de mayor tamaño es el Global Alternative Fund, con 21 millones. Entre 2014 y 2015 han perdido, además, el 91% de su patrimonio, según Inverco. Los fondos de inversión libre puros aumentaron el año pasado un 22% el valor de sus activos, si bien tres productos representaban el 44% del patrimonio conjunto de 1.125 millones de euros. Son Mutuafondo Estrategia Global (con 241 millones a diciembre), Bestinver Hedge Value (176 millones) y Siitnedif Tordesillas (124).

Los fondos de inversión libre ortodoxos suelen tener una valoración mensual y esto hace que, aunque tengan su público, este sea “minoritario”, explica Fernando Luque, editor de Morningstar España. El experto añade que “ha habido un problema de imagen cuando salieron estos fondos, en pleno escándalo de Bernard Madoff [a finales de 2008]”. Yjusto después de la quiebra de Lehman Brothers, que bloqueó la liquidez de muchos de ellos. Desde el departamento de estudios de Inverco añaden que “el inversor medio español es muy conservador y no está acostumbrado a las estrategias propias de la inversión libre por lo que se entiende lo complicada que ha sido su comercialización”. La cantidad de hedge funds españoles y de los fondos que invierten en ellos ha pasado de los 67 en 2009 a los actuales 43.

La competencia de los ‘clones’ hace daño al sector

La palabra utilizada para definir a los grandes rivales de los hedge funds es newcit. José María Luna, director de Análisis y Estrategia de Inversión de Profim, la Eafi especializada en ver las tripas de los fondos de inversión para asesorar a particulares y grandes patrimonios señala que son una especie de hedge funds de bolsillo, que cumplen con la normativa europea de las instituciones de inversión colectiva. Se pueden vender en toda la Unión Europea y su regulación es muy estricta.

La diferencia es que están bajo la tercera versión de la directiva y abren la puerta de las carteras con estrategias alternativas a los pequeños inversores. “Estos productos realizan réplicas de sus hermanos mayores, pero normalmente con menos riesgo y dando valoración diaria”, explica el director de Análisis de Profim, que añade que estos productos son “clones” de los hedge funds de mayor tamaño. En muchos casos, replican, con sus propias armas, las estrategias. Cuentan con menos herramientas y, por supuesto, la inversión mínima está muy por debajo; usualmente, entre los 100 y los 1.000 euros en las clases más baratas. Tienen limitaciones, a diferencia de los hedge funds puros. Por ejemplo, se les prohíbe invertir en materias primas y en inmuebles y cargan con limitaciones de apalancamiento. Pueden utilizar derivados, pero como máximo por el 100% de su patrimonio. José María Luna destaca dos productos interesantes por su elevada rentabilidad y su relativamente baja volatilidad. El Marshall Wace Market Neutral, gestionado por Merrill Lynch International Solutions, que ganó el año pasado un 8% y que en lo que va de 2016 se anota un 0,9%. El Nordea Stable Return, por su parte, gana en el ejercicio cerca de un 5%, después de anotarse un 1,4% en 2015.