La renta fija, más cerca de la normalización

Aumentan las emisiones de cédulas, se recuperan las titulizaciones y los pagarés reducen su saldo.

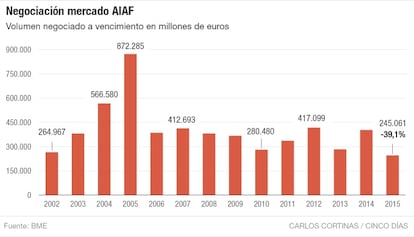

La crisis cada vez se ve más lejana, pero recuperarse del todo y volver al punto de partida está costando lo suyo. En el caso del mercado de deuda corporativa (AIAF), ha continuado en 2015 su proceso de ajuste y reducción del saldo vivo de emisiones, aunque lo ha hecho a un ritmo notablemente inferior al de 2014.

“A pesar del impacto de la crisis en el mercado de bonos, el mercado primario de emisiones en AIAF ha avanzado a lo largo de 2015 hacia la normalización, en paralelo a la progresiva disminución de la prima de riesgo para la deuda pública española y a las mejores expectativas sobre el crecimiento de la economía”, resume Julio Alcántara, consejero-director general de AIAF, quien destaca que en el segmento de bonos garantizados, las emisiones de cédulas efectuadas por las entidades bancarias se incrementaron en más de un 50%.

Efectivamente, el sector más activo ha sido el financiero, aseguran desde Bankia, y en especial las cédulas hipotecarias, “ya que las entidades financieras han aprovechado los tipos bajos y las compras que hace el BCE bajo su programa de compra de activos”, apuntan.

“Asimismo, el segmento de titulizaciones se encuentra en vías de recuperación y se consolidará probablemente en 2016, ayudado, entre otras cosas, por las iniciativas de la Comisión Europea para fomentar esta área y reducir la dependencia de la financiación bancaria. Todos estos datos se han reflejado en un incremento cercano al 45% en la admisión de nuevas emisiones con vencimiento a medio y largo plazo”, afirma Alcántara.

El segmento de bonos garantizados, las emisiones de cédulas efectuadas por las entidades bancarias subieron en más de un 50%

En cuanto al mercado de pagarés, ha vuelto a reducir su saldo en circulación debido, fundamentalmente, a la escasa rentabilidad que ofrece y a la reducción del número de emisores como consecuencia de la reestructuración del sector bancario.

Si nos fijamos en el volumen del mercado de deuda privada, alcanzó los 515.000 millones de euros en el conjunto de 2015, lo que supone una disminución del 53,1% respecto al año anterior, “debido sobre todo a que el entorno de bajos tipos de interés no favorece la contratación de renta fija: los inversores institucionales realizan sus compras en el mercado primario y mantienen sus posiciones hasta vencimiento, mientras que los inversores minoristas apenas disponen de emisiones atractivas adaptadas a sus posibilidades”, explica el responsable de AIAF.

Según José María Capapé, director de originación de bonos corporativos para España en Natixis, este ha sido un año de altibajos en cuanto a volumen. “La mayoría de las emisiones empresariales se realizaron en los primeros meses del año, que fueron los de mayor tranquilidad en el mercado, y también como estrategia por parte de los emisores para evitar la volatilidad que podría darse a finales de año por las elecciones. Uno de los aspectos relevantes en el mercado español en 2015 ha sido la disminución del volumen emitido en el segmento de alto rendimiento (high yield), compensado por el incremento de los emisores corporativos de grado de inversión (investment grade)”.

A los dos años de su lanzamiento, el Mercado Alternativo de Renta Fija (MARF) ha registrado 1.274 millones de euros en emisiones de empresas y alcanza un saldo en circulación cercano a los 1.000 millones. “La diversidad de productos y plazos que se han emitido: pagarés, bonos, obligaciones y titulización, o bonos de proyecto ofrecen soluciones concretas a las necesidades de financiación a corto o largo plazo que los emisores tienen”, destaca Gonzalo Gómez Retuerto, gerente de este mercado, en el que 17 compañías han emitido y más de 100 empresas se han financiado.

¿Y para 2016? Los expertos son optimistas. “Prevemos que permanezca la tendencia de acudir a la financiación en el mercado de bonos como alternativa a la tradicional bancaria”, opina Federico Silva, director de renta fija de Beka Finance, y concluye: “La continuidad de las políticas expansivas por parte del BCE seguirá facilitando un entorno de tipos bajos que fomentará la afluencia al mercado de nuevas emisiones. Los inversores, como consecuencia del estrechamiento de tipos y de la escasez de papel soberano a unos mínimos de rentabilidad, deberían seguir acudiendo”.