Un nuevo puzle bancario que debe acabar de encajar

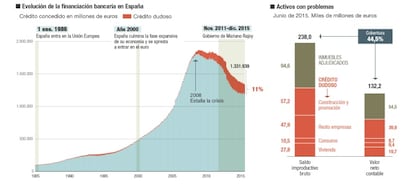

La banca conserva aún 238.000 millones en activos tóxicos, entre inmuebles y créditos,en su balance

No hace falta estudiar las cifras en detalle. Basta con dar una vuelta por las calles de cualquier población española para darse cuenta de que pocos sectores han protagonizado una transformación tan profunda y multidisciplinar durante los últimos años como el de la banca. En un breve paseo es posible constatar que casi un tercio de las sucursales han desaparecido y que buena parte de las que sobreviven llevan ahora logos diferentes a los que lucían no hace tanto. Echando un vistazo a los anuncios de sus escaparates quedará claro que de la guerra del pasivo hemos pasado a la apuesta por los fondos como reclamo de rentabilidad frente a unos depósitos de capa caída. Y si se entra en una de estas oficinas y se solicita un préstamo, la experiencia será ya completa. Verá que la sequía crediticia ha dado paso a un progresivo auge en la concesión de nuevos créditos, especialmente los dirigidos a pymes, aunque, eso sí, lejos de las magnitudes –y las condiciones– previas a la crisis. Incluso es posible optar a lograr una hipoteca, aunque se nos invitará a que sea sobre uno de los pisos que se ha ido adjudicando la entidad. No contendrá, eso sí, las polémicas cláusulas suelo. Finalmente, si echa un vistazo más detenido a su cartera, reparará en que parte de esta transformación ha sido sufragada de su bolsillo.Pero piénseselo dos veces antes de usar el cajero automático si no está usted ante su entidad.

Lo que dicen los partidos

PP: Consolidar la unión bancaria. El Partido Popular apuesta por reforzar el sistema de supervisión bancaria que ha puesto en marcha el BCE, consolidar fuentes alternativas de financiación que reduzcan la dependencia de la economía de la banca y seguir privatizando Bankia en pequeños paquetes para recuperar parte de las ayudas inyectadas.

PSOE: mejorar la financiación. El PSOE propone reforzar el ICO y otras fórmulas de financiación alternativa, especialmente para las pymes. También aboga por imponer una tasa a las transacciones financieras de la banca, penalizar las prácticas financieras abusivas, evitar que Bankia se malvenda o por crear parques de vivienda social con la carga de Sareb.

Ciudadanos: Multar las "hipotecas irresponsables". Ciudadanos plantea sancionar a las entidades que concedan “préstamos irresponsables”, concretamente en el ámbito hipotecario, donde no apuestan por la dación en pago pero sí por que el deudor aporte su propia tasación. También pretende elevar las multas a la banca por casos de blanqueo de capitales.

Podemos: Crear una banca pública. Podemos propone crear una banca pública “al servicio de los ciudadanos” eir recuperando las ayudas públicas concedidas al sector aplicando la tasa a las transacciones financieras. También abogan por prohibir los desahucios hipotecarios, crear un organismo que concilie en estos casos y revisar la política comercial de Sareb.

Estas novedades son recientes. Aunque el estallido de la crisis financiera internacional, marcada por la quiebra de Lehman Brothers en septiembre de 2008, ha cambiado las reglas del juego para todo el sector financiero, la propia crisis y los cambios de mayor calado tardaron más en percibirse en el caso de la banca española. Si bien el baile de fusiones se había iniciado ya –o en parte a causa de él–, no fue hasta 2012 cuando España conoció el calado de los problemas de buena parte de su sistema financiero. Desde entonces, el sector ha sido rescatado, reestructurado y saneado. Pero el nuevo puzle bancario está todavía sin terminar. Este es el estado de algunos de sus pilares:

- Saneamientos

Todos los expertos coinciden en que el logro más importante de los últimos años ha sido el saneamiento de la banca española. Los llamados decretos Guindos I y II, la revisión de los créditos refinanciados y los test de estrés han impuesto la retasación de buena parte de las carteras de inmuebles adjudicados y han puesto de relieve el agujero oculto en los balances de las entidades, obligándolas a provisionarlo. En la actualidad, la banca aún carga con 238.000 millones de euros en activos improductivos. De ellos, 94.600 millones corresponden a inmuebles adjudicados tras el estallido de la burbuja inmobiliaria y el resto, a crédito dudoso, principalmente destinado a promotores. Una carga tóxica que está provisionada al 44% con 132.200 millones de euros en dotaciones.

- Rentabilidad

Y si el mayor logro de los últimos años es el saneamiento de sus balances, el gran reto de futuro del sector financiero es recuperar la rentabilidad. Sin embargo, la propia presidenta de Banco Santander, Ana Botín, ha aseverado que, pese a los esfuerzos realizados, no es posible regresar a las cifras de retorno precrisis. Los tipos de interés se encuentran en mínimos históricos del 0,05% y es previsible que el Banco Central Europeo los mantenga así a medio plazo. En términos de ROE, la rentabilidad media del sector financiero español se sitúa ahora en el 6%. Desde Analistas Financieros Internacionales (AFI) estiman que la carga de activos improductivos que aún pesa en el balance de la banca le resta la mitad de su potencial. Es decir, sin el lastre de ladrillo y crédito problemático que acumula, la banca obtendría ya una rentabilidad cercana al 12%.

- Crédito

Reanimar el negocio pasa por fortalecer la concesión de crédito, pero sin descuidar el riesgo. “Los bancos todavía tienen que terminar el desapalancamiento, aún tienen demasiado crédito concedido que fue la primera causa de la burbuja, con los balances de las cajas de ahorros duplicándose año a año”, expone Enrique Pérez-Hernández, profesor del Instituto de Estudios Bursátiles (IEB). De momento, el saldo de financiación bancaria sigue retrocediendo aunque, ante el aumento a doble dígito en la concesión de nuevas hipotecas y con la campaña de captación generalizada de pymes lanzada por el sector, el propio Banco de España aspira a que la situación se estabilice, aunque sin demasiadas alegrías al alza, de cara al próximo año. Se espera así que el volumen de nuevos créditos supere a la amortización de los antiguos y el saldo vuelva a oscilar en positivo.

En busca de la rentabilidad y de la reputación perdida

La banca está falta de rentabilidad, pero también de integridad. La reflexión la hizo hace unos días la presidenta de Banco Santander, Ana Botín, en la VIII Conferencia Internacional de Banca. Su discurso, muy aplaudido por propios y ajenos, supuso decir en voz alta, aunque a puerta cerrada, lo que muchos banqueros plantean sottovoce. Escándalos como las tarjetas black, jubilaciones millonarias en cajas rescatadas, las preferentes, la inclusión de cláusulas abusivas en las hipotecas o los desahucios se han llevado por delante la reputación de la banca y recuperarla es un reto tan importante como volver a reflotar el negocio. Máxime en un momento, como asumen desde las entidades, en que las nuevas generaciones y las facilidades de una incipiente transformación tecnológica han acabado con la tradicional fidelidad del cliente con su entidad de toda la vida

Una banca más rentable y solvente es necesaria para reactivar el crédito a la economía, pero la entidad que quiera triunfar necesita gozar de respeto. “Será la integridad lo que determine nuestro éxito en los próximos años”, zanjó Botín.

- Uniones y absorciones

“Generar rentabilidad, por tanto, pasa por dar salida a los activos improductivos, crecer o ajustar gastos”, resume Itziar Sola, analista de AFI. Esta última opción es la que está adoptando mayoritariamente la banca ante el estrechamiento de márgenes. La agencia de calificación de riesgos Scope Ratings ya avanza que las entidades más pequeñas –y alguna de las mayores– no aguantarán el reto y se verán condenadas a unirse o a ser absorbidas. Un nuevo baile de fusiones en la banca española, que ya ha pasado de contar con medio centenar de entidades a apenas una quincena, dejándose por el camino el modelo tradicional de cajas de ahorros, que amenaza con elevar aún más la concentración del sector, en máximos históricos. Con todo, las propias autoridades europeas y españolas vienen abonando el terreno para tratar de garantizar que el sector que quede sea más solvente.

- Solvencia

La banca española ha hecho notables esfuerzos a la hora de mejorar su solvencia, lo que en algunos casos ha exigido fusiones, ayudas públicas o una mezcla de ambas. Con todo, aún queda un importante camino que recorrer. Según los estándares de capital de la normativa Basilea III, que no estará plenamente vigente hasta 2019 pero que es el cristal a través del que ya la examina el mercado, la banca española goza de un ratio de capital medio del 10%. La cifra lo sitúa en los puestos de cola de Europa, igualada con la banca irlandesa, pero solo por delante de la portuguesa.

- La era digital

Desde el IEB señalan que más allá de estas cuestiones, el futuro de la banca pasa por la “gestión de los canales digitales”. Una vía necesaria para compensar el recorte del 31% en oficinas (le restan 32.000) y del 27% en empleados (conserva 202.000), dar respuesta a los nuevos clientes que son nativos tecnológicos y seguir reduciendo gastos.

- Ayudas públicas

Finalmente, el país afronta el reto de recuperar, al menos en parte, las cuantiosas ayudas públicas prestadas al sector, unos 100.000 millones, según el Tribunal de Cuentas (desde los 22.500 millones inyectados a Bankia alos 44.000 millones en avales públicos que aún soportan los activos de Sareb), aunque el FROB ya da por perdidos cerca de 40.000 millones.